Viikon 22 TA perehtyy Arthur Hayesin viimeisimpiin bitcoin-hintaprojektioihin ja lajitelmaan teknisiä indikaattoreita. Lisäksi syvennymme markkinasyklien rakenteisiin ja arvioimme kuinka korkealle Bitcoin voi nousta seuraavassa puoliintumistapahtumassa.

Arthur Hayes näkee syklin pohjan lähestyvän

Digitaalisten omaisuusluokkien markkina nousi selvään helpotusralliin viikolla 22, mutta viikon 23 alussa kurssit korjasivat jälleen kohti lähtöpistettä. Johtava kryptovaluutta Bitcoin on laskenut noin kuusi prosenttia viimeisten seitsemän päivän aikana ja Ethereum -11 prosenttia. Helpotusralli antoi DeFi-tokeneille lisää volatiliteettia, joka heitteli Aaveen (AAVE) ja Chainlinkin (LINK) kaltaisia valuuttoja kymmeniä prosentteja molempiin suuntiin.

Monet sijoittajat pohtivat nyt voiko bitcoin korjata edelleen alas kohti uusia tukitasoja. BitMEX-pörssin tunnettu perustaja Arthur Hayes kommentoi hiljattain markkina-asetelmaa blogissaan ja hänen näkemyksensä olivat yllättävän positiivisia. Hayesin mukaan Bitcoin on osoittanut huomattavaa resilienssiä Terra-protokollan aiheuttaman kaaoksen keskellä ja markkina absorboi helposti Luna Foundation Guardin (LFG) dumppaamat 80 000 bitcoin-yksikköä. Arthur näkee $25K-$27K -tasot loogisena pohjana nykyiselle syklille.

At the bottom, a typically impervious strong hand can be forced to sell because of uneconomical arrangements festering in their trading books. The LFG is such a seller. To puke 80,000 physical Bitcoin is quite a feat. After contemplating the nature in which these Bitcoins were sold, I am even more confident that the $25 000 – $27 000 zone for Bitcoin is this cycle’s bottom.

Arthur Hayes

Bitcoin on ollut tänä vuonna poikkeuksellisen vahvassa korrelaatiossa osakemarkkinan kanssa, mutta merkit nykyisen korrelaation murtumisesta ovat nyt ilmassa. Bitcoinin ja Nasdaq Composite -indeksin korrelaatio ylitti toukokuun huipuissa arvon 0,8 ja S&P 500 -indeksin korrelaatiokerroin nousi lukemaan 0,67. Osakemarkkinan korrelaatiosta on nyt pudottu -13 prosenttia arvoon 0,58, joka signaloi nopeasti heikkenevää riippuvuussuhdetta. Arvioimme Bitcoinin lopulta irtautuvan osakemarkkinan kehityssuunnasta, kun spekulatiivisen rahan suhteellinen osuus vähenee.

7 päivän hintakehitys

Bitcoin (BTC): -6,1 %

Ethereum (ETH): -11 %

Litecoin (LTC): -10,3 %

Aave (AAVE): -15 %

Chainlink (LINK): +3,5 %

Uniswap (UNI): -8,7 %

Stellar (XLM): -3,3 %

XRP: -5,9 %

– – – – – – – – – –

S&P 500 -indeksi: -0,26 %

Kulta: -0,11 %

– – – – – – – – – –

Bitcoinin 90 päivän Pearson-korrelaatio S&P 500 -indeksin kanssa: 0,58

Bitcoin RSI: 46

– – – – – – – – – –

Tärkeitä päivämääriä

9.6: EKP:n korkopäätökset

10.6: CPI-luvut

15.6: FOMC-kokous. Korot, QT ja makro

Bitcoin on ollut yli 200 päivää karhumarkkinassa

Laajemmassa perspektiivissä nykyinen karhusykli on kestänyt 201 päivää ja sen seurauksena bitcoin on pudonnut -56 prosenttia marraskuun huipustaan. Upotettu kaavio osoittaa miten viimeisin vuoden 2018 karhumarkkina (punainen, vasen) kesti yli 380 päivää. Vuoden 2018 karhumarkkinaa seurasi vuoden 2019 härkämarkkina (vihreä, oikea), joka kiihdytti bitcoinin yli 2000 % nousukulmaan, huipentuen vuoden 2021 Double Top -rakenteeseen. Analyytikot arvoivat syklien olevan lyhentymässä ja bitcoinilla on mahdollisuus kääntää suuntansa mikäli makromarkkina kevenee.

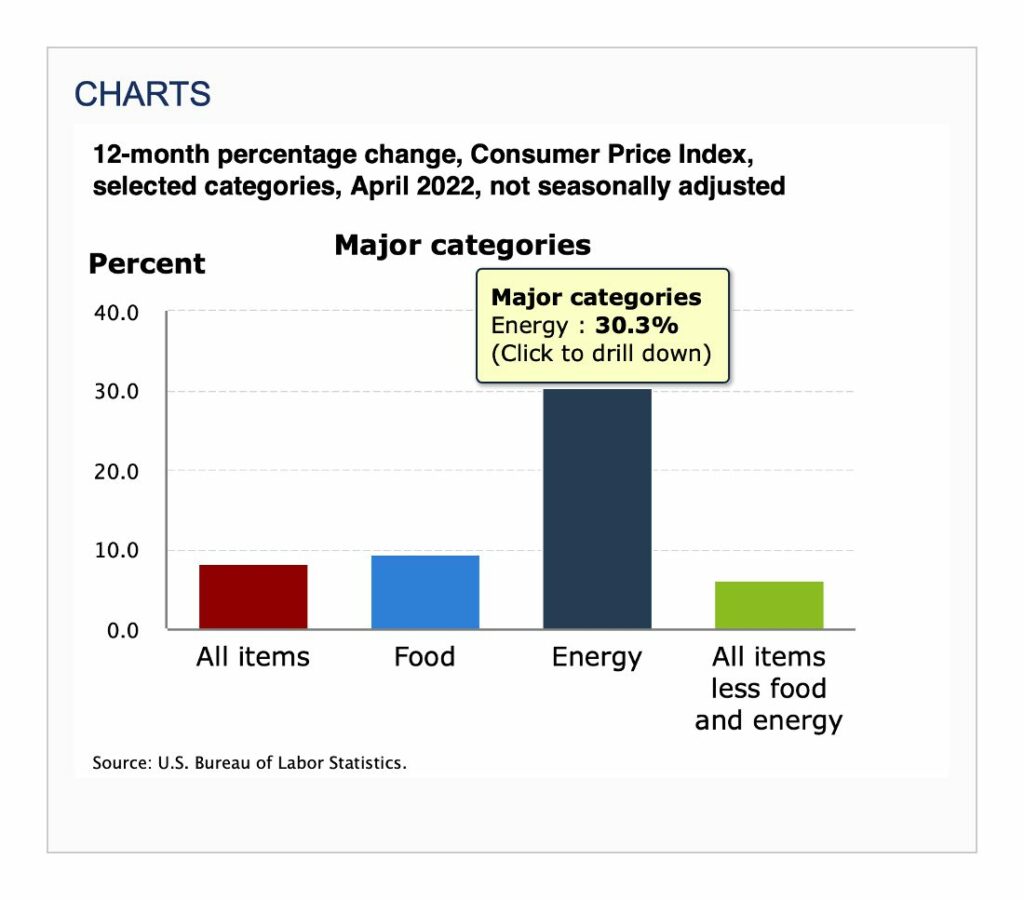

Markkinat odottavat CPI-inflaatiodataa

Markkinat odottavat tällä hetkellä CPI-inflaatiodatan julkaisupäivämäärää, joka on 10. kesäkuuta. Huhtikuun data paljasti energiasektorin valtavan inflaation, joka on noussut vuodessa nimellisesti 30,3 prosenttia, reaalisesti paljon enemmän. Analyytikko Andreas Steno Larsen arvioi inflaation saavuttaneen jo huippunsa Yhdysvalloissa, mutta hänen mukaansa EU-alueen inflaatio voi edelleen nousta. CPI-ennuste on 8,2 % ja markkina reagoinee inflaatiouutisiin seuraavasti:

CPI > 8,3 % = Bearish

CPI 8 – 8,3 % = Neutraali

CPI < 8 % = Bullish

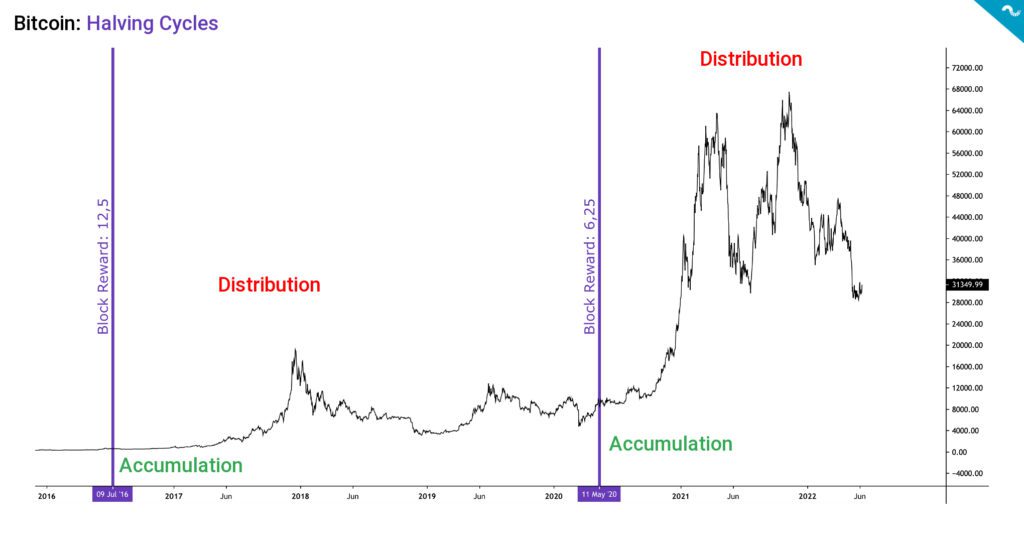

Ohjaavatko puoliintumissyklit hintoja?

Bitcoinin puoliintumistapahtuma tarkoittaa käytännössä louhijoiden lohkopalkkion puoliintumista. Nämä puoliintumistapahtumat ovat olleet fundamentaalinen faktori Bitcoinille, koska ne lisäävät radikaalisti omaisuusluokan niukkuutta. Vuonna 2012 lohkopalkkio oli 25 bitcoin-yksikköä ja puoliintumiset ovat asteittain pienentäneet sitä nykyiseen arvoon 6,25. Tulevassa vuoden 2024 puoliintumisessa lohkopalkkio pienenee arvoon 3,125.

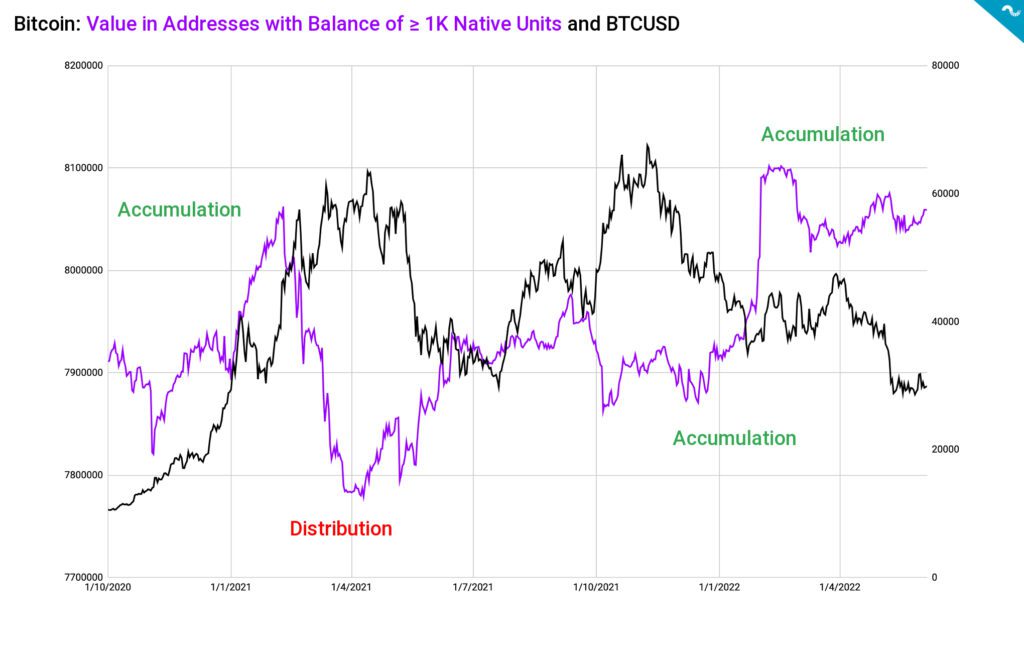

Upotettu kaavio osoittaa miten kaksi viimeisintä puoliintumista (violetti) ovat ajoittuneet akkumulaatiosykleihin (vihreä) ja niitä on seurannut distribuutiosykli (punainen). Bitcoinin spot-hinta nousi 1238,59 prosenttia vuosien 2016 ja 2020 puoliintumistapahtumien välillä. Jos käytämme aiempia puoliintumissyklejä referenssinä, bitcoinin spot-hinta saattaisi nousta 117 162 US-dollariin vuoden 2024 puoliintumistapahtumaan mennessä.

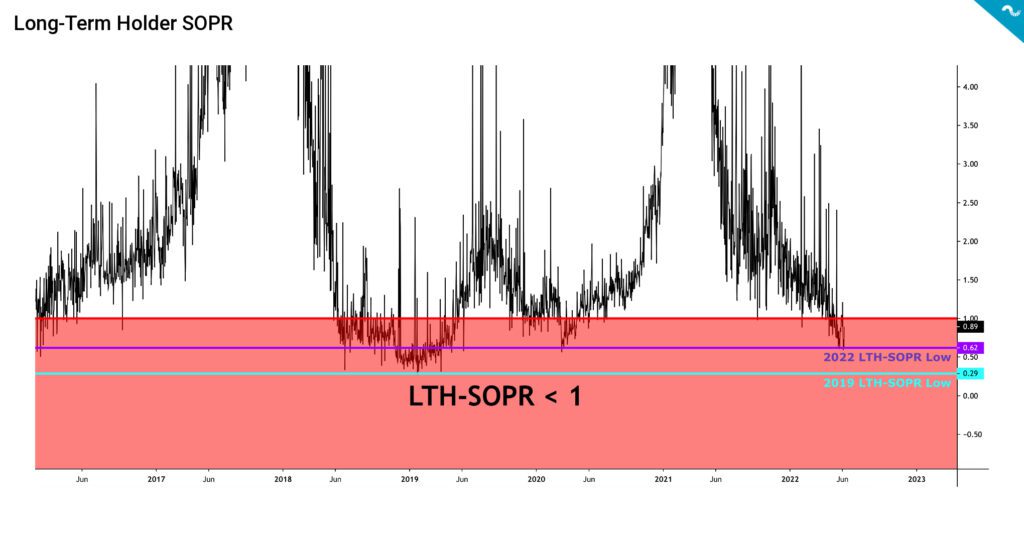

LTH-SOPR -data kertoo kapitulaatiosta

Renato Shirakashi on SOPR-indikaattorin alkuperäinen kehittäjä ja se lasketaan jakamalla bitcoinin realisoitu arvo (USD) alkuperäisen bitcoin-suoritteen arvolla. Yksinkertaistettuna myyntihinta jaettuna ostohinnalla. SOPR-indikaattoria voidaan tulkita seuraavalla logiikalla:

SOPR > 1 = Myyjät voitolla

SOPR < 1 = Myyjät häviöllä

Viimeisin data näyttää miten pitkän aikavälin holdaajien sitoutuminen on heikkenemässä ja tätä kuvaa LTH-SOPR -metriikan putoaminen arvon 0,62 (violetti) alle. Kun spot-hinta heikkenee edelleen, LTH-SOPR alkaa lähestyä vuoden 2019 pohjaansa, joka on ehdoton signaali karhusyklin loppumiselle.

Intuition vastaisesti laajempi kapitulaatiotapahtuma olisi terveellinen markkinalle, koska se “puhdistaa” markkinan spekulatiivisesta rahasta. Spekulatiivinen raha nostaa markkinan vivutusastetta (ELR) ja liian vivutettu markkina on yleensä painolasti, estäen spot-hinnan parabolisia nousuja. Vaikka vuoden 2019 kurssipohja oli brutaali, bitcoin elpyi siitä nopeasti kohti saman vuoden kesän $13K-huippuja.

Valaat edelleen ostolaidalla

Valailla on suuri vaikutus kryptomarkkinoihin ja määritelmän mukaan jokaisella näistä ison skaalan bitcoin-holdaajista on hallussaan ainakin 1000 BTC-yksikköä. Valaiden tiedetään tekevän älykkäitä markkinaliikkeitä verrattuna retail-segmenttiin ja analyytikot yrittävät seurata niiden käytöstä tarkasti.

Valaiden toiminta voidaan jakaa karkeasti kolmeen osaan vuoden 2020 neljännen kvartaalin jälkeen:

Akkumulaatio vuosien 2020 ja 2021 vaihteessa

Distribuutio ennen kevään 2021 myyntipainetta

Akkumulaatio vuosien 2021 ja 2022 vaihteessa

Valaat näyttävät analysoivan markkinaa tehokkaasti ja he ovat onnistuneet menestyksekkäästi front run -strategioissa. Vuosien 2020 ja 2021 vaihteessa valaat akkumuloivat raskaasti korrelaatiossa nousevan spot-hinnan kanssa, mutta suorittivat derisk-liikkeen juuri ennen markkinan korjausliikettä. Kevään 2021 distribuutiovaiheen jälkeen valaat ovat olleet pääosin akkumulaatiomoodissa. Valaiden yleinen strategia on siis ostaa heikkoa spot-hintaa vastaan ja kontrata markkinaa. Valailla on käytössään myös ns. epäsymmetristä informaatiota.

Mitä seuraamme juuri nyt?

Analyytikko Lyn Alden ja Peter McCormack keskustelevat makromarkkinasta, inflaatiosta, kysynnän & tarjonnan haasteista, geopolitiikasta ja tietenkin Bitcoinista.

Bloomberg Intelligencen Mike McGlone uskoo, että kun riskiomaisuuserien karhumarkkinat laantuu ja arvostukset jälleen elpyvät, kryptovaluutat tuottavat muita omaisuusluokkia paremmin. Hän ennustaa myös high beta -omaisuusluokkien “suurta paluuta”.

Michael Kao, eläkkeellä oleva hedge fund -johtaja ja yksityinen sijoittaja, osallistui laajaan keskusteluun likviditeetistä, energiamarkkinoista, kryptovaluutoista ja joukkovelkakirjalainojen arbitraasista.

Glassnoden datan mukaan Bitcoin-sijoittajilla on suuri määrä realisoimattomia tappioita. Lyhyen tähtäimen (STH-SOPR) sijoittajista vain 2,2 % on voitolla.

With #Bitcoin prices trading at the lower end of the 2021-22 range, almost all investors of this cycle are now holding an unrealized losses.

— glassnode (@glassnode) June 7, 2022

Just 2.2% of Short-Term Holders are in profit.

Read about declining network profitability in The Week On-chain.https://t.co/fCPFSx1ETT pic.twitter.com/crrvaZW0Jc