Tuorein tekninen analyysi kartoittaa tällä viikolla toteutunutta spot ETF -lanseerausta, joka realisoitui 11 uuden rahaston muodossa. Tutkimme mm. spot ETF -markkinan erityispiirteitä ja bitcoinin epälikvidiä tarjontaa. Lisäksi perehdymme bitcoinin nopeasti lähestyvään puoliintumistapahtumaan.

Vuoden 2024 toinen viikko alkoi räjähtävästi bitcoinin spot ETF -spekulaatioiden huipentuessa Yhdysvaltain arvopaperi- ja pörssikomissio SEC:n keskiviikkoiseen hyväksyntään. Kuten monet asiantuntijat ennustivat, SEC hyväksyi kerralla useamman rahaston ja näytti samalla vihreää valoa yhteensä 11 spot ETF -tuotteelle.

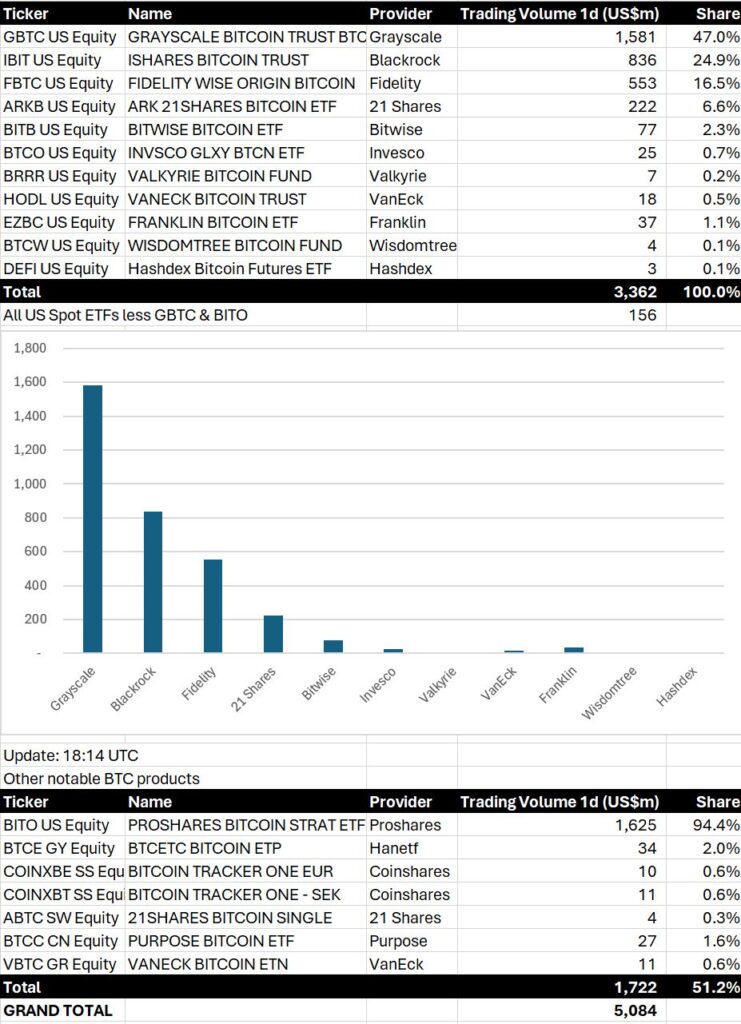

BitMEX Research julkaisi torstaina iltapäivällä alustavia lukuja ETF-rahastojen ensimmäisestä kaupankäyntipäivästä, jonka vaihtovolyymi nousi yli viiteen miljardiin US-dollariin. Hieman yllättäen Grayscale (GBTC) kahmaisi lähes puolet päivän volyymistä, nousten lähes 1,6 miljardiin dollariin ja 47 prosentin markkinaosuuteen.

Samalla on hyvä huomioida, että GBTC:n volyymi muodostui lähinnä myyntitoimeksiannoista. Rahaston alimmillaan -49 prosentissa käynyt preemio haihtui vuoden 2023 kuluessa, sijoittajien ladatessa siihen konversio-odotuksiaan. Tammikuun puoliväliin mennessä preemio on lähes kadonnut -1,9 prosentin lukemallaan. Aiempi lähes -50 prosentin preemio tarjosi sijoittajille mahdollisuuden “diskonttotreidiin”, jossa GBTC-rahasto-osuuksia pystyi hankkimaan huomattavalla alennuksella. Nyt diskonttotreidin aikaikkuna on käytännössä sulkeutunut.

Lähde: BitMEX Research

Grayscalen jälkeen toiseksi eniten vaihtovolyymia keräsi BlackRock-yhtiön iShares Bitcoin Trust (IBIT), nousten iltapäivään mennessä 836 miljoonaan dollariin ja 24,9 prosentin markkinaosuuteen. Fidelityn Wise Origin Bitcoin Fund (FBTC) keräsi 553 miljoonan edestä volyymia, haalien 16,5 prosentin markkinaosuuden.

Historiallinen ETF -lanseeraus on nyt nähty, joka realisoitui 11 uuden rahaston muodossa!

— Coinmotion | Bittiraha (@Bittirahafi) January 12, 2024

Minkälaisiin hintoihin uskot #BTC arvon päätyvän vuonna 2024? 📈

Spot ETF -rahastojen lanseerauksen lisäksi bitcoinin arvostustasoa nostanee huhtikuun puoliintumistapahtuma (halving, halvening), joka vähentää radikaalisti omaisuusluokan tarjontaa. Charles Edwards näkee näiden tapahtumien yhteisvaikutuksen huomattavana.

“The biggest catalysts in Bitcoin’s history are happening over the next 4 months. ETF launches which triggered 350%+ returns for hold. The halving which will make Bitcoin the best store of value in the world, with its supply growth rate dropping to 50% less than gold’s.” – Charles Edwards

K33 Research kommentoi CME-futuurien preemion nousseen 42 prosenttia verrattuna vuodenvaihteeseen, muodostaen samalla uuden ennätyksen. Futuurimarkkinan tilanne kertoo selvästä positiivisesta vinoumasta.

“CME’s front-month BTC premium has averaged 42% since the yearly open, a new all-time high, telling of the massive long bias presently in the market.” – K33 Research

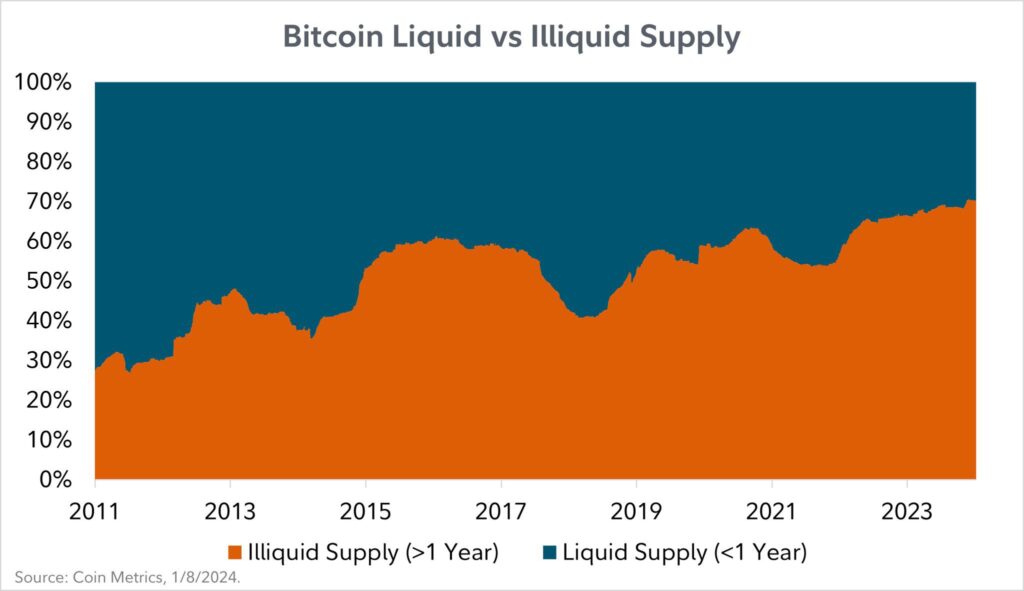

Bitcoinin niukkuusominaisuudet tekevät siitä poikkeuksellisen omaisuusluokan ja tuovat omat erityispiirteensä spot ETF -tuotteisiin. Koska bitcoineja voi teoreettisesti olla vain 21 miljoonaa yksikköä ja kierrossa olevien kolikoiden määrä on nyt noin 19,59 miljoonaa, niukkuus vaikuttaa spot ETF -rahastojen tarjontaan.

Bitcoinin epälikvidi tarjonta (illiquid supply) on noussut viime vuosina, saavuttaen yli 60 prosentin tason vuoden 2024 alussa. Epälikvidin tarjonnan suuruus tarkoittaa vain osan bitcoineista olevan käytettävissä spot ETF -tarkoituksiin, johtaen mahdollisesti tarjontashokkina (supply shock) tunnettuun ilmiöön. Toistaiseksi tarjonta on kuitenkin riittänyt spot ETF -tarpeisiin.

Lähde: Coin Metrics

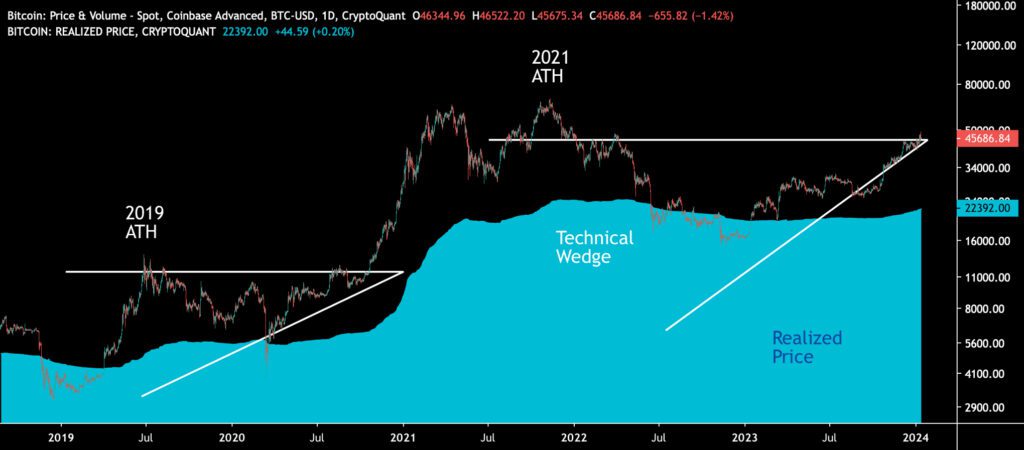

Puhtaasti teknisestä näkökulmasta katsoen bitcoin on nousemassa monivuotisen kiilarakenteensa (valkoinen) yläpuolelle. Kiilarakenne mukailee edellistä vuosien 2019-2021 markkinasykliä, jossa sivusuuntainen kurssiliike vaihtui lopulta paraboliseen nousutrendiin.

Lähteet: Timo Oinonen, CryptoQuant

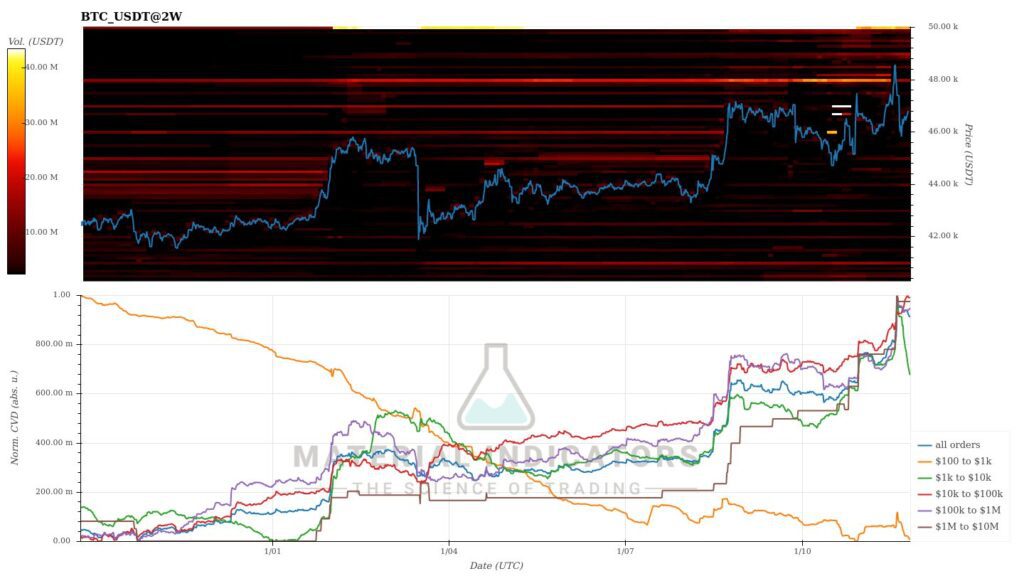

Material Indicatorsin lämpökartta kertoo sijoittajien odottavan ETF-päätöksen nostattavan bitcoinia. Toisaalta torstain kasvava volatiliteetti siivosi likviditeettiä tilauskirjan molemmilta puolilta.

Lähde: Material Indicators

Seitsemän päivän hintakehitys

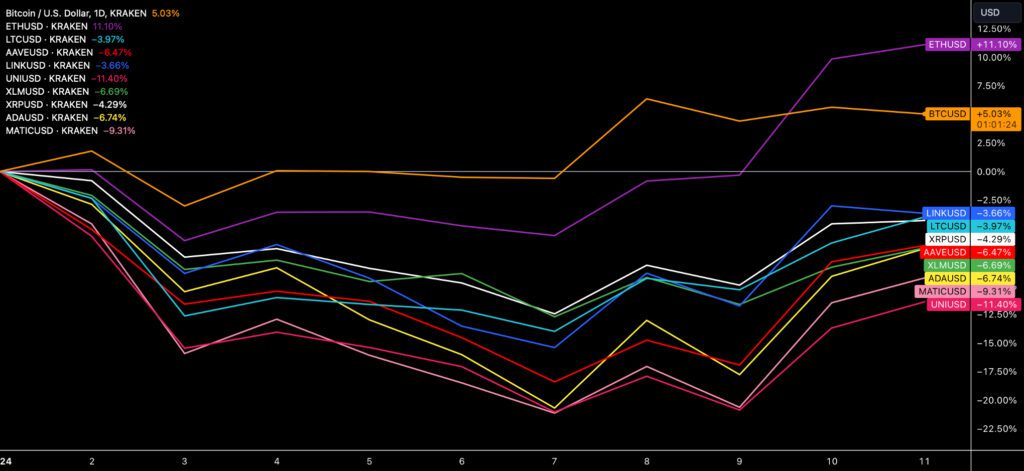

ETF-päätöksen jälkeisestä maltillisesta sell the news -efektistä huolimatta bitcoin on edelleen neljän prosentin nousukulmassa verrattuna viime viikkoon. Markkina-arvoltaan toiseksi suurin kryptovaluutta Ethereum puolestaan on vahvistunut yli 15 prosenttia seitsemässä päivässä, BlackRockin ETF-suunnitelmien nostaessa sen kurssia. Pienempien altcoinien sektori selvästi hajautuneempi markkinasentimentin pysyessä odottavana.

Bitcoin (BTC): 4,2 %

Ethereum (ETH): 15,2 %

Litecoin (LTC): 11,9 %

Aave (AAVE): 3,5 %

Chainlink (LINK): 1,9 %

Uniswap (UNI): 2,4 %

Stellar (XLM): 2,9 %

XRP: 3,3 %

Cardano (ADA): 4,1 %

Polygon (MATIC): 6 %

S&P 500 -indeksi: 2 %

Kulta: -1 %

Hintakehitys vuoden alusta

Alkuvuoden YTD-metriikka paljastaa mielenkiintoisen asetelman: Keskinkertaisen edellisvuoden jälkeen Ethereum on noussut paalupaikalle 11 prosentin kurssinousullaan, kun bitcoinin kurssinousu on jäänyt vain noin viiteen prosenttiin. Kontraten kahta edellämainittua kryptovaluuttaa kaikki muut Coinmotioniin listatut tokenit ovat YTD-negatiivisia, Uniswapin vajotessa -11 prosenttia. Kaikesta huolimatta kaavio edustaa vain kahden viikon kurssikehitystä, eikä sen pohjalta kannata vetää suuria johtopäätöksiä. Kryptovaluuttojen keskinäinen kurssihierarkia muuttuu varmasti vuoden 2024 aikana.

Lähde: TradingView

Sata päivää puoliintumiseen

Jälkikäteen ajateltuna vuosi 2023 edusti todellista renessanssikautta negatiivisen vuoden 2022 karhusyklin jälkeen. Viime vuonna markkina-arvoltaan johtava kryptovaluutta bitcoin ylsi 154 prosentin YTD-nousuun, korkean betan tokeneiden vahvistuessa sitäkin enemmän.

Vaikka tämän viikon spot ETF -hyväksynnät ovat dominoineet mediakenttää, sadan päivän päästä edessä siintää toinen merkittävä makrotapahtuma: huhtikuun puoliintuminen. Neljän vuoden välein syklisesti toistuvalla lohkopalkkion puoliintumisella on tärkeä funktio bitcoinin niukkuuden ylläpidossa, koska se rajoittaa samalla enimmäistarjonnan 21 miljoonaan natiiviyksikköön. Tammikuun alussa bitcointarjonnan määrä oli 19,59 miljoonaa yksikköä.

Puoliintumiset sananmukaisesti puolittavat louhijoille maksettavan lohkopalkkion, joka putosi 12,5 bitcoinyksiköstä 6,25:teen vuonna 2020. Vastaavasti vuoden 2024 puoliintuminen puolittaa lohkopalkkion jälleen, tiputtaen sen tasolle 3,125.

Lähteet: Timo Oinonen, CryptoQuant

Jos käytämme vuoden 2020 puoliintumistapahtumaa vertailukohtana, bitcoinin spot-hinta nousi 1263 prosenttia vuosien 2016 ja 2020 puoliintumisten välillä. Toinen bitcoinin hintahistoriaa määrittävä tekijä on spot-hinnan nousu halvingin ja sitä seuraavan kurssihuipun (ATH) välillä. Vuoden 2020 puoliintumistapahtuman ja seuraavan vuoden ATH:n välillä bitcoin ylsi 654 prosentin nousuun (violetti).

Historiallisesta näkökulmasta katsoen vuosien 2012 ja 2016 puoliintumisten välillä hinta nousi yhteensä 5187 prosenttia. Lisäksi vuoden 2016 puoliintumisen ja seuraavan vuoden ATH:n välillä bitcoinin spot-hinta raketoi 2922 prosenttia. Voidaan sanoa, että puolittumistapahtumat toimivat katalyyttinä hintojen nousulle sekä puoliintumista ennen että sen jälkeen.

Lisäksi instituutiot ovat kiinnostuneita tulevasta puoliintumisesta: MicroStrategyn (MSTR) hankinnat ovat nousseet yhteensä 56 650 bitcoiniin tänä vuonna, kun taas vuonna 2022 yhtiön ostot olivat vaatimattomat 8109 yksikköä. MSTR on syklisesti lisännyt akkumulaatiotaan kohti huhtikuun puoliintumista.

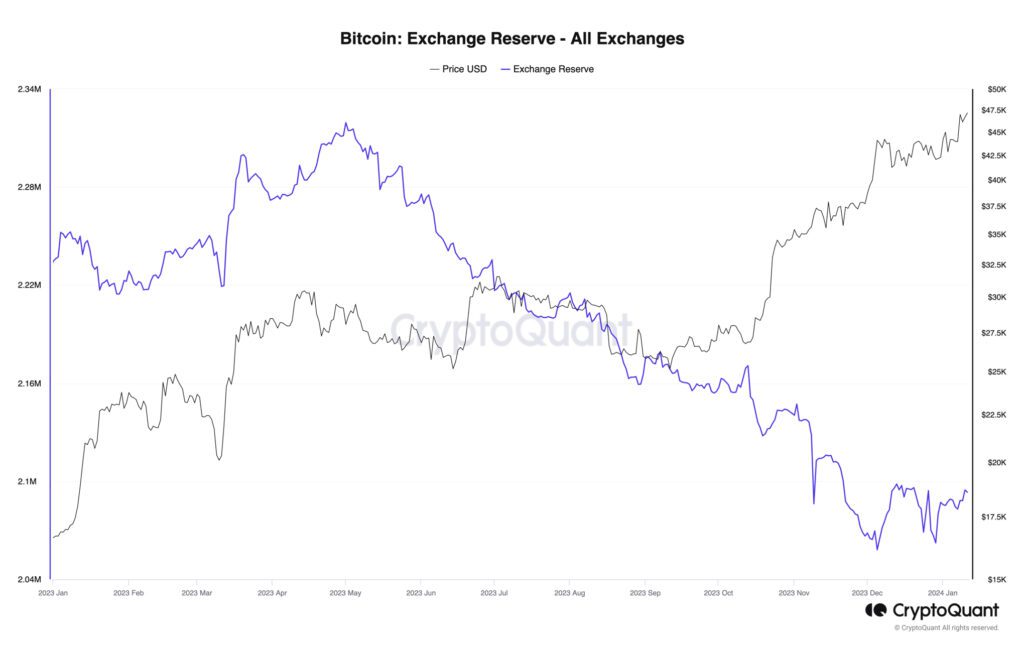

Pörssien bitcoinreservit monivuotisessa laskutrendissä

Kryptovaluuttapörssien reservit muodostavat noin 10 prosenttia kokonaistarjonnasta ja toimivat samalla hyödyllisenä indikaattorina markkinalle. Pörssireservit ovat olleet sekulaarisessa laskutrendissä vuodesta 2020, vajoten yli kolmesta miljoonasta yksiköstä kahteen miljoonaan.

Mistä pörssireservien laskutrendi sitten johtuu? Vaikka monet Coinmotionin kaltaiset alustat tarjoavat äärimmäisen turvallisia säilytysratkaisuja, iso osa sijoittajista näyttää preferoivan omistustensa säilyttämistä pörssialustojen ulkopuolella. Mielenkiintoisena yksityiskohtana edes vuoden 2022 myyntipaine ei muuttanut ko. trendiä, vaan bitcoinit virtasivat ulos pörsseistä arvostustasojen laskiessa.

Pörssireservien määrää laskee myös sijoittajakäyttäytymisen muutos, joka painottaa pitkän aikahorisontin holdausta treidauksen sijaan. Sijoittajien kylmäsäilössä olevat bitcoinyksiköt ovat poissa kaupankäynnistä ja rajatun tarjonnan ympäristössä saattavat edesauttaa tarjontashokkina tunnettua ilmiötä.

Lähde: CryptoQuant

Mitä seuraamme juuri nyt?

Tuoreen BITB-rahastonsa lanseerannut Bitwise aikoo lahjoittaa kymmenen prosenttia ETF:n tuotoista Bitcoinin avoimen lähdekoodin kehitystyöhön. Hanketta voi pitää merkittävänä kädenojennuksena yhteisölle.

Bitwise will donate 10% of the profits of the Bitwise Bitcoin ETF (ticker: BITB) to bitcoin open-source development.

— Bitwise (@BitwiseInvest) January 10, 2024

Recipient orgs:

– @BitcoinBrink

– @OpenSats

– @HRF

Bitcoin is important to the future. We're excited for $BITB to support its foundation 👇 pic.twitter.com/JMzd4bMOB9

Fred Kruegerin analyysi ETF-lanseerauksista. Kruegerin tavoitehinta bitcoinille on 0,5-1 miljoonaa US-dollaria 3-4 vuoden aikaikkunassa.

Episode 18.

— Fred Krueger (@dotkrueger) January 10, 2024

All 11 Bitcoin ETFs Approved.

Gensler careful to say "Only 1 crypto asset meets the test (for now): Bitcoin."

Thanks for following me on this ETF countdown.

And, don't be too cute with your timing.

Buy Bitcoin. ASAP. And forget about it. pic.twitter.com/5fW52lRbnf

Investointipankki Goldman Sachs on ennustanut Fedin laskevan ohjauskorkoaan 25 peruspisteellä maaliskuussa. Miltä vuoden 2024 keskuspankkipolitiikka näyttää?