Bitcoin on deflatorinen valuutta. Tämä tarkoittaa sitä, että uusien bitcoinien muodostuminen Bitcoin-protokollan kautta “louhimalla” on kohtuullisen pientä (3,65%/vuosi), ja pienenee entisestään, mikä tarkoittaa sitä, että bitcoinien ostovoiman olisi tarkoitus kasvaa. Tällöin säästämisestäkin olisi hyötyä, ja raha ei vain menettäisi jatkossa arvoaan, kuten nykyiset inflatoriset valuutat. Suomalaiset ovat kovia säästämään, mutta sijoittamisesta eivät läheskään kaikki välitä. Ongelma säästämisen osalta on se, että jos olisit istunut vain eurojesi päällä vuodesta 2003, olisit menettänyt rahojesi ostovoimasta tällä välin 31,64%. Lähde: https://www.inflationtool.com/euro/2003-to-present-value

Bitcoinin puoliintumisella (eng. “halving” tai “halvening”) tarkoitetaan protokollaan ohjelmoitua toimintoa siitä, että jokaisen neljän vuoden välein tapahtuvan puoliintumisen jälkeen uusia bitcoineja louhitaan puolet vähemmän. Tällä hetkellä uusia bitcoineja on louhittu 3,65% lisää vuosittain. Voimme kutsua tätä kaikissa kansallisissa valuutoissakin esiintyvää ilmiötä monetaari-inflaatioksi, mikä perustuu puhtaasti rahan tarjonnan määrään. Noin kahden viikon kuluttua tapahtuvassa puoliintumisessa uusien bitcoinien muodostus puolittuu, minkä jälkeen uusia bitcoineja muodostuu enää noin 1,8%. Kunnes taas neljän vuoden kuluttua virtaus jälleen puolittuu. Lisätietoa löydät täältä: Bitcoin puoliintuminen 2024.

Lopullisesti bitcoinien määrä on rajattu 21 miljoonaan kappaleeseen, minkä jälkeen niitä ei enää muodostu markkinoille uusia. Tämä uusi, “digitaalisen niukkuuden” käsite tekee tulevaisuudessa bitcoinista kultaakin harvinaisemman hyödykkeen. Kullalla on pitkä historia arvonsäilyttäjänä juuri matalan varanto/virtaussuhteen vuoksi. Keskimäärin markkinoille vuosittain tuotetun uuden kullan määrä on historiallisesti pysynyt 2% alapuolella.

Inflaatio – eli rahan arvon menettäminen

Jos bitcoinin inflaatio tulee olemaan 1,8%, joku voisi kysyä, että mikä eroa tällä on nyky-inflaatioon, joka on pienempi? Suomessa esimerkiksi nykyinen inflaatio on tasolla 0,6%. (https://findikaattori.fi/fi/1)

Itseasiassa tämä tieto on hintainflaatio, missä otetaan huomioon valuutan arvonkehityksen lisäksi useita eri asioita, kuten tuotteiden, hyödykkeiden ja palvelujen hintakehitystä, ja näin muodostetaan kokonaisuudessaan rahan ostovoima. Eri inflaatiot tulkitaan seuraavasti:

Monetaari-inflaatio = lisäys rahan tarjonnassa (eli kuinka paljon seteleitä on painettu lisää)

Hinta-inflaatio = kuluttajahintojen vuosimuutos

Mikäli vertailemme sitä, kumpi on “kovaa rahaa”, eli sitä minkä rahan tarjonta on rajatumpaa, niin taulukko näyttää seuraavalta:

| Valuutta | Vuosittainen määrän lisäys |

| USA – USD | 5,45% |

| Euro – EUR | 5,55% |

| Kiina – Yuan | 20,56% |

| Bitcoin 2016 – 2020 | 3,65% |

| Bitcoin 2020 => | 1,8% |

Yllä: Monetaari-inflaatio, eli vuotuinen valuutan kokonaismäärän keskimääräinen vuosikasvu (kansallisten valuuttojen osalta tilastot ovat vuosilta 1990-2015). Lähde: Bitcoin-standard- kirja, OECD tilastot

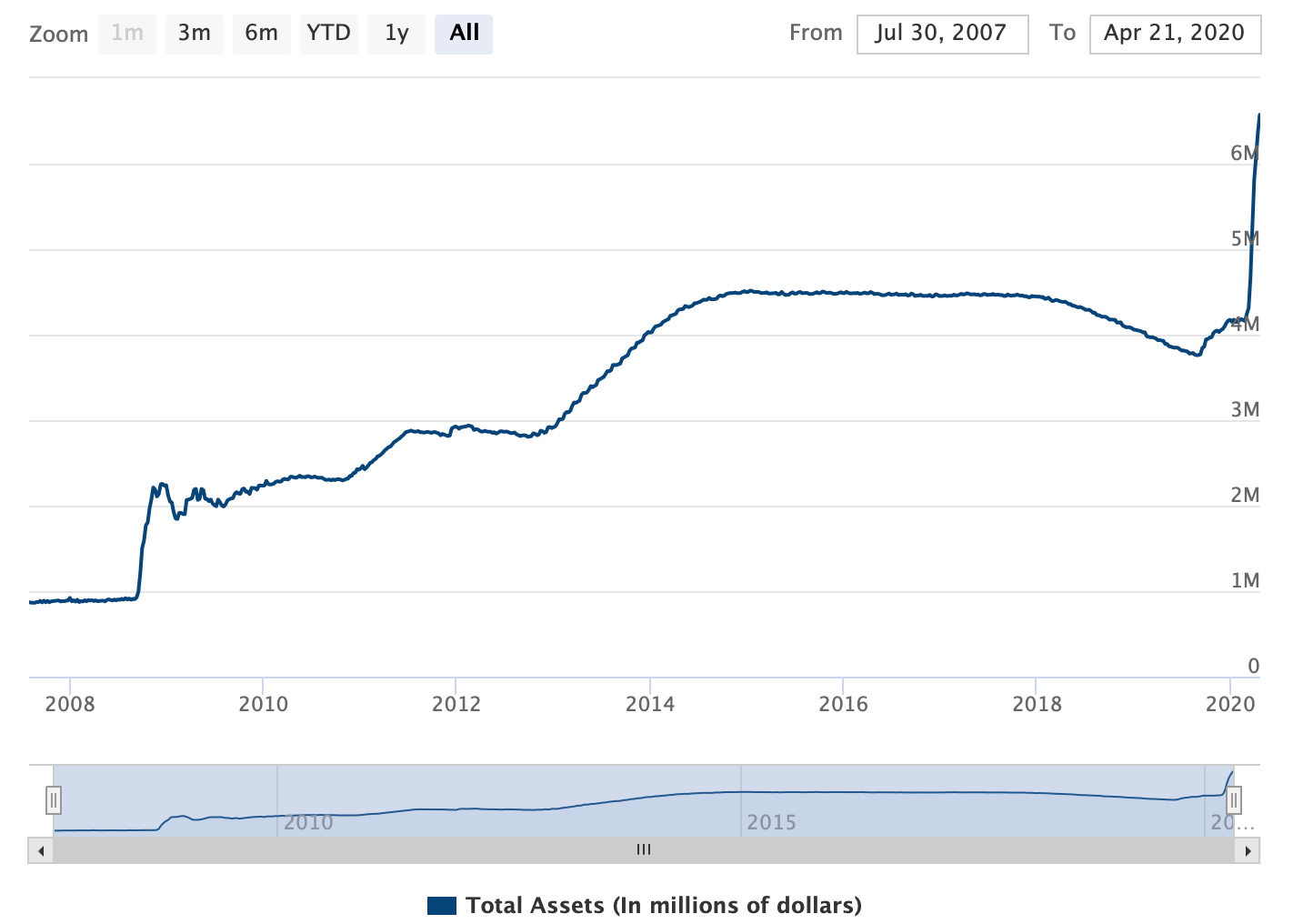

Edellinen taulukko rahan tarjonnan lisäyksestä päättyi vuoteen 2015. Tähän kun vielä lisätään corona-viruksen aiheuttamat tukitoimenpiteet (alla), niin voidaan kyllä todeta, että monetaari-inflaatio ei ole ainakaan pienentymiseen päin. Monetaari-inflaatio tulee todennäköisesti jatkossa nousemaan.

Mielenkiintoinen graafi vertailee eri omaisuusluokkien arvoja, ja tilaston arvioiden mukaan arvioitu koko maailman kaikkien valuuttojen fyysisten seteleiden ja kolikoiden arvo olisi 7,6 biljoonaa (trillion in english). Vaikka kokonaislukua on vaikea arvioida, antaa se kuitenkin jonkinlaisen raaka-arvion siitä, mikä on fyysisen rahan arvo koko maailmassa. Lähde: The Money Project

Mikäli lasketaan yhteen EKP:n mahdollisesti lähiaikoina tulossa oleva 2 biljoonan elvytyspaketti, ja FED:in 6,6 biljoonan elvytyspaketti, yhteistuloksella päästään ykkössijalle. Yhteensä 8,8 biljoonaa elvytyspaketteina. Tämän hetken suunnitteilla olevat elvytyspaketit siis ylittävät koko maailman fyysiset käteisvarannot reilusti

Markkinat eivät ole koskaan nähneet näin massiivisia elvytyspaketteja. USA:n presidentiltä suora lainaus siitä, miten näin isosta elvytyspaketista selvitään:

“6.2 trillion dollars. We can handle that easily because of who we are, what we are.. It’s our.. It’s our money.. It’s our.. We are the ones – it’s our currency. We can handle it.”

Onko bitcoin maksimiriskiä ihannoivan sijoittajan paperi – vai jotain muuta?

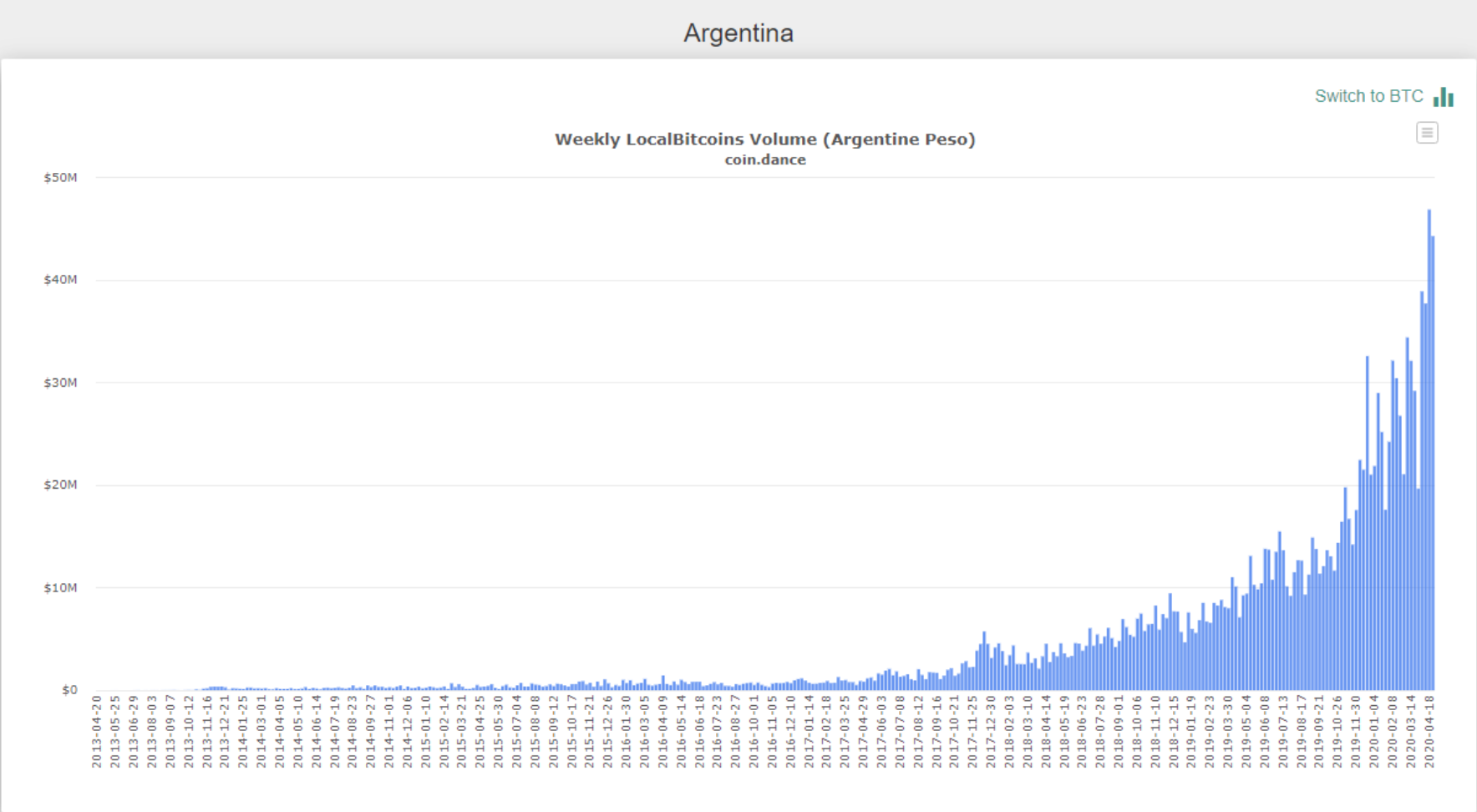

Bitcoinin deflatorinen luonne ja sen rakenne on suunniteltu vahvasti taloudellisesti kannustavaksi. Tämä johtuu puhtaasti siitä, että saadakseen ihmisiä ja yrityksiä ottamaan käyttöönsä uudenlaisen, ei-reguloidun valuutan on bitcoinin luoja suunnitellut valuutan käyttöön taloudellisen kannustimen. Tällä hetkellä bitcoinille löytyisi jo käyttökohde varmasti ilman arvonnousu-odotustakin maista, joiden omat valuutat ovat heikkoja, ja joita devalvoidaan koko ajan lisää, kuten Argentiina (kuva alla) tai vaikkapa Venezuela. Näissä maissa luotetaan enemmän bitcoinin ennakkoon tiedossa olevaan rahapolitiikkaan kuin mielensä mukaisesti rahapolitiikkaa säätelevään valtioon. Kuitenkin bitcoinien alkutaipaleella vuodesta 2009 alkaen, ilman taloudellista kannustinta bitcoinien käyttöönottamiseen tuskin emme olisi tässä kohtaa.

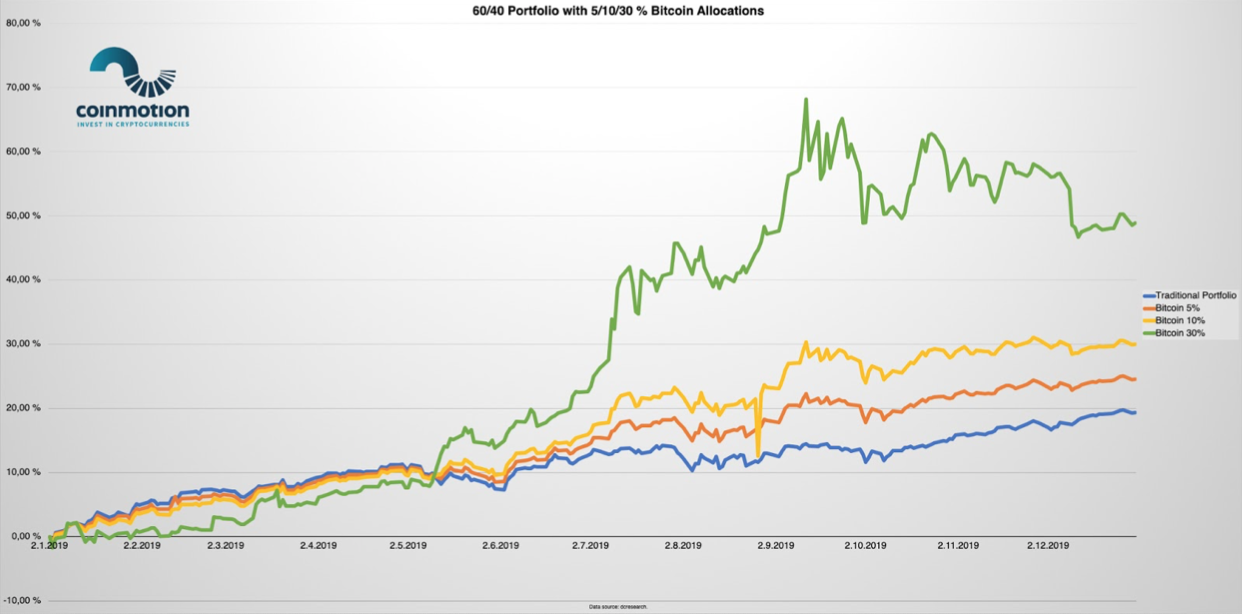

Sijoittajan näkökulmasta bitcoin ja kryptovaluutat ovat vastalause rahan arvon keinotekoiseen heikennykseen, ja valtioiden rahoittamiseen uusien seteleiden painamisen keinoin. Volatiliteetti, millä mitataan hyödykkeen tai osakkeen arvonkehityksen vaihtelua, on korkea. Huolimatta tästä isosta arvonvaihtelusta, mikä on täysin uudenlaiselle hyödykkeelle mielestäni normaalia, bitcoinilla on tietynlaisia etuja hyvin rakennettuun portfolioon. Lähtökohtaisesti se korreloi hyvin vähän minkään muun omaisuusluokan kanssa. Tällöin käytännössä rahoitusteorian mukaisesti pitämällä sitä sijoitussalkussa, tulisi salkkusi kokonaisriskin pienentyä, ja tuotto-odotuksen nousta. Esim. jo 5% osuus salkusta bitcoinissa olisi nostanut keskimääräisen yhdistelmärahaston (60% osakkeita, 40% korkoja) tuottoa 2019 vuoden aikana 20% tuntumasta 25% tienoille (kuva alla).

Myös mikäli katselemme sitä, kuinka osakemarkkinat vaikkapa kotimaasta ja USA:sta ovat pärjänneet bitcoinille, niin voimme sanoa, että bitcoin on ollut nopeampi korjaamaan vuoden 2020 pohjalukemista ylöspäin, sekä on tarjonnut positiivisen tuoton vuodelle 2020 (alla). Lisäksi bitcoinin virtauksen puolittuminen n. parin viikon päästä tulee aiheuttamaan kysyntä/tarjonta shokin. Bitcoin toimii täysin kysynnän ja tarjonnan lakien mukaisesti. Hyvä kysymys onkin, mitä tapahtuu hinnalle, jos kysyntä pysyy samana – mutta tarjonta puolittuu?

Bitcoinin takana on siis perusteita, talousteorian mukaisia oppeja joiden perusteella voi kutsua itseään fundamenttisijoittajaksi, vaikka omistaisi bitcoineja, tai muita kryptovaluuttoja.

| 2020 kehitys(30.4) | kehitys vuoden pohjista | |

| OMX Helsinki 25 | -12,2% | 29,5% |

| S&P 500 index | -9,7% | 31,4% |

| Bitcoin | +26,5% | 93,7% |

Yllä: Vertailu bitcoinin, omx helsinki 25 & USA:n S&P 500 indeksin välillä. Lähde: yleisesti tiedossa oleva kurssidata.

Muiden mielipiteitä

Raoul Pal, entinen Goldman Sachsin rahastonhoitaja ja RealVision makrotalouden tutkimukseen erikoistuneen yrityksen omistaja on varoittanut corona-kriisin olevan historian suurin maksukyvyttömyyskriisi (insolvency crisis eng.), samaan aikaan ilmoittaen että on siirtänyt 25% portfoliostaan bitcoiniin. Palin mielestä nykyinen rahapolitiikka yhdistettynä massiiviseen velkamäärään ja osakemarkkinoiden hinnoittelukuplaan on erittäin vaarallinen – ja on itse ostanut merkkittävän määrän bitcoinia portfoliostaan.

“Pal, a long-time bitcoin advocate, fears the economic and market turmoil has only just begun and is in the process of repositioning his portfolio to 25% bitcoin, 25% gold, 25% cash, and 25% trading opportunities to try to weather a deeper equity rout.” – Forbes Media LLC, Billy Bambrough, 5.4.2020

Robert Kiyosaki, “Rich dad, Poor dad” -kirjan kirjoittaja, on myös twiitannut vahvasti Bitcoinin ja jalometallien puolesta sekä nykyisiä valuuttoja vastaan. Kiyosakin kirjaa on myyty yli 30 miljoonaa kappaletta, ja se on käännetty yli 51 eri kielelle.

DEATH OF DOLLAR. People desperate for money. Very sad. If government gives you free money take it yet spend it wisely. DO NOT SAVE. Buy gold, silver, Bitcoin. Dollar is dying. Silver $20. Best Buy for future security. Everyone can afford $20, especially with free fake money.

— Robert Kiyosaki (@theRealKiyosaki) April 4, 2020

Lähde: Twitter

Loppuajatuksia

Kokonaisuudessaan taloustilanne on melko mutkikas. Kuitenkin nykyinen makrotaloudellinen tilanne, valtavat elvytyspaketit, lisääntyvä monetaari-inflaatio, massiivinen työttömyyden kasvu, covid-19 viruksen aiheuttama epävarmuus ja todennäköisesti lisääntyvät yritysten konkurssit ovat erittäin mielenkiintoinen ja vaikea yhdistelmä valtioille kontrolloida.

Nykyisessä taloustilanteessa on vallinnut hyvin vahvasti “cash-is king” – ajattelu, eli sijoittajat ovat halunneet realisoida kaikkea, jotta heillä on käteiskassaa yllättäviin markkinareaktioihin. Asia on kaksipiippuinen jos vertaamme esim. pörssiosakkeiden tai käteisen päällä istumista: Hyväksytkö osakemarkkinoiden isot vaihtelut, ja mahdollisen vielä tulevan korjausliikkeen varallisuudellesi, vai hyväksytkö käteisen arvon laskun sitä myötä, kuinka nopeasti keskuspankkien painokoneet devalvoivat (vähentävät) eurojesi tai dollariesi arvoa?

Uskon vahvasti, että ilman jotain merkittävää muutosta, me voimme jatkossakin luottaa yhteen asiaan. Nimittäin siihen, että valtaapitävä eliitti, omien ja lähipiirin lyhyen aikavälin etujen maksimoimiseksi, tulee jatkossakin tarjoamaan useaan ongelmaan lyhytaikaista ja helppoa ratkaisua. Tätä “ilmaista rahaa” eli ekspansiivista rahapolitiikkaa, voidaan tuottaa erittäin nopealla aikataululla keskuspankin painokoneesta äärettömiä määriä.

Bitcoinin vahvuus on muuttumaton rahapolitiikka. Sitä ei voi yksikään keskuspankki tai valtionpäämies toistaa.

Kirjoittaja työskenteli kymmenen vuotta pankkialalla pääosin varainhoitajana ennen aloittamistaan Coinmotionin varainhoitopalveluiden kehittämisen parissa.