Viikon 40 tekninen analyysi arvioi “Uptober-ilmiön” edellytyksiä lokakuussa. Lisäksi kartoitamme asiantuntija Charles Edwardsin lausuntoja liittyen puoliintumiseen ja allokaatioihin. Tutkimme samalla bitcoinin historiallista syklisyyttä ja selvitämme miksi GBTC-rahasto on markkinan johtava indikaattori.

Kryptomarkkina on jatkanut sivusuuntaista liikettään viime viikosta, bitcoinin heikentyessä -0,4 prosenttia. Markkinasentimentti on selvästi odottava, sijoittajien yrittäessä hinnoitella bitcoinin keväistä puoliintumista ja spekuloitua ETF-rahastoa bitcoinin kurssiin.

Asiantuntija Charles Edwards analysoi hiljattain bitcoinin tulevaa puoliintumistapahtumaa, huomauttaen 44 prosenttia bitcoinin arvonnoususta syntyneen 12 kuukautta puoliintumistapahtuman jälkeen. Bitcoin on tällä hetkellä puoliintumista edeltävässä syklissä, joka huipentuu noin 200 päivän päästä huhtikuussa tapahtuvaan lohkopalkkion puoliintumiseen.

“44% of all of bitcoin’s returns have occurred in the 12 months after each halving. In other words, all of bitcoin’s cycle returns can be expected to occur soon.” – Charles Edwards

Edwards mainitsee myös suunnitelmistaan siirtyä täyteen kryptoallokaatioon vuoden loppuun mennessä. Hän arvioi parhaan ostohetken muodostuvan 4-6 kuukautta puoliintumisen jälkeen. Myös Coinmotionin TA on aiemmissa raporteissa arvioinut kurssihuipun syntyvän todennäköisesti puoliintumista seuraavan vuoden aikana.

“My goal is to be fully allocated to crypto by end of this year. Any cash positions I held for the last 12-24 months for rare opportunities will be deployed. Could a better chance come in 2024? Absolutely. But my data suggests it’s best to be allocated 4-6 months out from the halving.” – Charles Edwards

Puhtaasti teknisestä näkökulmasta katsoen bitcoin treidaa edelleen monivuotisen 29 000 dollarin konfluenssivyöhykkeensä (sininen) tuntumassa. Kyseinen konfluenssivyöhyke toimi bitcoinin tukitasona (vihreä) vuosina 2021 ja 2022, mutta kääntyi myöhemmin vastustasoksi (punainen). Tänä vuonna vyöhyke on toiminut sekä bitcoinin tuki että vastusvyöhykkeenä.

Lähteet: Timo Oinonen, CryptoQuant

20 000 dollarin pinnassa sijaitseva toteutuneen hinnan violetti aalto toimii bitcoinin alempana tukitasona. Toteutunutta hintaa pidetään yleisesti markkinan vedenjakajana, koska se edustaa kaikkien bitcoinostojen keskihintaa. Samalla 27 000 dollarin spot-hinnan ja 20 000 toteutuneen hinnan erotus kertoo valtaosan bitcoinsijoittajista olevan edelleen voitolla.

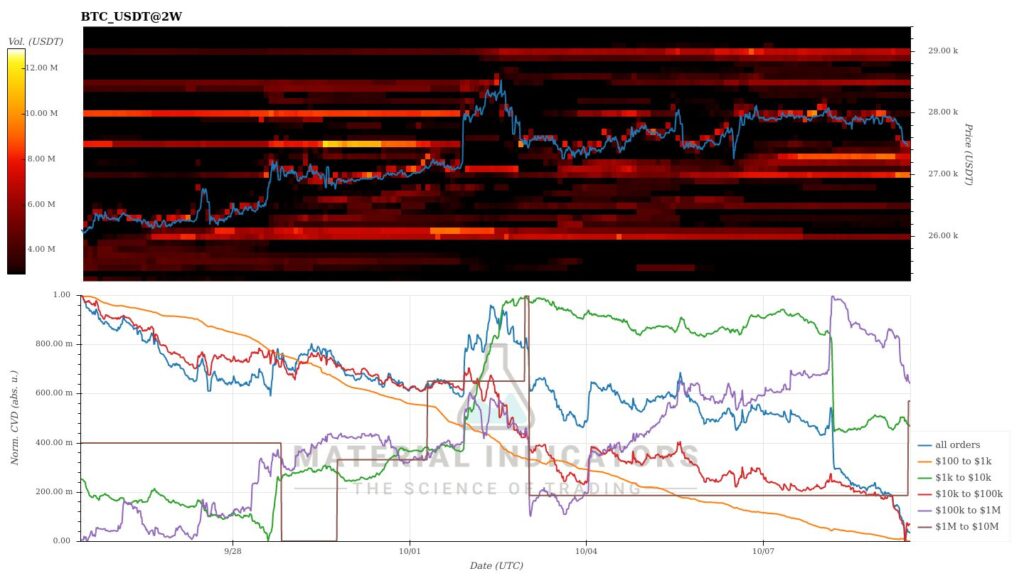

Material Indicatorsin lämpökartan mukaan bitcoinin 27 000 dollariin on muodostumassa vahvahko tukitaso, joka antaa toiveita spot-hinnan nousupyrkimyksille. Kumulatiivinen volyymidelta (CVD) indikoi edelleen suurten markkinaosapuolten korkeaa ruokahalua.

Lähde: Material Indicators

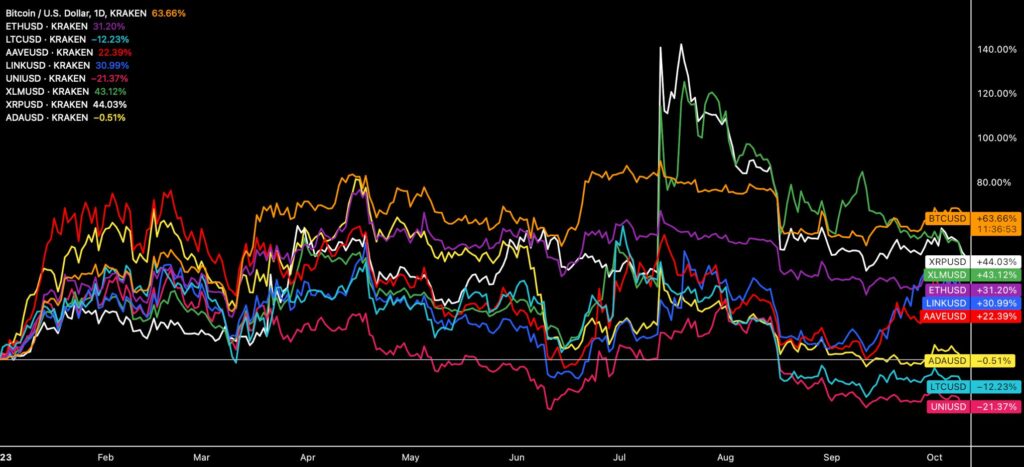

Kryptomarkkinan viikkokehityksen jatkuessa lievän mollivoittoisena, bitcoin säilyttää edelleen paikkansa Coinmotion-listausten kärjessä, nousten 64 prosenttia vuoden alusta. Toiseksi eniten YTD-metriikassa on noussut XRP (44 %), joka sai kesällä nostetta Yhdysvaltain arvopaperi- ja pörssikomissio SEC:n hyödykelistauksesta. Sen kanssa läheisesti korreloiva Stellar on vahvistunut tammikuulta 43 %.

Markkinassa on tänä vuonna nähty selvä “varallisuuden uusjako”, kun SEC luokitteli bitcoinin, Ethereumin ja XPR:n “hyödykkeiksi”, vahvistaen edellä mainittujen asemaa. Samalla monien pienempien tokeneiden vuosikehitys on jäämässä hyvin vaisuksi, Cardanon, Litecoinin ja Uniswapin ollessa edelleen miinuksella. Uniswapin YTD-kehitys on brutaalisti pakkasella -21 prosentissa.

Lähde: TradingView

Seitsemän päivän hintakehitys

Bitcoin (BTC): -1,5 %

Ethereum (ETH): -4,5 %

Litecoin (LTC): -3,8 %

Aave (AAVE): -2,7 %

Chainlink (LINK): -3,6 %

Uniswap (UNI): -5,1 %

Stellar (XLM): -8,4 %

XRP: -8,9 %

Cardano (ADA): -3,4 %

S&P 500 -indeksi: 3 %

Kulta: 1,8 %

Bitcoinin syklisyys osoittaa saavutetun markkinapohjan

Bitcoinmarkkinalle on tyypillistä syklisyys, jota määrittävät neljän vuoden välein toistuvat puoliintumistapahtumat. Seuraavaan puoliintumiseen on nyt aikaa alle 200 päivää, sen tapahtuessa huhtikuussa 2024. Bitcoinin syklisyyttä voi hahmottaa myös vertaamalla spot-hintahuippuja aiempien vuosien kurssihuippuihin.

Verrattuna aiempiin sykleihin, bitcoinin spot-hinnan kapitulaatio nähtiin viime vuodenvaihteessa, joka edusti samalla monivuotista teknistä leikkauspistettä. Kuten oheinen kaavio osoittaa, bitcoinin tämänhetkinen sykli (2021-2023, turkoosi) korreloi vahvasti vuosien 2013-2015 (violetti) ja 2017-2019 (punainen) syklien kanssa. Kuten aiemmissa sykleissä, bitcoin kohtasi nytkin markkinapohjansa reilun 300 päivän jälkeen.

Lähteet: Coinmotion Research, Coin Metrics

Kaavion tarkempi analyysi osoittaa nykyisen syklin imitoivan vahvasti vuosien 2017-2019 sykliä. Vuonna 2019 BTCUSD nousi jyrkkään helpotusralliin kesällä, yltäen kesäkuussa lähes 13 000 dollariin. Bitcoinin tämän vuoden helpostusralli on ollu vaatimattomampi, saavuttaen kuitenkin 64 prosentin YTD-lukeman.

Bitcoinin vaatimattomampi suorituskyky verrattuna vuoteen 2019 johtuu mm. määrällisen tiukennuksen (QT) kaudesta ja korkeasta korkoympäristöstä. Vuonna 2019 kryptovaluuttoja tukivat määrällisen elvytyksen (QE) ympäristö ja pitkä nollakorkokausi. Erityisesti COVID-kautena harjoitettu määrällinen elvytys johti halvan dollarin valumiseen korkean betan omaisuusluokkiin kuten bitcoiniin ja pienempiin tokeneihin.

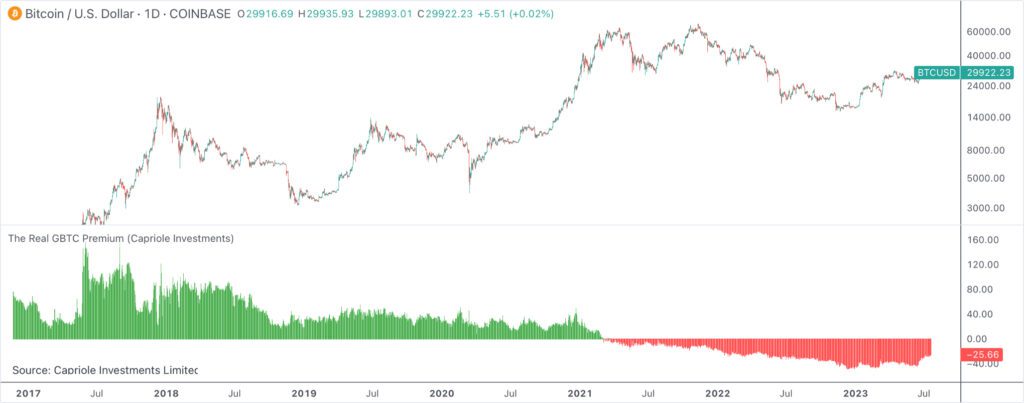

GBTC signaalina epävarmuuden myrskyssä

Grayscale-yhtiön Bitcoin Trust (GBTC) on saavuttanut vuosien varrella ikonisen aseman kryptovaluuttaskenessä. Jo vuonna 2013 lanseerattu Grayscale on muutenkin ollut uranuurtaja-asemassa, omistaen 3,065 prosenttia teoreettisesta 21 miljoonan bitcoinin kokonaistarjonnasta. Yhtiön tase koostuu yhteensä 643 572 bitcoinyksiköstä.

Grayscalen GBTC oli erityisesti instituutioiden suosiossa vuosina 2020-2021 sen huomattavan preemion takia. Hedge-rahastot käyttivät GBTC:ta kuuluisaan “arbitraasikauppaan”, joka pyrkii hyötymään GBTC:n preemiosta 6 kuukauden lockup-jakson kehyksessä. Kyseinen arbitraasi toimi vuoden 2021 helmikuuhun asti ja voidaan argumentoida, että iso osa bitcoin-skeneen tulleista insituutioista hyödynsi tätä nimenomaista anomaliaa. Kuten anomalioille on tyypillistä sen aikaikkuna sulkeutui, jolloin vuonna 2021 yli 33 prosenttiin yltänyt preemio kääntyi negatiiviseksi, eli diskontoksi.

Lähde: Capriole Investments

Preemion kääntyminen diskontoksi oli iso paradigman muutos GBTC-rahastolle ja kohdisti myyntipainetta kohde-etuutena olevaan varallisuusluokkaan eli bitcoiniin. Diskonton voidaan katsoa olevan myös markkinan vedenjakaja, spot-hinnan seuratessa preemiota alas viivästetyssä korrelaatiossa.

Nyt lähes kaksi vuotta kestäneen diskonttokauden jälkeen preemio pyrkii jälleen lähelle nollaa ennakoiden mahdollista ETF-konversiota. Nousevan preemion voi samalla nähdä bitcoinin johtavana indikaattorina, samalla kun GBTC on noussut kuuden, kolmen ja yhden kuukauden aikaväleillä. Historiallisesti GBTC:n ja sen alla makaavan BTC:n korrelaatio on ollut vahva, joten asetelma saattaa toimia magneettina bitcoinin spot-hinnalle.

Korkeasta riskiprofiilista pitävälle sijoittajalle asetelma tarjoaa edelleen mahdollisuuden “diskonttotreidiin”, jossa GBTC-osakkeita ostetaan parinkymmenen prosentin “alennuksella”. Treidi nojaa luonnollisesti skenaarioon, jossa ETF:n läpimeno on tosiasia.

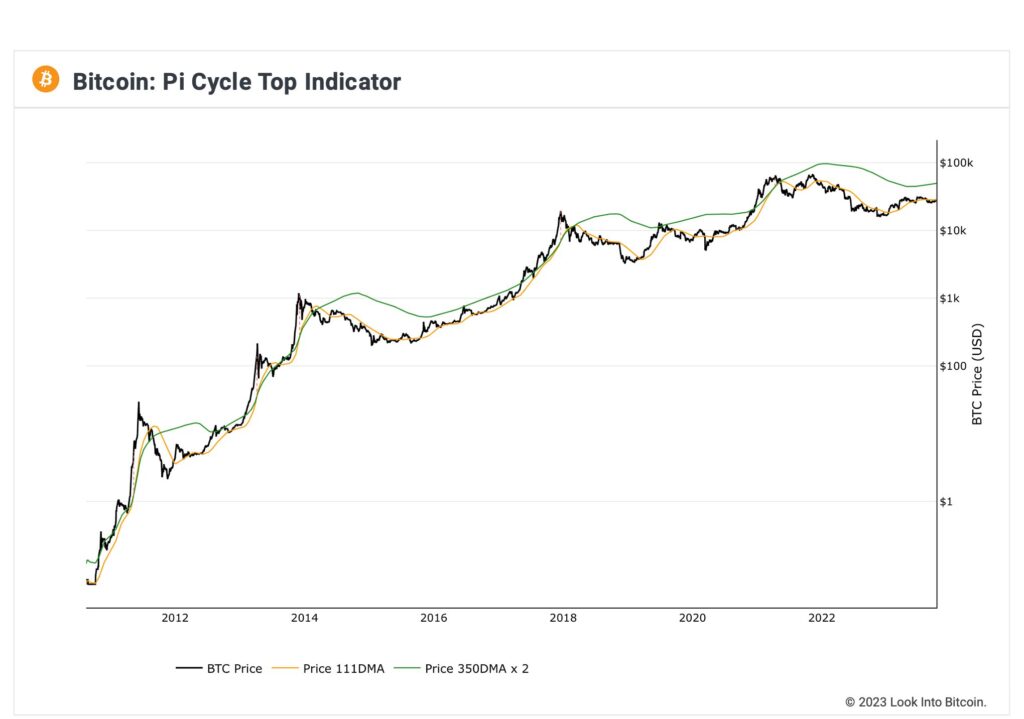

Piisyklihuippu katsoo kohti vuotta 2024

Markkinan epävarmuudesta huolimatta bitcoinin tekninen asetelma näyttää edelleen hyvältä. Yksi positiivinen tekninen indikaattori on Philip Swiftin kehittämä piisyklihuippuindikaattori (Pi Cycle Top), joka muodostuu 350 päivän liukuvasta keskiarvosta kerrotuna kahdella (vihreä).

Nyt vihreä piisyklihuippu ja keltainen 111 päivän liukuva keskiarvo ovat jälleen kohtaamassa, muodostaen vuotta 2019 muistuttavan konvergenssiasetelman. Tämä tekninen rakenne yhdessä kevään 2024 puoliintumisen kanssa ennakoi maltillista nostetta spot-hinnalle.

Lähde: Look Into Bitcoin

Mitä seuraamme juuri nyt?

Lyn Aldenin pitkä analyysi makromarkkinasta, dollarihegemoniasta ja Strauss–Howen yleisteoriaan perustuvasta “neljännestä käännöksestä”.

Analyytikko Raoul Palin teesi “eksponentiaalisesta aikakaudesta”. Palin mukaan teknologia kehittyy nopeammin kuin käsitämme. Lisäksi hän väittää, että edessä on useita teknologisia murroksia, kuten tekoäly, lohkoketju, kryptovaluutat ja bioteknologia, jotka etenevät eksponentiaalisesti. Tämä tarkoittaa teknologisten sovellusten ja niiden vaikutusten kasvavan nopeammin kuin lineaarisesti.

Näillä teknologisilla muutoksilla on laajoja kerrannaisvaikutuksia talouteen ja yhteiskuntaan. Ne voivat luoda uusia mahdollisuuksia, mutta samalla ne voivat aiheuttaa suuria mullistuksia perinteisille toimialoille ja työmarkkinoille. Sijoittajalle eksponentiaalinen aikakausi tarkoittaa sitä, että perinteiset sijoitusstrategiat saattavat olla vanhentuneita, ja heidän on otettava huomioon nopeasti muuttuva teknologinen maisema.

Empire-podcast läpikäy FTX-pörssin perustajan Sam Bankman-Friedin oikeudenkäynnin monimutkaisia vaiheita ja yksityiskohtia. Asiantuntija-arviot Bankman-Friedin tulevan tuomion pituudesta ovat vaihdelleet kymmenistä vuosista aina 115 vuoteen.

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- Bitcoin (BTC) kurssi – mihin asti arvo voi nousta?

- Sam Bankman-Fried – matka kryptomaailman idolista hylkiöksi

- Suosituimmat kryptovaluutat listattuna

- Cardano (ADA) – opas sijoittamiseen ja tulevaisuuden näkymiin

- Riskienhallintastragiat tappioiden minimoimiseksi: Oppitunti #9

- Omaisuuserien allokaatio ja hajauttaminen: Oppitunti #8

- Voiko ETF-skenaario nostattaa bitcoinia 73 prosenttia?

- Miksi valita juuri Coinmotion?

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.