Nyt saat valita kumpi on parempi:

- Häviät 30 % viikossa

- Häviät 5 % päivässä ja olet kuivilla

Tämä kysymys voi vaikuttaa aivan liian yksinkertaiselta, mutta monet yleensä valitsevat ensimmäisen vaihtoehdon. Näin toimii jopa osa ammattimaisista sijoittajista. Kyse on monesti siitä, että joko ei uskota, että 30 %:n pudotus lyhyellä aikavälillä olisi mahdollista tai että uskotaan, että kyllä se kurssi siitä vielä nousuksi kääntyy. Koska olemme eläneet markkinoilla jo yhdentoista vuoden nousukauden, monet meistä ovat tottuneet ikuiseen nousuun. Etenkin osakemarkkinoilla.

Kaikki varmasti ovat huomanneet mitä viime kuukauden aikana on tapahtunut. Pörssikurssit ovat syöksyneet alas kuin katupora suohon. Ja uusi pohjia tavoitellaan nyt joka viikko. Maailman ehkä seuratuin indeksi USA:n S&P 500 on menettänyt tätä kirjoitettaessa pörssiarvostaan helmikuusta alkaen jopa 35 %. Suomen vastaava indeksi OMX 25 puolestaan laski samana aikana 38 %. Bitcoin taas menetti pörssiarvostaan parhaimmillaan jopa 60 prosenttia.

Moni sijoittaja menetti tällä ajanjaksolla paljon rahaa, mutta olisivatko he voineet tehdä jotain toisin?

Miten sijoittajat yleensä toimivat laskumarkkinoilla?

Markkinahistoria on täynnä sijoittajia, jotka rakastuvat sijoituskohteeseensa. He eivät luovu sijoituksistaan mistään hinnasta vaan sen sijaan odottavat, että sijoituksen arvo valuu ja valuu kohti uusia pohjia. Kun markkina on kääntynyt nousukaudesta laskuksi, silloin trendi on vaihtanut suuntaansa. Trendiä vastaan taas on aivan turha taistella sijoitusmarkkinoilla, sillä ”the trend is your friend” kuten sanonta kuuluu.

On aivan eri asia kuitenkin, jos satut olemaan pitkäntähtäimen sijoittaja eli sijoitat yli 10 vuoden tähtäimellä. Silloin muutaman vuoden trendit eivät vaikuta samalla tavalla, vaan silloin sijoituskohteen ns. fundamentit merkitsevät enemmän. Fundamentit tarkoittavat niitä tekijöitä, joihin sijoituskohteen arvonnousu todellisuudessa rakentuu. Tässä kirjoituksessa ei käsitellä niinkään pitkän tähtäimen sijoituksia vaan alle 10 vuoden sijoituksia. Ja suurin osa sijoittajista on todellisuudessa lyhyemmän aikavälin sijoittajia.

Historia on näyttänyt meille kerta toisensa jälkeen, että on ollut ja edelleen on treidaajia, jotka ovat onnistuneet 99 %:ssa treideistään, mutta yksi epäonnistunut treidi on kaatanut koko salkun. Monesti näissä tilanteissa, kun sijoituskohteen arvo tippuu oman kipurajan alle, seuraamme vain halvaantuneina kuinka sijoitus laskee ja laskee. Toinen vaihtoehto on, että lopetetamme sijoituskohteen seuraamisen kokonaan. Tämä johtuu siitä, että hinnanlasku on monesti egolle niin suuri kolaus, että emme siitä hetkessä toivu. Näin ollen kiellämme todellisuuden, emmekä halua kohdata tappion tunnetta. Emmekä tietenkään uskalla myydä tappiolla, koska sehän tarkoittaisi, että olemme myöntäneet tappiomme.

Eli todellisuudessa suuri osa sijoittajista ei ole valmis kärsimään 5 %:n tappiota vaan mieluummin kärsii 30 %:n tappion. Puhumattakaan vieläkin suuremmista tappioista.

Miten sitten ammattimaiset sijoittajat tai treidaajat toimivat?

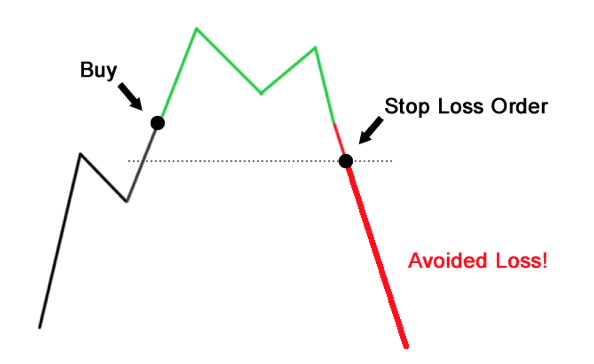

He minimoivat tappiot ja maksimoivat voitot. Tämä siis tarkoittaa sitä, että heti kun sijoituskohteen arvo tippuu tietyn ennalta asetettamansa raja-arvon alle (esim. 5 %), silloin he myyvät. Heillä. jotka eivät seuraa markkinoita aktiivisesti hetki hetkeltä joka päivä, ei kuitenkaan ole syytä huoleen. Erilaiset automatisoidut toiminnot voivat hoitaa puolestasi tappioittesi pysäytyksen. Ja ammattilaiset käyttävät tappionpysäytyksiä, joten miksi sinä et käyttäisi?

Tästä pääsemmekin itse aiheeseen, eli tappionpysäytys-toimintoon.

Voiko näihin yllättäviin laskuihin varautua?

Kyllä. Vastaus tähän kysymykseen on hyvin yksinkertainen: Tappionpysäytys eli Stop Loss -toiminto.

Jos olet riskisijoittaja, et tarvitse tappionpysäytyksiä sijoituksillesi. Mutta jos haluat turvat omien sijoitustesi arvonnousun, silloin käytät tappionpysäytyksiä. Mutta miten tappionpysäytykset oikein toimivat?

Tappionpysäytys-toiminto on helppo toteuttaa. Asetat tappionpysäytyksen siihen kohtaan, joka on henkilökohtainen kipurajasi tappiolle. Tämä tarkoittaa, että paljonko olet valmis häviämään tietyllä aikavälillä. Jos et tiedä, kokeile. Silloin tiedät. Jos sanot, että et ole valmis menettämään senttiäkään, silloin kannattaa lukea sijoittamiseen liittyvää kirjallisuutta. Jos taas olet valmis menettämään 2 %, silloin osakemarkkinoiden päivittäinen vaihteluväli voi syödä tappionpysäytyksesi. Puhumattakaan esimerkiksi bitcoinin monesti vieläkin suuremmasta päivittäisestä vaihteluvälistä, jolloin liian lähelle asetetulla tappionpysäytyksellä ei todellisuudessa ole mitään merkitystä. Tappionpysäytys yleensä kannattaa laittaa hieman viikottaisen tai kuukausittaisen vaihteluvälin alle.

Otetaanpa esimerkki:

- Jos esimerkiksi osakkeen kurssi on vaihdellut viikon aikana 10 euron ja 11 euron välillä, silloin tappionpysäytyksen voi esimerkiksi laittaa 9-9,50 euron kohdalle.

- Jos esimerkiksi bitcoinin hinta on vaihdellut viikon aikana 4000 $:n ja 6000 $:n välillä, silloin tappionpysäytyksen voi asettaa esimerkiksi 3600 $:n kohdalle.

Näin suojaat sijoituksesi suuremmilta tappiolta.

Oman käsitykseni mukaan kaikilla rahastoilla ei vielä ole tappionpysäytys-toimintoa, joten henkilökohtaisesti en juuri tästä syystä pidä tällaisia rahastoja turvallisina sijoituskohteina. Mutta tämä on vain henkilökohtainen näkemykseni. Esimerkiksi osakkeilla, etf:llä ja esimerkiksi kryptovaluutoilla tämä on yleensä aina mahdollista.

Vielä lyhyenä kertauksena:

”Opettele käyttämään tappionpysäytyksiä, koska ne suojaavat sinua suuremmilta tappiolta. Jos et tunne markkinan sen hetkistä trendiä, käytä tappionpysäytyksiä.”

Jos et halua hävitä 30 % viikossa, vaan minimoit tappiosi esimerkiksi juuri 5 %:n niin silloin tappionpysäytykset ovat sinulle tarpeellisia. Tappionpysäytykset on tehty suojaamaan sijoitustesi arvonlasku. Käytä niitä!

Toivottavasti näistä vinkeistä oli apua! Sijoitusmarkkinoilla voittojen saaminen vaatii pitkäjänteistä perehtymistä aiheeseen sekä monesti useamman vuoden kokemuksen.

Kirjoittaja on Kryptovaluuttayhdistys Konsensus Ry:n hallituksen jäsen ja hänellä on vuosien kokemus sijoittamisesta eri sijoituslajeihin, mukaan lukien kryptovaluuttoihin. Esitetyt näkemykset ovat kirjoittajan omia. Esitetty Stop Loss -toiminto on saatavilla myös Coinmotionissa.