Instituutioiden merkitys bitcoinille on kasvanut viime vuosina ja Grayscale-yhtiö on ollut tämän trendin eturintamassa. Grayscalea hallinnoi Digital Currency Group (DCG), joka lanseerattiin vuonna 2015, DCG omistaa Grayscalen lisäksi laajan valikoiman muita toimialan yrityksiä.

Grayscalen merkitys markkinalle

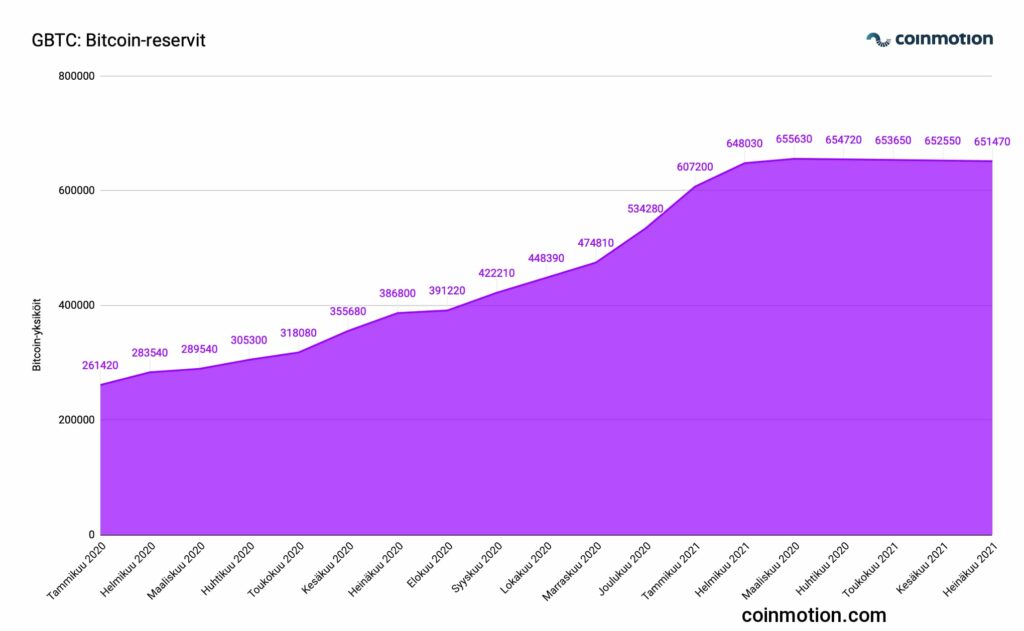

Grayscalen skaalaa kuvaa kenties parhaiten se, että yhtiö omistaa 3,117 prosenttia kaikista kierrossa olevista bitcoin-yksiköistä (BTC), säilyttäen 654,600 bitcoinia reservissään. Näin valtava osuus koko bitcoin-kannasta antaa yhtiölle potentiaalisesti paljon valtaa, mutta on samalla myös keskitetty riski (single point of failure). Grayscale säilyttää bitcoin-reserviään kylmälompakoissa, pyrkien minimoimaan operatiiviset riskit.

Bitcoin-markkinan suurimpana instituutiona Grayscalen vaikutus markkinaan on selvä, tässä artikkelissa käsittelemme erityisesti Grayscale Bitcoin Trust -rahaston (GBTC) markkina-asemaa. GBTC on toiminut usein johtavana indikaattorina markkinalle ja sen liikkeitä tulkitaan tarkasti. Rahastoa on käytetty laajasti mm. arbitraasikauppaan.

Grayscale ja unlock-kausi

Grayscalen GBTC-rahasto on strukturoitu niin, että sijoittava taho pitää osakkeita hallussaan 6 kuukauden lockup-jakson ajan, jolloin GBTC-osuuksia ei voi myydä. Lockup-jakson jälkeen sijoittajalla on oikeus likvidoida osuudet. Unlock-tapahtumat vapauttavat potentiaalisesti huomattavia määriä bitcoineja ja näin on käymässä myös tällä viikolla (28). Grayscalen datan mukaan tällä viikolla vapautuu yhteensä 26150 bitcoinin edestä GBTC-osuuksia, viikko huipentuu sunnuntaihin (18.7), jolloin vapautuva määrä nousee lukemaan 16240 BTC.

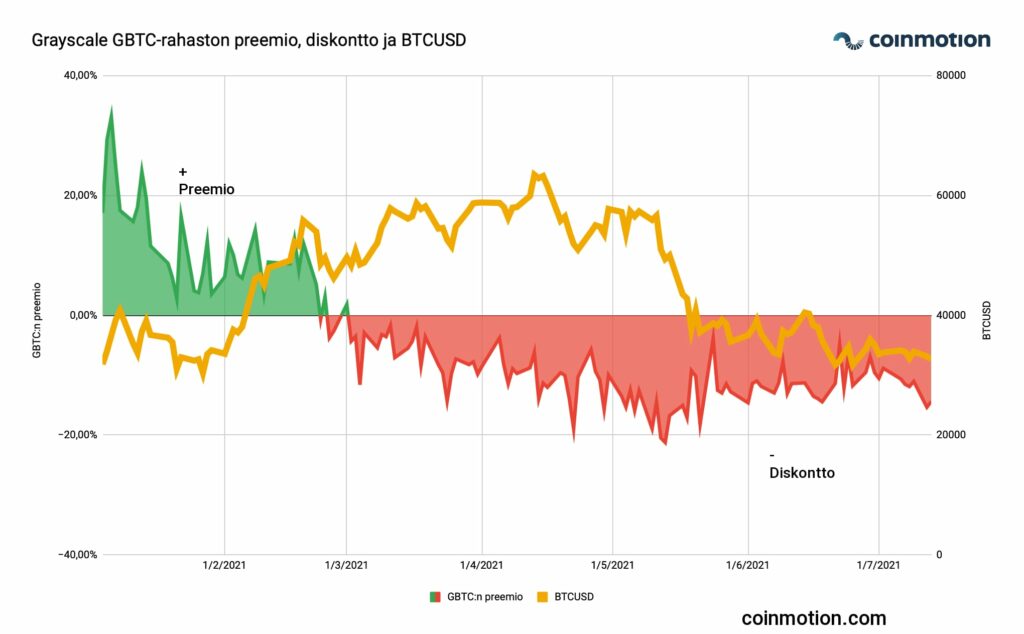

Unlock-kauden vaikutuksesta markkinaan liikkuu useita spekulatiivisia arvioita. Selvää on, että heinä-elokuussa vapautetaan yhteensä 49256,39 bitcoinia, päivän (15.7) spot-hinnalla 1,33 miljardin euron (EUR) arvosta. JPMorgan on arvioinut unlock-tapahtuman olevan “bearish” markkinalle, koska GBTC-osuuksia ostaneet instituutiot tekivät allokaationsa 2021 ensimmäisen kvartaalin (Q1) aikana, jolloin GBTC-rahaston preemio oli korkea. Preemion kääntyessä negatiiviseksi kyseinen arbitraasikauppa oli jälkeenpäin katsoen huono valinta.

Kraken sen sijaan on ilmaissut vaihtoehtoisen kannan. Krakenin mukaan unlock-tapahtumat eivät tule heiluttamaan bitcoin-markkinaa uhkakuvien kaltaisella tavalla. Kraken mainitsee, että GBTC-osuuksia hankkineet instituutiot ovat valtavia ja heidän pääintressinsä oli hyötyä GBTC:n preemiosta jo ostovaiheessa.

GBTC-rahaston preemio, diskontto ja kuuluisa arbitraasi

Valtaosa Grayscalen asiakkaista on instituutioita ja niiden joukossa on suuri määrä hedge-rahastoja. Nämä rahastot ovat käyttäneet GBTC-rahastoa kuuluisaan “arbitraasikauppa”, jossa pyritään hyötymään GBTC:n preemiosta 6 kuukauden lockup-jakson kehyksessä. Arbitraasi toteutetaan seuraavalla kaavalla:

-> Osta GBTC-osuuksia NAV-hintaan

-> Shorttaa vastaava määrä bitcoineja

-> Holdaa 6 kuukautta lockup-hetkeen asti

-> Myy GBTC-osuudet, saat voittoa arvonnousun ja preemion verran

-> Sulje bitcoin-shortti

-> Toista

Kyseinen arbitraasi toimi erinomaisesti tämän vuoden helmikuuhun asti ja voidaan argumentoida, että iso osa bitcoin-skeneen tulleista insituutioista hyödynsi tätä nimenomaista anomaliaa. Kuten anomalioille on tyypillistä, sen aikaikkuna sulkeutui helmikuussa, jolloin alkuvuonna yli 33 prosenttiin yltänyt preemio kääntyi negatiiviseksi, eli diskontoksi. Preemion kääntyminen diskontoksi oli iso paradigman muutos GBTC-rahastolle ja kohdistaa myyntipainetta kohde-etuutena olevaan varallisuusluokkaan, eli bitcoiniin. 2021/Q1:n aikana arbitraasin aloittaneet instituutiot joutuvat nyt miettimään, myydäänkö GBTC-osuudet tappiolla vai katetaanko häviö muulla tavalla. Preemion voi tästä huolimatta nähdä toimivan johtavana indikaattorina bitcoin-markkinalle.

Grayscalen näkymät

Negatiivisesta preemiosta huolimatta Grayscale-yhtiön näkymät ovat positiiviset. Vuodesta 2015 asti operoinut yhtiö on saavuttanut johtavan markkina-aseman ja pystynee pitämään siitä kiinni kiristyvässä markkinassa. Vaikka Grayscalen bitcoin-reservien kasvu on taittunut 2021 aikana, yhtiöllä on edelleen 3,49 prosenttia kaikista kierrossa olevista bitcoineista.

Grayscale on ilmoittanut konvertoivansa GBTC-rahastonsa ETF-muotoon. ETF-konversio parantaisi GBTC:n kilpailukykyä mm. uusia kanadalaisia ETF-rahastoja vastaan. Grayscale ilmoitti hiljattain aloittavansa yhteistyön yhdysvaltalaisen BNY Mellon -pankin kanssa. BNY Mellon tulee auttamaan Grayscalea tulevan ETF-rahaston hallinnoinnissa.

Kasvava kilpailu

Grayscalen ETF-konversion taustalla on kasvava kilpailu muiden finanssituotteiden suunnalta, erityisesti kanadalaiset ETF-rahastot ovat kasvattaneet suosiotaan skenessä. Kun GBTC:n hallinnointipalkkio on 2 prosenttia, Purpose Bitcoin ETF -rahaston (BTCC) hallinnointipalkkio on vain prosentin. Kanadalainen BTCC on kasvanut vahvasti vuoden 2021 aikana ja sen reserveissä on tällä hetkellä 22411 bitcoinia.

3iQ CoinShares Bitcoin ETF (BTCQ) on toinen nouseva kanadalainen kilpailija. BTCQ:lla on reserveissään 21237 bitcoin-yksikköä. SEC:n odotetaan hyväksyvän ETF-hakemuksen aikanaan myös Yhdysvalloissa. Ensimmäisen ETF-rahaston statusta tavoittelevat monet instituutiot, mukaan lukien Grayscale.