Viikon 49 tekninen analyysi arvioi viimeaikaista hintakehitystä ja bitcoinin syklipohjan lähestymistä. Lisäksi sukellamme Dow-teoriaan ja sen sovelluksiin bitcoin-markkinan tulkinnassa. Käymme läpi myös keskuspankki Fedin tulevaa FOMC-kokousta ja varantovirtamallia.

Bitcoin lähellä teknistä syklipohjaa

Bitcoin-markkina on liikkunut pääosin sivusuuntaan viimeisten seitsemän päivän aikana, johtavan kryptovaluutan spot-hinnan vahvistuessa 0,1 prosenttia. Markkinat ovat edelleen pessimistisissä tunnelmissa FTX-kriisin jäljiltä, mutta samalla sentimentti on odottava keskiviikkona 14.12 tapahtuvan FOMC-kokouksen suhteen. Fedin odotetaan nostavan ohjauskorkoa 50 peruspisteellä, joka olisi selvä muutos aiempaan 75 peruspisteen nostolinjaan. Samaan aikaan pöydällä on myös spekulatiivinen 25 peruspisteen nosto, joka yllättäisi markkinat positiivisesti.

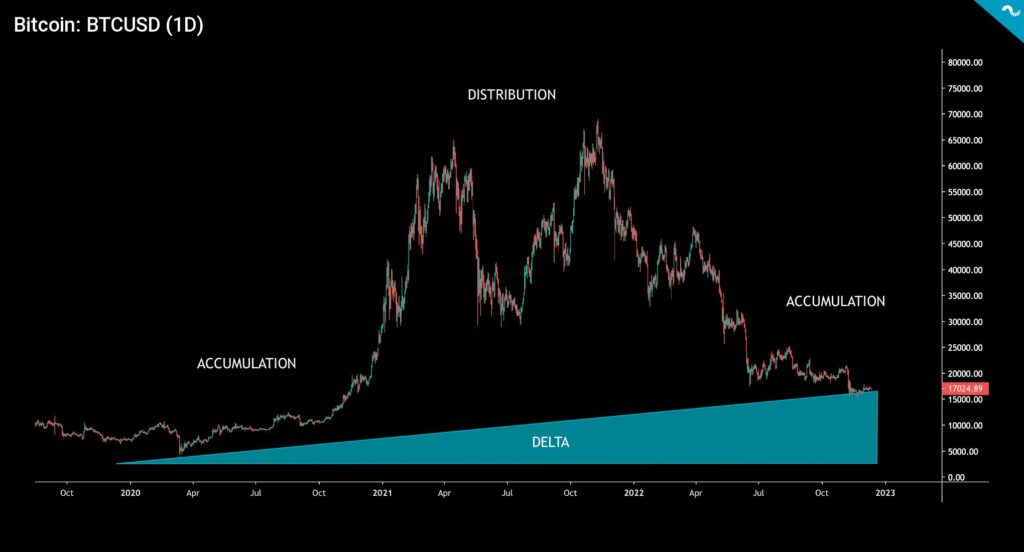

Bitcoin on selvästi teknisessä akkumulaatiosyklissä, ohitettuaan distribuutiosyklin vuoden 2021 tuplahuippurakenteessa. Jos 2020 loppuvuoden ja 2021 alkuvuoden parabolinen hintakehitys jätetään huomioimatta, bitcoin on edelleen lineaarisessa nousukulmassa (delta) vuodesta 2020. Johdannaispörssi Deribitin mukaan bitcoin-johdannaisten loppukuun maksimaalinen kiputaso on 19 000 dollarissa, joka tarkoittaisi noin 10 prosentin preemiota nykyiselle hintatasolle.

Sijoitusstrategi Raoul Pal näkee bitcoinin saavuttaneen syklisen pohjansa, samalla kun johtava kryptovaluutta on hänen mukaansa ylimyydympi kuin koskaan historian aikana. Viime viikon uutiskirjeessään Pal arvioi keskuspankki Fedin olevan kääntämässä haukkamaista rahapolitiikkaansa kohti kyyhykysmäistä linjaa. Määrällisen tiukennuksen (QT) tilalle olisi siis palaamassa määrällinen elvytys (QE). Pal näkee bitcoinin spot-hinnan korreloivan vahvasti M2-raha-aggregaatin (eli rahamäärän) mukaan.

Bitcoinin lisäksi ethereum ja litecoin ovat kulkeneet viikossa sivusuuntaan, kumpikin heikentyen prosentin molemmin puolin. Korkeamman betan tokenit ovat pudonneet useita prosentteja ja LINK painui yli 10 prosenttia pakkaselle. Sivusuuntainen trendi näkyy vahvasti myös osakkeissa, S&P 500 -indeksin pudotessa lukemaan -0,2 %. Myös kulta on lähes sivusuuntaisessa kulmassa viime viikosta.

Seitsemän päivän hintakehitys

Bitcoin (BTC): 0,1 %

Ethereum (ETH): -0,7 %

Litecoin (LTC): -1,5 %

Aave (AAVE): -6,9 %

Chainlink (LINK): -10,5 %

Uniswap (UNI): -5,7 %

Stellar (XLM): -4,4 %

XRP: -1,2 %

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

S&P 500 -indeksi: -0,2 %

Kulta: -0,06 %

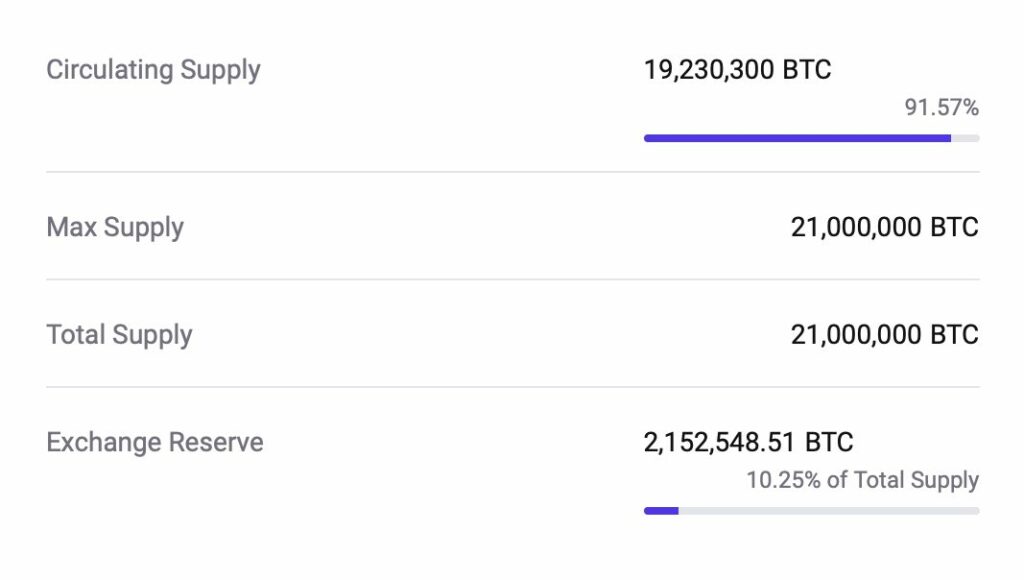

CryptoQuantin datan mukaan bitcoinin kierrossa oleva tarjonta on jo 19,23 miljoonaa natiiviyksikköä eli 91,57 prosenttia teoreettisesta maksimitarjonnasta. Kuten monet tietävät, maksimitarjonta on 21 miljoonaa, jota ei käytännössä koskaan saavuteta kadotettujen bitcoin-yksiköiden takia. Pörssien yhteenlasketut reservit ovat 2,15 miljoonaa yksikköä eli 10,25 prosenttia bitcoin-tarjonnasta. Pörssien bitcoin-reservit ovat laskeneet tänä vuonna huomattavasti asiakkaiden varatoimien myötä. On kuitenkin hyvä muistaa, että Coinmotion säilyttää asiakasvarat aina täysimääräisesti ja erillään yhtiön omista varoista. Rekisteröitynä virtuaalivaluuttapalveluiden tarjoajana ja maksupalvelulaitoksena Coinmotion on myös velvoitettu toimimaan näin.

Bitcoin ja Dow-teoria

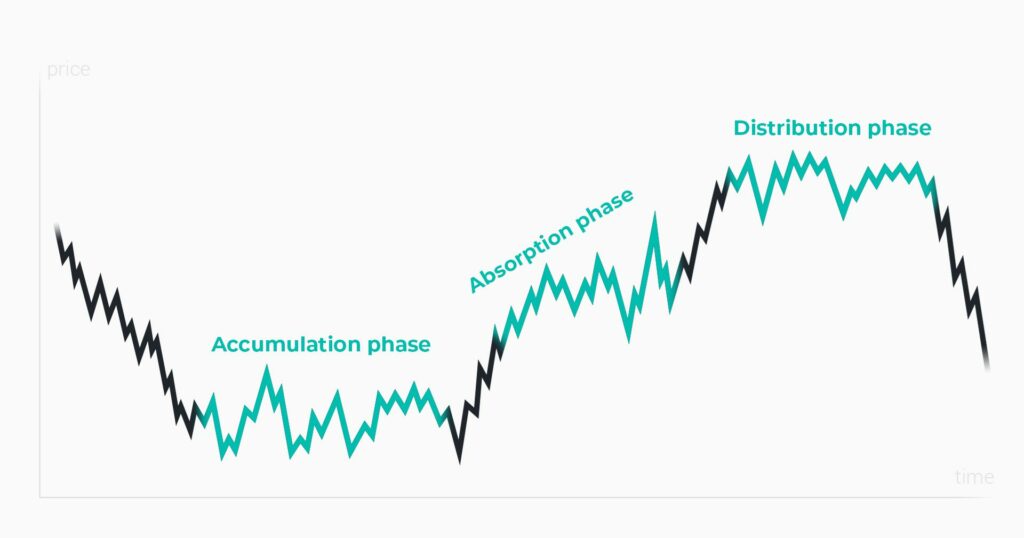

Osakemarkkinasta tuttua Dow-teoriaa on pidetty teknistä analyysia määrittävänä teoriana. Kehittäjänsä Charles Down mukaan nimetyn teorian tavoitteena on tunnistaa pitkän aikahorisontin trendejä omaisuusluokkien hinnoissa. Pelkistettynä Dow-teoria jakaa markkinaliikkeet kolmeen vaiheeseen: Akkumulaatiovaihe, sulautumisvaihe ja distribuutiovaihe. Vaikka Dow-teoriaa käytettiin alun perin osakemarkkinan tulkintaan, sitä voi soveltaa hyvin myös digitaalisiin omaisuusluokkiin, kuten bitcoiniin.

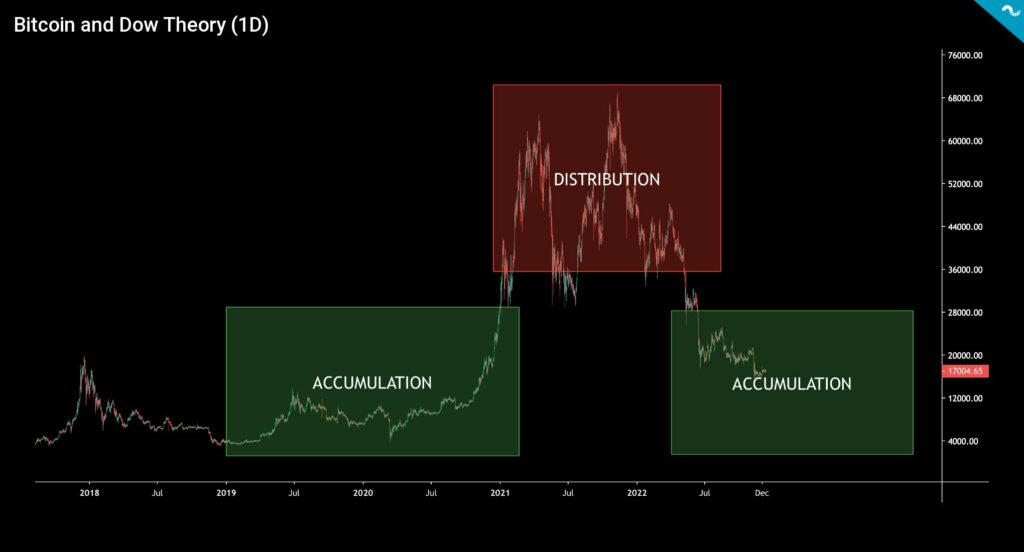

Dow-teoriaa soveltaen bitcoinin hintakehityksen voi jakaa parin viime vuoden ajalta akkumulaatio- ja distribuutiosykleihin. Vuonna 2019 alkanut akkumulaatiosykli (vihreä) kesti vuoden 2020 “DeFi-kesään” asti ja huipentui loppuvuoden paraboliseen hintakehitykseen. Vuosi 2020 tunnettiin myös Michael Saylorin Bitcoin-teeseistä, joilla hän houkutteli lukuisia instituutioita ja älykästä rahaa bitcoin-rajapintaan.

Vuoden 2021 sykliä (punainen) kutsutaan distribuutiosykliksi, jonka aikana markkinaan virtasi valtava määrä retail-rahaa. Vuoden 2021 hintakehitys oli poikkeuksellinen double top -rakenteellaan ja kyseisen syklin aikana markkinoilla oli samalla paljon COVID-kriisiin liittyvää määrällistä elvytystä. QE-kaudella halpa dollari löysi tiensä kaikkiin omaisuusluokkiin. Fedin ilmoitettua rahapolitiikan kiristyksestä alkuvuonna 2022, spot-markkina lähti huomattavaan laskuun ja bitcoin on vuoden alusta heikentynyt -64 prosenttia. Spot-hinnan heikentymisen myötä olemme siis jälleen uudessa akkumulaatiosyklissä (vihreä).

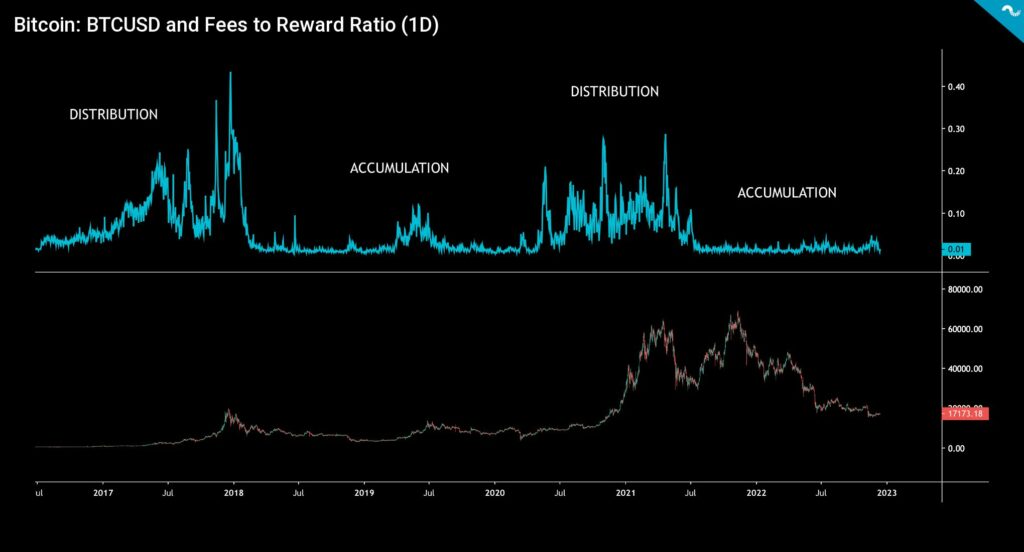

Dow-sykliteoriaa voi soveltaa myös lohkoketjupalkkiodataan. Viimeisin lohkoketjudata näyttää miten transaktiokulujen prosentuaalinen osuus lohkopalkkioista on pysynyt matalana toukokuun 2021 korjausliikkeen jälkeen. Transaktiokulujen lohkoketjudatan voidaan tulkita muodostavan kaksi markkinasykliä: Akkumulaatiosykli (accumulation) ja distribuutiosykli (distribution). Erityisesti instituutiot ja älykäs raha ovat aktivoituneet akkumulaatiosyklien aikana, kun taas retail-sijoittajat ovat suosineet distribuutiosyklejä.

Vuoden 2017 lohkoketjudata näyttää kyseisen vuoden olleen selvästi distribuutiosykli ja vuoden 2017 distribuutiosykliä seurasi kahden vuoden akkumulaatiosykli 2018-2019. Niiden välissä oli maltillinen distribuutiovaihe kesällä 2019. Vuoden 2020 akkumulaatiosykliä seurasi merkittävä distibuutiosykli 2020 lopusta vuoteen 2021, jolle oli tyypillistä spot-hinnan huomattava nousu. Nykyinen akkumulaatiosykli saavuttaa ensi vuonna 24 kuukauden pituuden ja lohkoketjudatan mukaan edessä siintää jälleen uusi distribuutiosykli.

Katseet keskiviikon FOMC-kokouksessa

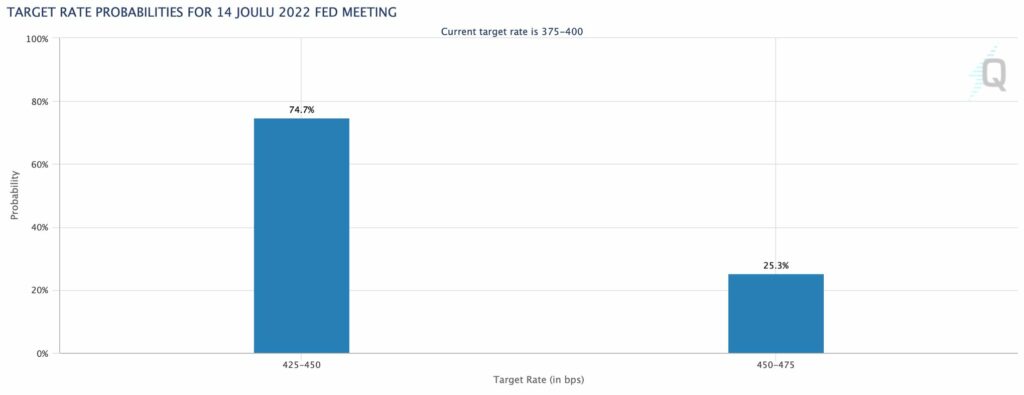

Fed-keskuspankin seuraava FOMC-kokous järjestetään keskiviikkona. Powellin aiemman kyyhkysmäisen retoriikan jälkeen CME näkee 50 peruspisteen koronnoston todennäköisyydeksi 74,7 prosenttia. Samaan aikaan 75 peruspisteen noston todennäköisyyden arvioidaan olevan vain 25,3 %.

25 peruspisteen koronnoston skenaario lienee epätodennäköinen, mutta sillä olisi poikkeuksellisen positiivinen markkinareaktio. Markkina reagoinee positiivisesti myös odotettuun 50 peruspisteen skenaarioon. 75 peruspisteen koronnosto näyttää epätodennäköiseltä skenaariolta ja sen vaikutus markkinaan olisi selvästi negatiivinen.

25 BPS: 30 % hinnoiteltu markkinaan. Poikkeuksellisen positiivinen reaktio

50 BPS: Hinnoiteltu markkinaan. Positiivinen reaktio

75 BPS: 50 % hinnoiteltu markkinaan. Negatiivinen reaktio

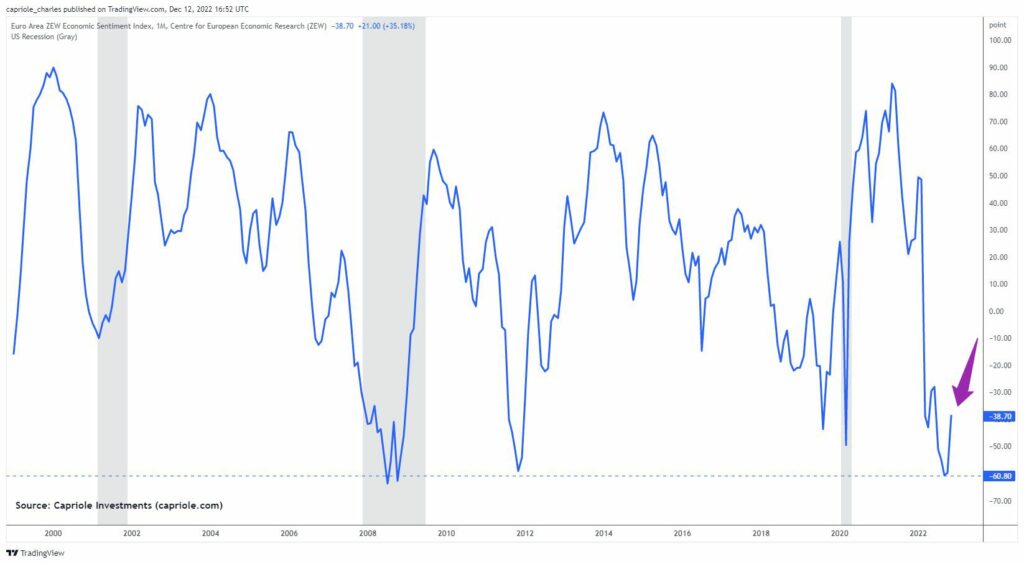

Capriole Investments huomauttaa, että Euroopan markkinasentimentti on alhaisimmalla tasollaan sitten vuoden 2008 subprime-kriisin. Euroopan makrotunnelmia painaa erityisesti energiamarkkina, joka on ajanut monet maat kriisin partaalle.

Onko varantovirtamalli S2F edelleen relevantti?

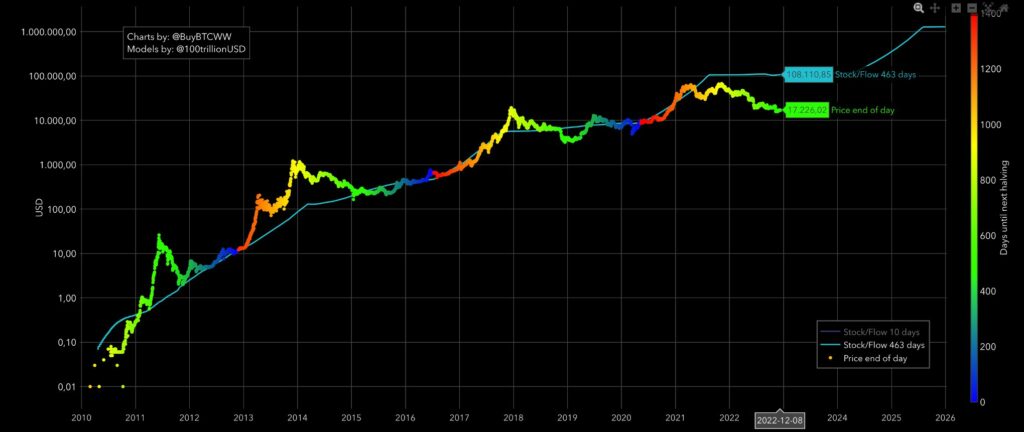

Varantovirtamallia käytetään omaisuusuusluokkien sekä erityisesti jalometallien niukkuuden arviointiin, ja sen luojan Plan B:n oivallus oli soveltaa mallia bitcoiniin. Varantovirtamalli laskee tuotannon ja kierrossa olevien yksiköiden määrällistä suhdetta. Bitcoin on erityisen niukka omaisuusluokka, koska sen tarjonta on tarkkaan rajattu 21 miljoonaan natiiviyksikköön. Bitcoinin tarjonta on määritetty protokollatasolla, tehden siitä helposti ennakoitavan.

Vaikka bitcoinin hinta on tällä hetkellä selvästi varantovirtamallin alapuolella, vastaavaa divergenssiä on esiintynyt aiemminkin. BTCUSD on heilunut S2F:n ylä- ja alapuolella vuosien aikana: 2017 bull-syklissä BTCUSD nousi huomattavasti varanto-virtamallin yläpuolelle. Vuoden 2019 karhumarkkinassa taas BTCUSD putosi huomattavasti alemmas kuin S2F. Bitcoinin hinta näyttää löytävän korrelaation S2F:n kanssa, vaikka divergenssiin menisi välillä vuosia.

Bitcoinin spot-hinnan ollessa nykyisellä $17K-tasollaan, 463 päivän S2F näyttää lukemaa $108K. Vaikka nykyinen divergenssi on huomattava, PlanB näkee hajautumisen osana mallin toimintaa. Viimeisimmissä kommenteissaan PlanB näkee bitcoinin nykyisen arvostustason poikkeuksellisen matalana ja kehottaa sijoittajia toimimaan ennen kuin markkina alkaa todella hinnoittelemaan tulevaa puoliintumistapahtumaa.

Mitä seuraamme juuri nyt?

Maailman suurimpiin kryptopörsseihin kuuluneen ja marraskuussa chapter 11 -yrityssaneeraukseen hakeutuneen FTX:n perustaja Sam Bankman-Fried pidätetty Bahamalla.

Lue lisää: Sam Bankman-Fried – matka kryptomaailman idolista hylkiöksi

🚨Sam Bankman Fried was just arrested in the Bahamas by the Royal Bahamas Police Force! Faces “likely extradition.” pic.twitter.com/W4Y8vgPkY3

— Coffeezilla (@coffeebreak_YT) December 12, 2022

Lähes puolitoistatuntinen syväluotaava keskustelu markkinoiden status quosta ja vuoden 2023 näkymistä.

Kucoin-pörssin Doriani Vincileoni vastaa kysymyksiin kryptopörssien turvallisuudesta.

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- Tekninen analyysi: Likviditeetin paluu?

- Opas Bitcoin-lompakon valintaan

- Kryptomyytit: Onko Bitcoin pyramidihuijaus?

- Telegram suunnittelee hajautettua pörssiä & Brasilia laillistamassa kryptovaluuttoja

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!