Viikon 11 tekninen analyysi arvioi poikkeuksellista markkinaympäristöä teknisten indikaattorien avulla. Lisäksi kartoitamme johdannaismarkkinan ja bitcoinin toteutuneen hinnan näkymiä. Tutkimme myös keskiviikon FOMC-kokouksen todennäköistä lopputulemaa ja eri sijoittajaryhmien kannattavuusrajoja.

Puoliintumista edeltävä sykli tukee bitcoinia

Kryptomarkkinan hintakehitys on jatkunut edelleen poikkeuksellisen hyvänä, korreloiden pankkisektorin kasvavan riskikertoimen kanssa. Markkinan massiivinen turbulenssi on johdattanut markkina-arvoltaan suurimman kryptovaluutan bitcoinin lähes 20 prosentin nousuun seitsemässä päivässä. Bitcoin toimii selvästi markkinan johtavana indikaattorina ja tunnettujen kryptovaluuttojen hintakehitykset laahaavat sen perässä. Analyytikkona ja optiotreidaajana tunnettu Tone Vays osoittaa selvää luottamusta bitcoin-markkinaan nostamalla allokaatiotaan 40 prosentista täyteen 100 prosenttiin.

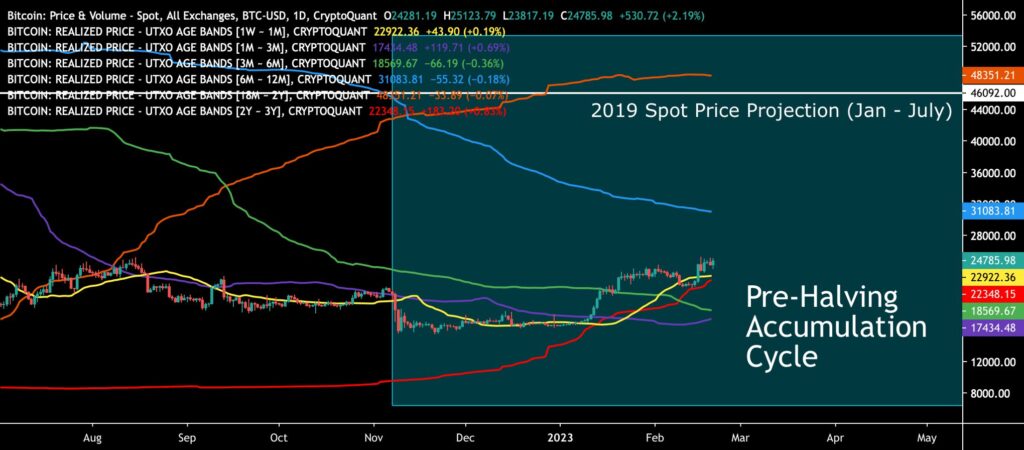

Bitcoin ohitti loppuvuonna 2022 teknisen leikkauspisteensä (turkoosi), jonka jälkeinen aika edustaa uutta markkinasykliä. Bitcoin siirtyy karhumarkkinan distribuutiosyklistä (harmaa) kohti puoliintumista edeltävää akkumulaatiosykliä (sininen). Vuonna 2024 tapahtuvaan puoliintumiseen on aikaa alle 400 päivää ja sijoittajat pyrkivät hinnoittelemaan tapahtuman preemiota jo nyt. Pörssien vakaavaluuttasuhdeluku (keltainen, ESR) lähti pitkän laskun jälkeen nousuun jo joulukuussa 2022, indikoiden markkinapohjan löytymistä. ESR on vuoden alusta muodostanut divergenssi bitcoinin spot-hintaan ja toiminut samalla johtavana indikaattorina sille. On todennäköistä, että spot-hinta seuraa vakaavaluuttasuhdelukua ylös tämän vuoden aikana.

Bitcoin ohitti juuri Deutsche Bankin viime vuonna sille antaman 28 000 dollarin tavoitehinnan ja suuntaa nyt kohti 42 105 dollarin “kohtuuhintaansa”. Aiemmin keväällä esitelty vuoteen 2019 perustuva mallimme ennustaa bitcoinin nousua 46 092 dollariin heinäkuuhun mennessä. Bitcoin näyttää nyt hyötyvän selvästi perinteisen rahoitusmarkkinan epävarmuudesta ja sen sijoitusnarratiivi on pysynyt ehjänä kaaoksen keskellä.

Lue lisää: Deutsche Bank arvioi Bitcoinin elpyvän $28K-tasolle

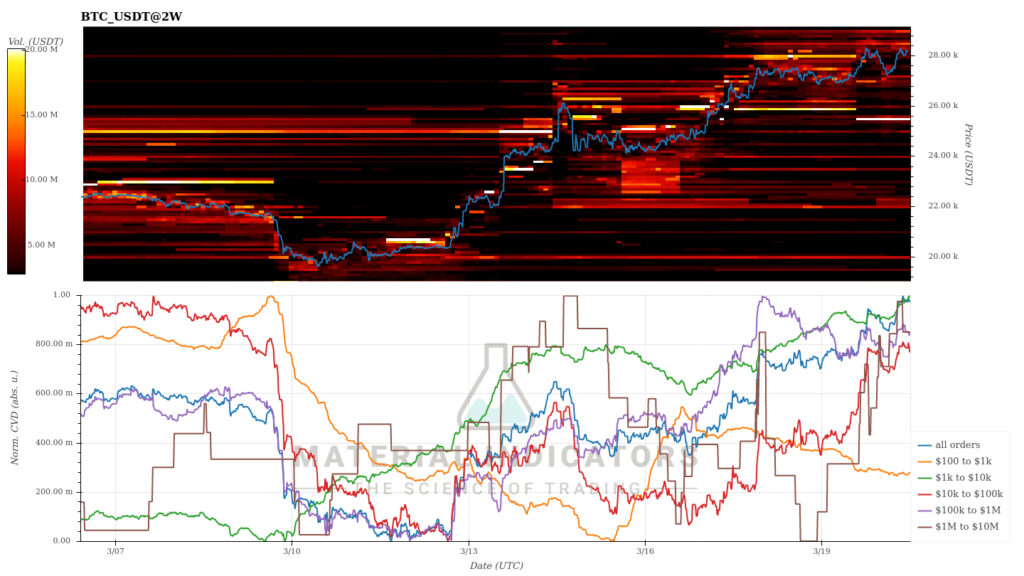

Material Indicators -palvelun lämpökartta näyttää bitcoinin lävistäneen monta vastustasoa viimeisen viikon aikana. Lisäksi lämpökartan mukaan bitcoinin yläpuoliset resistanssitasot ovat suhteellisen heikkoja, mahdollistaen spot-hinnan liikkeen ylös. Treidaajien katseet kohdistuvat samalla Fed-keskuspankin keskiviikkoiseen FOMC-kokoukseen.

Vaikka johtava kryptovaluutta bitcoin vahvistui viikossa lähes 20 prosenttia, muiden kryptovaluuttojen korrelaatio siihen on heikentynyt. Kuvio on déjà-vu aiemmilta vuosilta, jolloin bitcoinin paraboliset nousut söivät selvästi altcoinien ilmatilaa. Vasta bitcoinin kääntyminen sivusuuntaan antaa yleensä alteille lisää momentumia. Markkinan divergenssi näkyy erityisesti bitcoinin ja Aave-tokenin korrelaatiossa, joka on seitsemässä päivässä pudonnut lukemaan 0,72. Bitcoinin ja XRP:n korrelaatio on taas viikossa heikentynyt tasolle 0,3, kun vuositasolla se on edelleen lukemassa 0,67. XRP:n kurssille antavat nostetta positiiviset arviot Yhdysvaltain arvopaperi- ja pörssikomissio SEC:tä vastaan käytävästä oikeustaistelusta. Osakeindeksi S&P 500 ja kulta ovat kumpikin nousseet viikossa noin kaksi prosenttia.

Seitsemän päivän hintakehitys

Bitcoin (BTC): 16,9 %

Ethereum (ETH): 7,3 %

Litecoin (LTC): 0,4 %

Aave (AAVE): 3 %

Chainlink (LINK): 8,8 %

Uniswap (UNI): 5,5 %

Stellar (XLM): 14,1 %

XRP: 27,6 %

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

S&P 500 -indeksi: 2,1 %

Kulta: 1,8 %

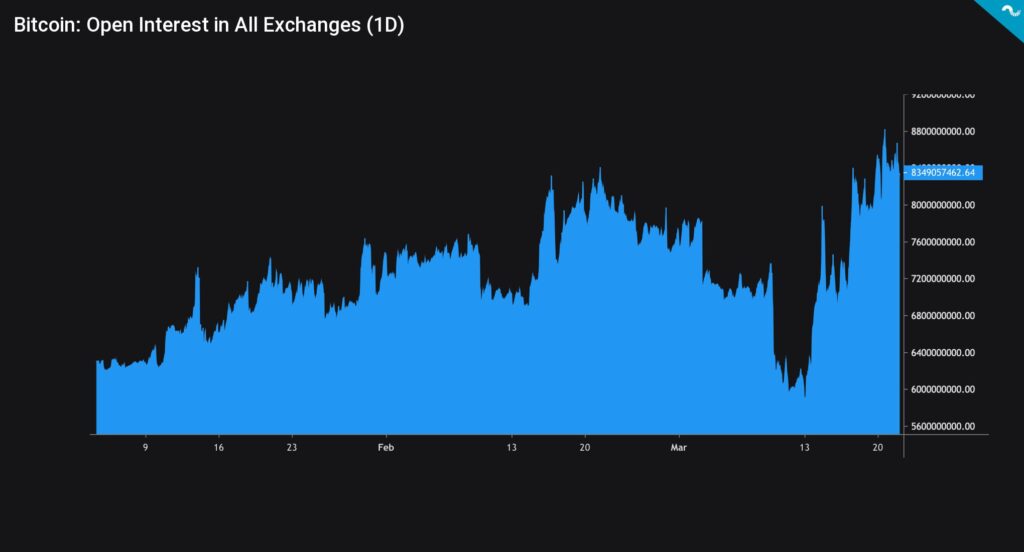

Avointen johdannaissopimusten määrä vuoden huipputasolla

Bitcoin-markkinan avointen johdannaissopimusten määrä (open interest, OI) on noussut vuoden 2023 uuteen ennätykseen, 8,3 miljardiin dollariin. Vielä maaliskuun 13. päivänä OI oskilloi $5,9 miljardissa, nousten siten huimat 41 prosenttia viikossa. Mutta mikä avointen johdannaissopimusten määrää sitten nostaa? Yksinkertaisin selitys on johdannaismarkkinan pitkien positioiden (longs) kasvava määrä, sijoittajien uskoessa bitcoinin jatkavan edelleen kurssinousuaan.

Moni treidaaja odottanee myös suotuisaa tulosta tämän viikon FOMC-kokouksessa, joka saattaa antaa lisämomentumia markkinalle. Eskaloituva long-positioiden määrä nostaa kuitenkin niiden riskialtistusta, koska spot-markkinan romahdus saattaisi likvidoida valtavan määrän pitkiä positioita kerralla. Vaikka markkina näyttää nyt houkuttelevalta, suosittelemme erityistä varovaisuutta johdannaismarkkinoilla.

Markkinan dramaattiset käänteet heijastuvat bitcoiniin ja sen toteutuneeseen hintaan (realized price) (turkoosi), josta spot otti vahvan kimmokkeen 10. maaliskuuta. Nyt BTCUSD on yltänyt jo toukokuun 2022 tasolle, kääntyen selvästi poispäin toteutuneen hinnan kosketuspinnasta. Toteutuneen hinnan on nähty olevan markkinan vedenjakaja, koska se edustaa kaikkien bitcoin-ostojen keskihintaa. Samalla toteutuneen hinnan ylittänyt spot osoittaa bitcoin-sijoittajien olevan sijoituksissaan voitolla.

Toteutuneen hinnan UTXO-aallot ovat osoittaneet bitcoinin markkinapohjan useina vuosina. 2019 toteutuneen hinnan 6M-12M -aallon (oranssi) painuminen 12M-18M -aallon (violetti) alapuolelle (utxo cross) indikoi syklin markkinapohjan. Sama struktuuri toteutui jälleen vuonna 2020. Ilmiön uusinta nähtiin viimeksi loppuvuonna 2022, jolloin 6M-12M painui selvästi 12M-18M:n alle, samalla kun niiden divergenssi kasvoi. Loppuvuoden 2022 UTXO-aaltojen kohtaamisen voi siis nähdä vahvistuksena syntyneelle markkinapohjalle.

Fokus keskiviikon FOMC-kokouksessa

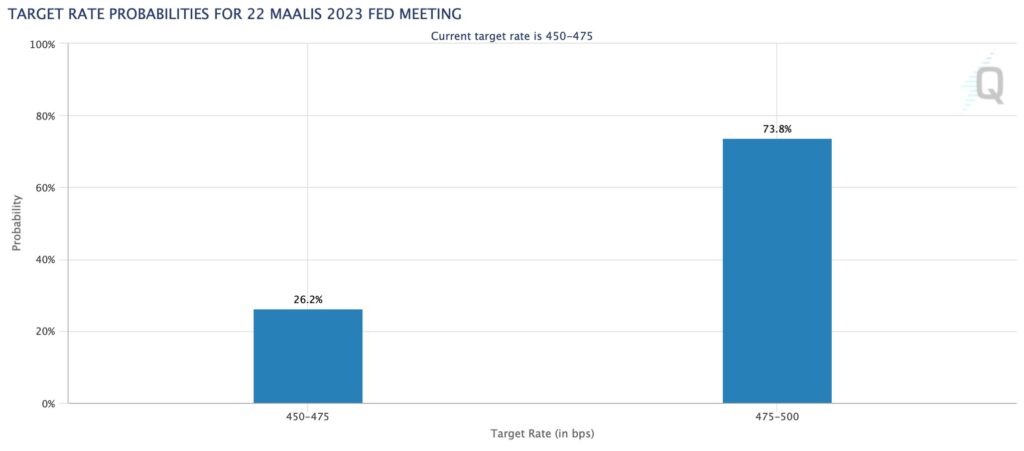

Markkinat odottavat herkeämättä Fedin keskiviikkoista FOMC-kokousta, jossa vedetään jälleen maailman suurimman keskuspankin korkopolitiikan isot suuntaviivat. CME:n datan mukaan 26,2 prosenttia sijoittajista uskoo nykyisen korkopolitiikan pysyvän paikallaan, kun taas 73,8 prosenttia uskoo 25 peruspisteen koronnoston mahdollisuuteen. Kumpikin vaihtoehto vaikuttaa kevyeltä verrattuna aiempiin 75 peruspisteen kertanostoihin, joskin koron pysyminen paikallaan generoi suotuisamman markkinareaktion.

Läntiset keskuspankit ovat olleet hyvin haukkamaisia rahapolitiikassaan viime vuodesta lähtien, jolloin inflaatiodata alkoi peilata huolestuttavia lukemia. Keskuspankkien tavoite on ollut kontrata kasvavaa inflaatiota määrällisellä tiukennuksella (QT) ja koronnostoilla. Monet analyytikot, kuten Luke Gromen ja Raoul Pal, ovat kuitenkin ennustaneet korkopolitiikan kääntyvän vuonna 2023, koska talouden rakenteet eivät kestäne liian radikaalia korkotasoa.

Määrällisen elvytyksen (QE) vaihtuminen tiukennukseen (QT) on muuttanut monien markkinoiden dynamiikkaa ratkaisevasti ja osumaa ovat ottaneet myös korkean betan omaisuusluokat, mukaan lukien kryptovaluutat. Viime vuoden karhusyklistä huolimatta bitcoin on onnistunut alkuvuonna nousemaan kiitettävät 70 prosenttia.

Kaikesta huolimatta maaliskuussa nähtiin kauden todellinen paradigman muutos, kun Fedin tase kääntyi terävään kasvuun. Silicon Valley Bankin ja Credit Suissen kriisit ovat pakottaneet keskuspankin jälleen ostolaidalle, inflaatioriskistä huolimatta. Fedin tase kasvoi viime viikolla 297 miljardilla dollarilla, joka edustaa neljänneksi suurinta viikkokasvua koskaan. Fedin jalanjäljissä EKP joutunee myös vakauttamaan euroalueen markkinaa toimien aktiivisena ostajana.

Läntiset keskuspankit ovat monessa mielessä puun ja kuoren välissä. Euroalueen inflaatio laukatessa poikkeuksellisella tasolla, koronnostojen tarve lienee kriittinen. Samalla korkeat korot ja tiukennus vahingoittavat selvästi sekä tavallista palkansaajaa että koko pankkisektoria. Nyt tehtävät uudet elvytystoimenpiteet saattavat jälleen toimia katalyyttina inflaation nousulle.

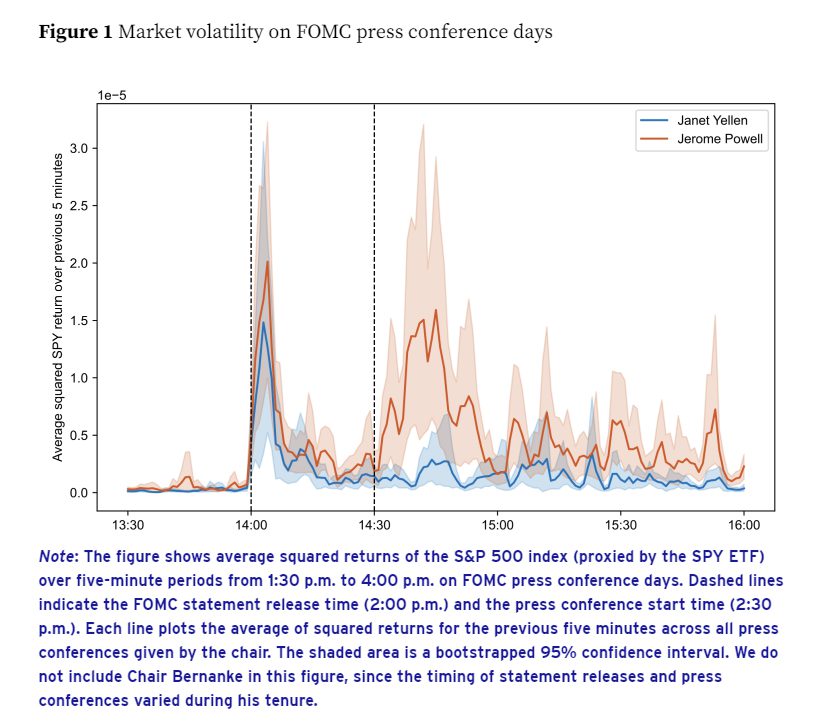

Centre for Economic Policy Research -organisaation tutkimuksen (Namrata Narain, Kunal Sangani) mukaan FOMC-kokousten vaikutus markkinavolatiliteettiin on kasvanut huomattavasti Janet Yellenin kaudesta kohti nykyistä Jerome Powellin kautta. Tutkimus osoittaa miten FOMC-päivän markkinaheilunta on jopa kolme kertaa suurempaa nykyisellä Powellin kaudella verrattuna aiempaan pääjohtajaan.

Lyhyen tähtäimen sijoittajat selvästi voitolla

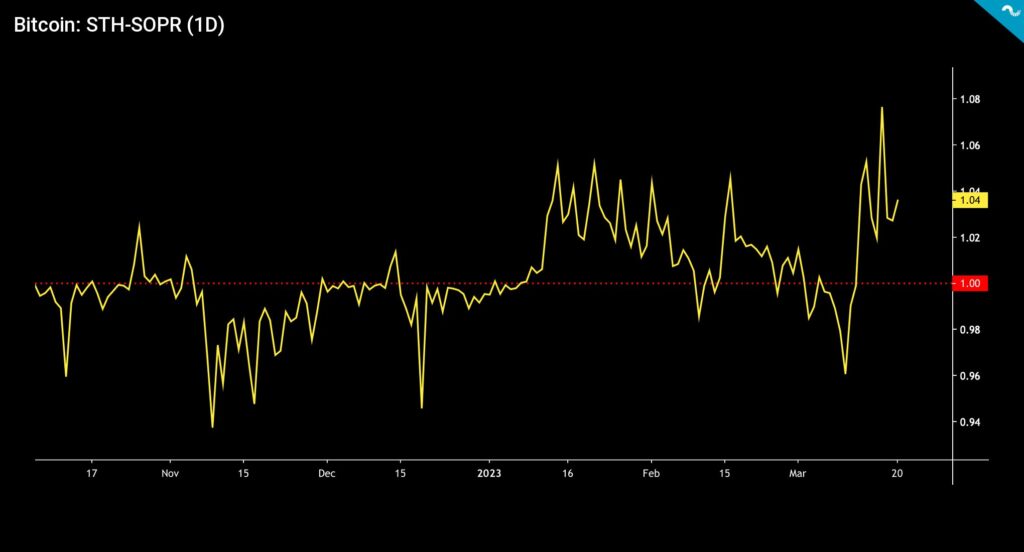

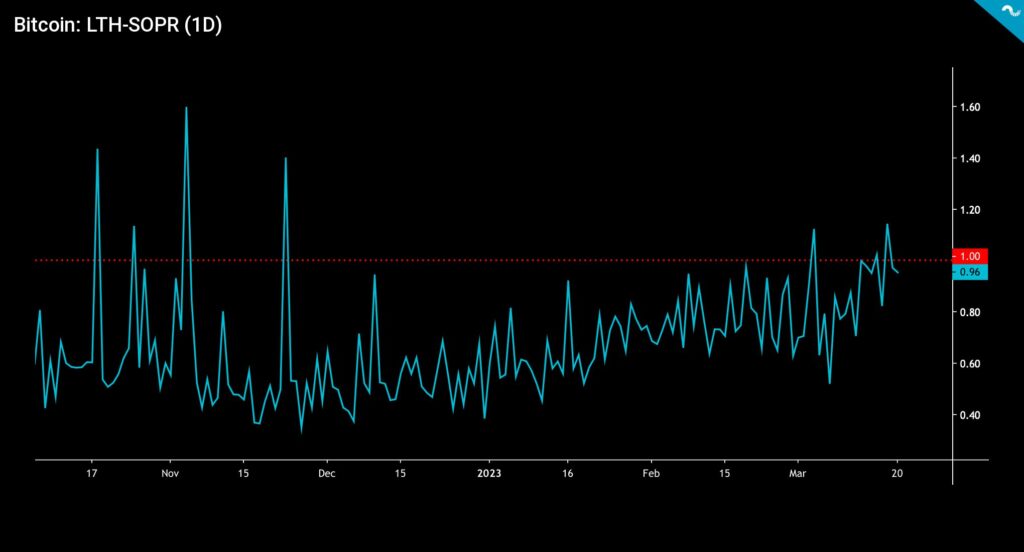

Renato Shirakashin kehittämä SOPR-indikaattori lasketaan jakamalla bitcoinin toteutunut arvo (USD) alkuperäisen bitcoin-suoritteen arvolla. Tai yksinkertaistettuna myyntihinta jaettuna ostohinnalla. SOPR indikoi onko keskimääräinen bitcoin-sijoittaja voitolla vai tappiolla. SOPR-indikaattori jaetaan yleensä kahteen osaan: Lyhyen tähtäimen holdaajat (STH-SOPR) ja pitkän tähtäimen holdaajat (LTH-SOPR). SOPR-indikaattoria voidaan tulkita seuraavalla logiikalla:

SOPR > 1 = Myyjä voitolla

SOPR < 1 = Myyjä häviöllä

SOPR-data peilaa miten viime vuoden syvän karhusyklin aikana lyhyen tähtäimen sijoittajien STH-SOPR -arvo putosi alimmillaan 0,91:teen. Vuodenvaihteen jälkeen lyhyen tähtäimen sijoittajat ovat kuitenkin nousseet selvästi kannattavuusrajan (punainen, 1) yläpuolelle, STH-SOPR -lukeman käydessä ylimmillään 1,08:ssa. Lyhyen tähtäimen sijoittajat ovat selvästi hyötyneet bitcoinin spot-hinnan 70 prosentin noususta alkuvuonna 2023.

Pitkän tähtäimen sijoittajat (LTH-SOPR) taas ovat kontranneet lyhyen tähtäimen sijoittajia, koska heidän alkuvuotensa ensimmäiset kuukaudet ovat selvästi kannattavuusrajan alapuolella (punainen, 1). Vasta maaliskuun aikana LTH-SOPR on kyennyt nousemaan hieman yhden yläpuolelle. Pidemmän tähtäimen sijoittajista moni on tehnyt allokaationsa spot-hinnan korkeampien kausien aikaan. Mikäli vuodesta 2019 johdettu mallimme realisoituu, heidän sijoituksensa muuttuvat kannattaviksi lähikuukausien aikana.

Mitä seuraamme juuri nyt?

Alfonso Peccatiello ja Andreas Steno Larsen keskustelevat SVB-pankin romahduksesta ja sen markkinalaskeumasta. Lisäksi asiantuntijat pohtivat onko määrällinen elvytys (QE) tekemässä pysyvän paluun.

Bard-yliopiston apulaisprofessori Daniel Neilson arvioi pankkikriisin johtuvan keskuspankki Fedin aktiivisista toimista ja sen taseen kutistumisesta.

Disruptoivaan teknologiaan keskittyvän ARK Invest -yhtiön Cathie Wood kommentoi pankkikriisiä, bitcoinia ja valitsemaansa sijoitusstrategiaa.

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- Mitä kryptomarkkinoilla on tapahtunut vuonna 2023 ja mitä on vielä luvassa?

- Vuoden 2023 suurimmat DeFi-trendit

- USDC – kattava opas toiseksi suurimpaan vakaavaluuttaan

- Mitä ihmettä kryptomarkkinoilla tapahtuu?

- Irtautuuko bitcoin muista omaisuusluokista?

- Mikä on Litecoin (LTC)? – kattava opas kaupankäyntiin

- Verkkokauppajätti Amazon julkaisemassa oman NFT-markkinapaikan?

- Aave julkaisi oman GHO-stablecoinin

- Mikä on Uniswap (UNI)? – päivitetty opas

- Uudet Bitcoin NFT:t kovassa nousussa – Bitcoin Ordinals

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.