Tammikuun puolivälin tekninen analyysi kartoittaa bitcoinin myyntipainetta, joka kumpuaa GBTC-rahastosta ja laajemmasta sell the news -efektistä. Lisäksi tutkimme kimchi- ja Coinbase-preemioita sekä tutkimme tarkemmin spot ETF -markkinan rakennetta.

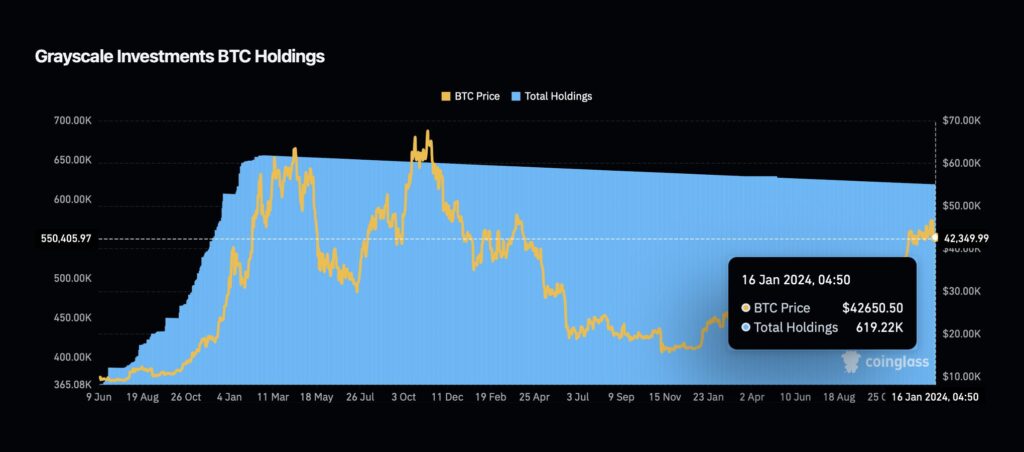

Odotetun spot ETF -päätöksen jälkeinen viikko on sujunut kohtalaisen epävarmoissa tunnelmissa, bitcoinin heikentyessä kymmenisen prosenttia. Markkinan epävarma sentimentti johtuu lähinnä ETF-konversion läpikäyneen Grayscalen Bitcoin Trust -rahaston (GBTC) generoimasta myyntipaineesta.

Jo vuonna 2013 lanseeratun GBTC-rahaston historia on ollut värikäs, sen huomattavan preemion vaihtuessa diskontoksi vuonna 2021. Lähes -50 prosenttiin painunutta preemiota käytettiin ns. “diskonttotreidiin”, jossa GBTC-rahasto-osuuksia hankittiin huomattavalla alennuksella. Nyt moni diskonttotreidaaja kotiuttaakin voittojaan.

Lähde: Coinglass

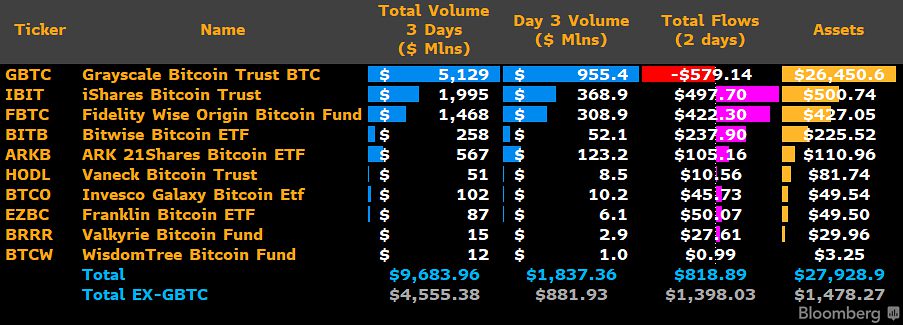

Bloombergin data osoittaa kasvavaa mielenkiintoa ETF-tuotteiden suuntaan, volyymin noustessa yli 10 miljardiin US-dollariin viimeisten kolmen päivän aikana. Grayscalen ulosvirtaukset ovat viimeisten kahden päivän ajalta -579 miljoonaa dollaria, jota kontraa BlackRockin 498 miljoonan sisäänvirtaus. Bloombergin tuoreessa haastattelussa BlackRockin Rachel Aguirre kertoi IBIT-rahaston sisäänvirtausten tulevan sekä institutionaalisilta että pienasiakkailta. GBTC:stä huolimatta ensimmäisten ETF-päivien markkina-asetelma näyttää lupaavalta.

Lähde: Bloomberg

Negatiivisesta markkina-asetelmasta huolimatta bitcoin on kestänyt GBTC:n myyntipainetta yllättävän hyvin. Matt Hougania mukaillen ihmiset luultavasti yliarvioivat spot ETF -lanseerausten lyhyen aikavälin vaikutuksen ja yliarvioivat pitkän aikahorisontin vaikutuksen.

“People overestimate the short-term impact and underestimate the long-term impact of the ETF.” – Matt Hougan, Bitwise

Puhtaasti teknisestä näkökulmasta katsoen bitcoin on uudessa hinnanmuodostussyklissä, joka nosti sen lokakuun 25 000 dollarista aina tammikuun 48 000 dollariin asti. Bitcoin on reilun vuoden sisään kohdannut kolme teknistä käännepistettä, joiden kontrastina nykyinen nousutrendi on jatkunut keskeytyksettä syyskuulta asti.

Lähteet: Timo Oinonen, CryptoQuant

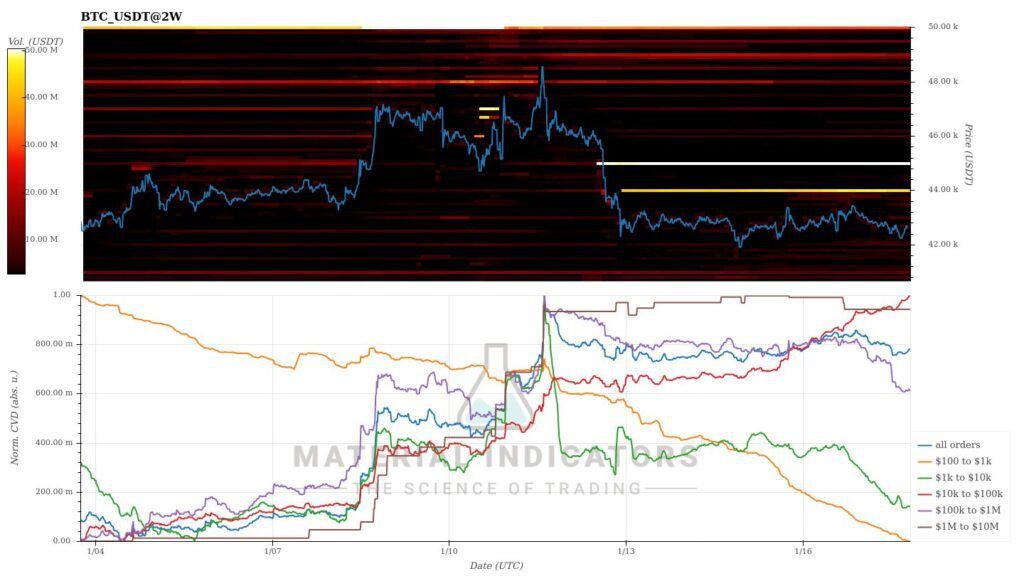

Material Indicatorsin lämpökartta kertoo vahvojen vastustasojen kehittymisestä 44 000 ja 45 000 dollariin. Kumulatiivinen volyymidelta indikoi valaiden ostohaluja, jota retail-segmentin myynnit tasapainottavat. Markkinan lyhyen aikavälin tunnelma on epävarma.

Lähde: Material Indicators

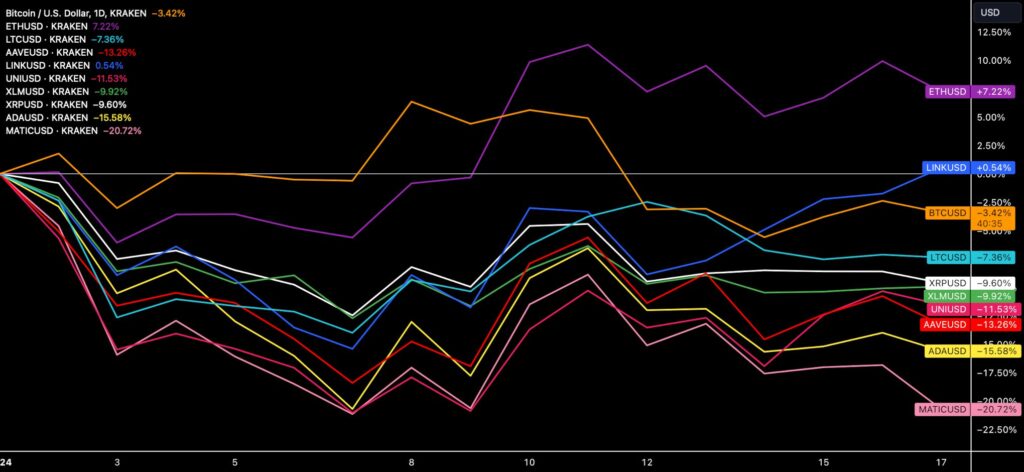

Seitsemän päivän hintakehitys

Kryptomarkkinan seitsemän päivän kurssikehitys näyttää mollivoittoiselta, bitcoinin heikentyessä 10,5 prosenttia. Markkinan epävireisyys on tarttunut myös altcoineihin, joista Ethereum putosi vain viitisen prosenttia. ETH on hiljattain saanut lisämomentumia spot ETF -spekulaatioista. Viikon suurimpien droppaajien joukossa ovat Polygon (-15,2 %) ja Cardano (-13,1 %).

Bitcoin (BTC): -10,5 %

Ethereum (ETH): -5,2 %

Litecoin (LTC): -2,9 %

Aave (AAVE): -11,1 %

Chainlink (LINK): -3,3 %

Uniswap (UNI): -5,6 %

Stellar (XLM): -7 %

XRP: -8,8 %

Cardano (ADA): -13,1 %

Polygon (MATIC): -15,2 %

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

S&P 500 -indeksi: -0,5 %

Kulta: -0,1 %

Hintakehitys vuoden alusta

Vuoden ensimmäisten viikkojen hintakehitys sai jälleen uuden käänteen, bitcoinin valuessa YTD-negatiiviseksi GBTC-myyntipaineen keskellä. Tosin bitcoinin laskukulma on maltilliset -3,4 prosenttia. Spot ETF -spekulaatioiden nostattama Ethereum on kiivennyt Coinmotioniin listattujen kryptojen johtoon, nousten alkuvuodesta 7,2 prosenttia. Bitcoinin ja Ethereumin väliin jää niukasti positiiviseen YTD-lukemaan yltävä Chainlink (LINK). ETH- ja LINK-tokeneista poiketen kaikki muut Coinmotioniin listatut kryptovaluutat ovat tällä hetkellä YTD-negatiivisia.

Lähde: TradingView

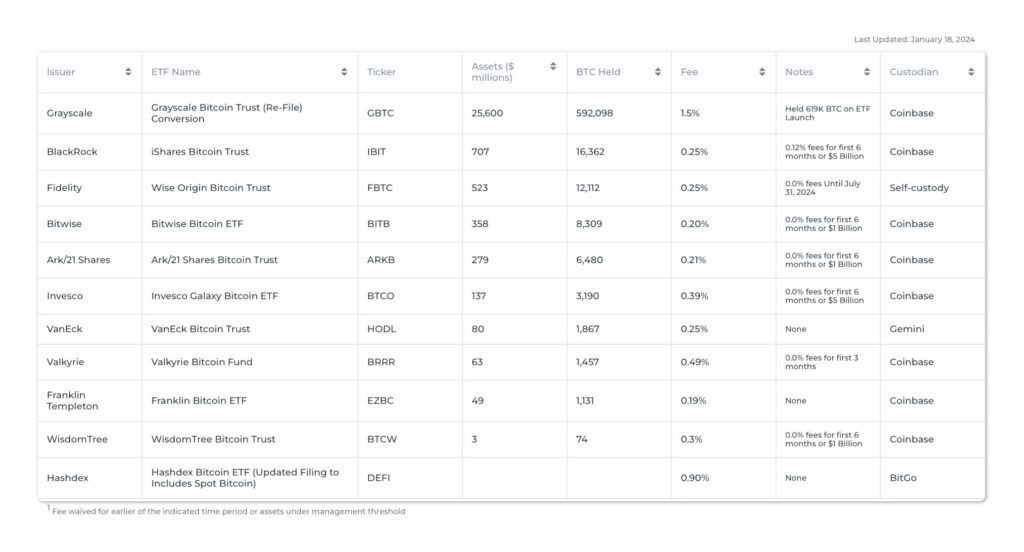

Katsaus spot ETF -markkinaan

Vaikka odotetuilla spot ETF -rahastoilla on toistaiseksi ollut lähinnä sell the news -vaikutus bitcoinin kurssiin, ne voivat potentiaalisesti nostaa arvostustasoja tulevaisuudessa. Yhdysvaltain arvopaperi- ja pörssikomissio SEC:n 11 rahaston hyväksyntää voi pitää bitcoinmarkkinan käännepisteenä, joka madaltaa sekä instituutioiden että pienasiakkaiden sijoituskynnystä.

Katsaus lanseerattuihin rahastoihin kertoo Grayscale Bitcoin Trustin (GBTC) taseen olevan omassa luokassaan, koostuen 592 098 bitcoinyksiköstä. Tosin konversion jälkeiset ulosvirtaukset syövät koko ajan GBTC:n tasetta. Toiseksi eniten bitcoineja on haalinut BlackRock-yhtiön iShares Bitcoin Trust (IBIT), jolla on hallussaan 16 362 bitcoinyksikköä. Finanssijätti Fidelity on vallannut kolmannen sijan 12 112 bitcoinillaan.

Valtavan taseensa lisäksi Grayscale poikkeaa muista spot ETF -rahastoista kulurakenteeltaan, sen hallinnointikulun ollessa korkeat 1,5 prosenttia. Verrattuna BlackRockin rahaston 0,25 prosenttiin GBTC:n hallinnointikulu on kuusinkertainen. Grayscale onkin joutunut puolustelemaan korkeaa kulurakennetta ja sen toimitusjohtaja Michael Sonneshein kommentoi kalleuden perustuvan “yhtiön kokoon, likviditeettiin ja positiiviseen maineeseen”.

Lähde: Apollo

Itse spot ETF -rahastojen toimintaperiaate on monimutkainen. Käyttäen BlackRockin IBIT-tuotetta esimerkkinä bitcoinien ostot ja myynnit eivät tapahdu reaaliajassa vaan rahasto-osuutta vastaavat bitcoinit on hankittu jo aiempana ajankohtana. Liikkeellelaskija käyttää rahasto-osuuksien luontiin käteistä, jolla bitcoinit ostetaan. Tämän rakenteen vuoksi ETF-transaktiot vaikuttavat spot-hintaan selvällä viiveellä.

“The bitcoin price declined by more than 10% since the launch of spot bitcoin ETFs last week. It appears that profit taking i.e. buy the rumor/sell the fact dynamics, took place in recent days as we had previously feared.”

“The $1,5bn outflow from the Grayscale’s GBTC fund in particular has acted as a drag. It looks like GBTC investors who over the past year had been buying the GBTC fund at a significant discount to NAV to position for its eventual ETF conversion, have been taking full profit post ETF conversion by exiting the bitcoin space entirely rather than shifting to cheaper spot bitcoin ETFs.” – Nikolaos Panigirtzoglou

JPMorgan-investointipankin strategi Nikolaos Panigirtzoglou kommentoi torstaina ETF-markkinan näkymiä, todeten GBTC:n myyntipaineen hallitessa toistaiseksi näkymiä. Toisaalta GBTC:n kilpailijoihin on sisäänvirrannut miljardeja muutamassa päivässä.

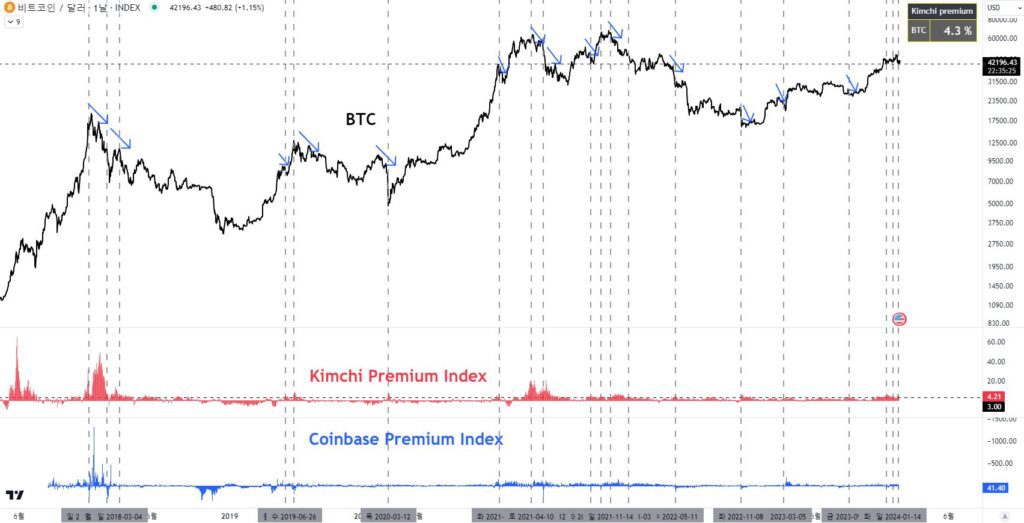

Kimchi-preemio nousussa, Coinbase-preemio laskussa

Aiemmissa analyyseissa läpikäymämme kimchi-preemio on jälleen nousussa. Korealaisen kansallisruoan mukaan nimetty indikaattori kertoo yleensä retail-segmentin heräämisestä: Parhaimmillaan kimchi nousi koreassa yli 50 prosenttiin vuonna 2017.

Etelä-Korea on tunnettu pääomavalvonnasta, joka on tehnyt omaisuuserien siirron sisään ja ulos maasta haasteelliseksi. Lisäksi korealaiset ovat riskinottohaluisia ja -kykyisiä sijoittajia. Näiden tekijöiden yhteisvaikutus on ajoittain nostanut bitcoinin Etelä-Korean arvostustasoa huomattavasti yleistä markkinahintaa korkeammaksi.

Positiivisesta signaalista huolimatta kimchi-preemion nousu tapahtuu nyt samanaikaisesti Coinbase-preemion laskun kanssa, muodostaen epävarman markkinaympäristön. Coinbase-preemio kuvaa Pohjois-Amerikan kysyntää ja sen on katsottu peilaavan myös institutionaalista ruokahalua. Kimchin nousun ja Coinbasen laskun yhteisvaikutus tarkoittavat karkeasti bitcoinien liikettä pois instituutioista ja kohti piensijoittajia.

Lähteet: MAC.D, CryptoQuant

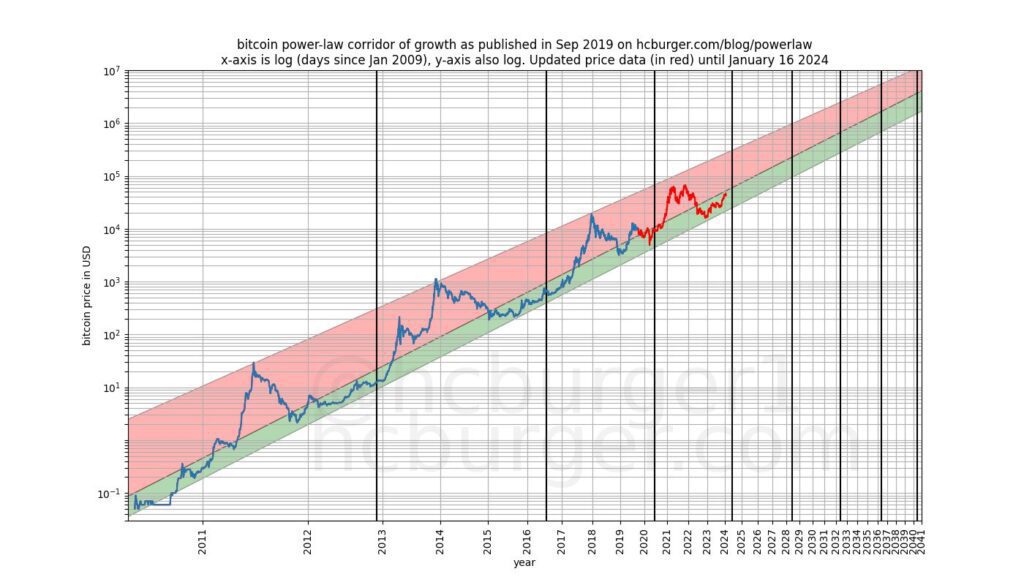

Power-law-malli valmiina uuteen sykliin

Harold Christopher Burgerin kehittämä power-law-malli on mielenkiintoinen pitkän aikavälin hintaprojektio. Malli muodostaa bitcoinille käytävän, joka ohjaa kurssikehityksen nousukulmaa. Power-law ennustaa bitcoinin hinnan nousevan ikuisesti US-dollaria vastaan, mutta huomauttaa samalla nousutahdin hidastuvan asteittain ajan myötä.

Miten olet positioitunut uuteen sykliin? 💰

— Coinmotion | Bittiraha (@Bittirahafi) January 19, 2024

📈 Power-law-malli on valmiina uuteen sykliin. Malli muodostaa bitcoinille käytävän, joka ohjaa kurssikehityksen nousukulmaa. Power-law ennustaa bitcoinin hinnan nousevan ikuisesti US-dollaria vastaan, mutta huomauttaa samalla…

Juuri nyt power-law-käytävä kuvaa bitconin nousua vihreästä alihinnoittelua kuvaavasta segmentistä käytävän keskiosaan. Vihreää aluetta voi kuvata myös akkumulaatioalueeksi punaisen edustaessa distribuutioaluetta. Power-law-käytävän logiikkaa mukaillen bitcoinin voi odottaa nousevan 100 000 US-dollariin ja euroon vuonna 2024 tai 2025.

Lähde: Harold Christopher Burger

Mitä seuraamme juuri nyt?

Sijoittajien on jälleen syytä olla varovaisia. Kryptomarkkinan likviditeetin kasvaessa jotkin toimijat saattavat syyllistyä vastuuttomiin ylilyönteihin. Tästä referenssinä OKX-pörssi, joka tarjoaa 40 prosentin vuosituottoa USDC-vakaavaluutalle. Huimat tuottolupaukset herättävät kysymyksiä sijoitustuotteiden kestävyydestä.

Hey @okx, how do you achieve a 40% APY in $USDC?

— Ki Young Ju (@ki_young_ju) January 18, 2024

There might be fees from leveraged long positions, but I've never seen such a high APY before.

Luna(Anchor) had a 20% APY, and the highest APY on Binance I've seen was 15%. pic.twitter.com/IfGzdnx1cT

Yhdysvaltain keskuspankki Fedin odotettu pivot-liike tuo markkinoille uutta likviditeettiä, joka valuu korkeamman riskiluokituksen kryptovaluuttoihin asti.

Analyytikko Lyn Aldenin tilannekatsaus vuodelle 2024.

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- Mikä on Bitcoin ETF ja miten se vaikuttaa kryptomarkkinoihin?

- Sopiiko Bitcoin eläkesäästämiseen?

- Bitcoinin Layer 2 -skaalausratkaisut | Haastattelussa Joel Lehtonen | Jakso 2

- Kryptouutiset maailmalta – mitä joulukuussa tapahtui?

- ETF-lanseeraus ja 100 päivää puoliintumiseen

- Bitcoinin skaalautuminen ja kiista lohkokoon kasvattamisesta | Haastattelussa Joel Lehtonen

- Bitcoinin hintaprojektiot vuodelle 2024

- Bitcoin (BTC) kurssi – mihin asti arvo voi nousta?

- DeFi: Finanssimaailma ilman pankkeja

- Miten regulaatio muuttaa kryptovaluuttojen tulevaisuutta?

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.