Viikon 27 tekninen analyysi tulkitsee markkinaa viimeisimpien teknisten ja fundamentaalisten indikaattoreiden avulla. Lisäksi perehdymme mm. bitcoinin ja altcoinien korrelaatioon ja arvioimme MicroStrategy-yhtiön roolia markkinan johtavana indikaattorina.

Kryptomarkkinan hintakehitys on jatkunut lähes sivusuuntaisena viime viikosta, bitcoinin heikentyessä noin prosentin. Johtava kryptovaluuutta oskilloi edelleen monivuotisella 30 000 dollarin tasollaan, sijoittajien odottaessa vahvempaa signaalia markkinan suunnasta.

Viime aikoina markkina on selvästi enteillyt institutionaalisen mielenkiinnon renessanssia, varainhoitoyhtiö BlackRockin jatkaessa päättäväisesti ETF-rahastonsa lupaprosessia. Disruptiiviseen teknologiaan keskittyvä ARK Invest -yhtiö kommentoi bitcoinin näkymiä kesäkuun raportissaan seuraavasti:

“Of the 19,4 million bitcoin in circulation, nearly 70% has not moved in at least one year or more, confirming a strengthening holder base. Both in relative and absolute terms, the quantity of bitcoin held for one year or more has reached an all-time high.” – ARK Invest

Teknisestä näkökulmasta katsoen bitcoin pysyttelee sivusuuntaisessa kanavassaan (keltainen) jo neljättä viikkoa, vahvan V-korjausliikkeen (oranssi) jälkeen. Bitcoin putosi alkukevään parabolisesta hintakehityksestään ja useasta nousevasta kanavasta (sininen, vaaleanpunainen), mutta elpyi selvästi kesäkuun puoliväliin mennessä. Bitcoinia tukevat nyt 200 päivän liukuva keskiarvo (turkoosi) ja alempana toteutuneen hinnan aalto (harmaa).

Lähteet: Timo Oinonen, CryptoQuant

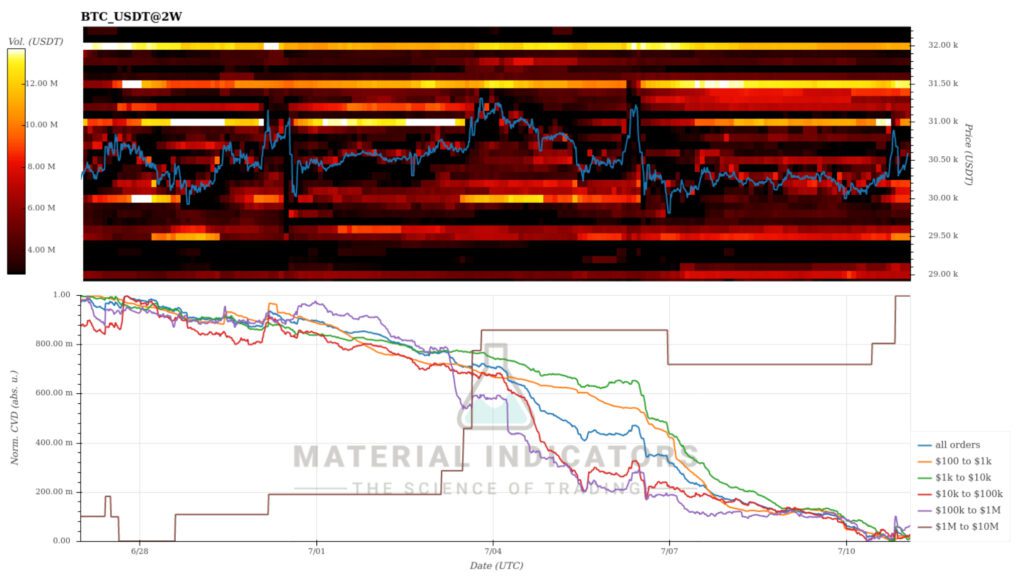

Material Indicatorsin lämpökartta näyttää bitcoinin kysynnän vahvistuvan edelleen 31 500:n ja 32 000:n dollarin tasoilla. Kumulatiivinen volyymidelta (CVD) kertoo valaiden olevan ostomoodissa.

Lähde: Material Indicators

Bitcoinin kulkiessa viikkotasolla lähes sivusuuntaan, altcoinit ovat heikentyneet selvästi sitä enemmän. 21 päivän päästä puoliintumistapahtumansa kohtaava Litecoin koki listan suurimman pudotuksen, heikentyen -7,1 prosenttia. Markkina mukailee edelleen Yhdysvaltain arvopaperi- ja pörssikomissio SEC:n tuoreita hyödyke- ja arvopaperiluokituksia, jotka tukevat selvästi bitcoinin ja Ethereumin asemaa. Osakeindeksi S&P 500 ja kulta painuivat lievästi pakkaselle.

Seitsemän päivän hintakehitys

Bitcoin (BTC): -0,6 %

Ethereum (ETH): -2,9 %

Litecoin (LTC): -7,1 %

Aave (AAVE): -3,4 %

Chainlink (LINK): -4,5 %

Uniswap (UNI): -3,9 %

Stellar (XLM): -5,6 %

XRP: -2,7 %

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

S&P 500 -indeksi: -0,4 %

Kulta: -0,6 %

Bitcoinin ja altcoinien välinen korrelaatio heikkenee edelleen

Kevään tiiviimmän korrelaatiojakson jälkeen bitcoinin ja altcoinien välinen riippuvuussuhde on jälleen jyrkästi heikentymässä, korkean betan tokeneiden eriytyessä johtavasta kryptovaluutasta. Coinmotionin alustalle listatuista tokeneista ainoastaan Ethereumin ja bitcoinin välinen korrelaatio on pysynyt korkealla lukemassa 0,87.

Lue lisää: Opas altcoinien pariin – kaikki mitä tarvitset aloittaaksesi

Bitcoinin ja muiden kryptovaluuttojen välinen riippuvuussuhde taas on selvässä syöksykierteessä, Uniswapin ja bitcoinin korrelaation pudotessa lukemaan 0,42. Samaan 0,4:llä alkavaan kategoriaan luetaan myös Aave, Litecoin, Stellar ja XRP. Chainlinkin ja bitcoinin korrelaatio on hieman korkeammalla lukemassa 0,64, mutta sekin on selvästi laskutrendissä.

Lähde: Coin Metrics

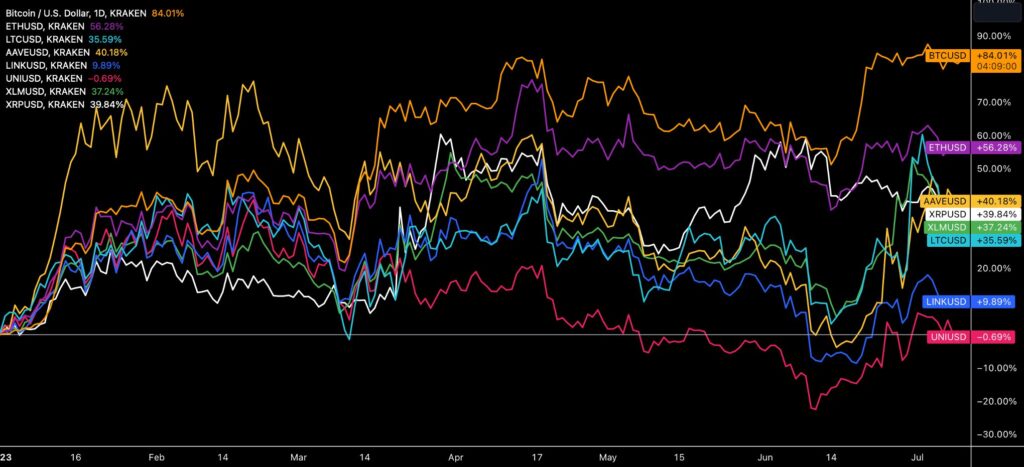

Korrelaatiokehityksen taustalla on kryptovaluuttojen eriytyvä hintakehitys vuoden alusta alkaen. Bitcoin johtaa Coinmotioniin listattujen kryptovaluuttojen kurssinousua, vahvistuen 84,01 prosenttia vuodenvaihteesta. Toiseksi vahvimmin vuoden alusta nousi Ethereum, yltäen 56,28 prosenttiin. Uniswapin ja Bitcoinin poikkeuksellisen heikkoa korrelaatiota selittää UNIUSD:n negatiivinen -0,69 prosentin hintakehitys.

Lähde: TradingView

SEC:n luokittelu jakaa edelleen markkinaa

5. kesäkuuta Yhdysvaltain arvopaperi- ja pörssikomissio SEC ilmoitti haastavansa Binance.US-alustan ja CZ:nä tunnetun toimitusjohtaja Changpeng Zhaon oikeuteen. Binance joutuu vastaamaan yhteensä 13 syytteeseen, joihin kuuluu mm. pörssin operointi ilman asianmukaista lisenssiä.

SEC:n hyökkäys jatkui tiistaina 6. kesäkuuta sen haastaessa Coinbasen oikeuteen. Coinbasea syytetään mm. rekisteröimättömien arvopapereiden myynnistä. Komission hyökkäykset näitä kahta valtavirtapörssiä vastaan ovat tuoneet selvää myyntipainetta markkinaan. Binance-sidonnaiset tokenit ovat luonnollisesti ottaneet enemmän osumaa.

Samalla Yhdysvaltain arvopaperi- ja pörssikomissio jakoi kryptovaluutat ja tokenit kahteen pääryhmään, joista toiseen kuuluvat “hyödyketokenit” ja toiseen “arvopaperitokenit”. Radikaali luokittelu asettaa ainoastaan bitcoinin ja Ethereumin hyödykeryhmään, samalla turvaten niiden aseman. Suurin osa altcoineista kuuluu jälkimmäiseen arvopaperiryhmään, tehden niiden hyödyntämisestä haastavaa Yhdysvalloissa.

Arvopaperiluokiteltuihin tokeneihin kuuluvat ainakin: sol, ada, matic, fil, sand, axs, chz, icp, near, vgx, dash, flow, mana, algo, nexo, atom, bnb, busd ja coti.

SEC:n segmentointi näyttää edelleen jakavan markkinaa, hyödykeluokiteltujen kryptovaluutoiden (oranssi) noustessa lähes 10 prosenttia kesäkuun neljännen päivän jälkeen. Arvopaperiluokitellut tokenit taas ovat laskeneet -20 prosenttia SEC:n päätöksestä, eikä välitöntä korjausliikettä ole näköpiirissä.

Lähde: CryptoQuant

MicroStrategy markkinan johtavana indikaattorina

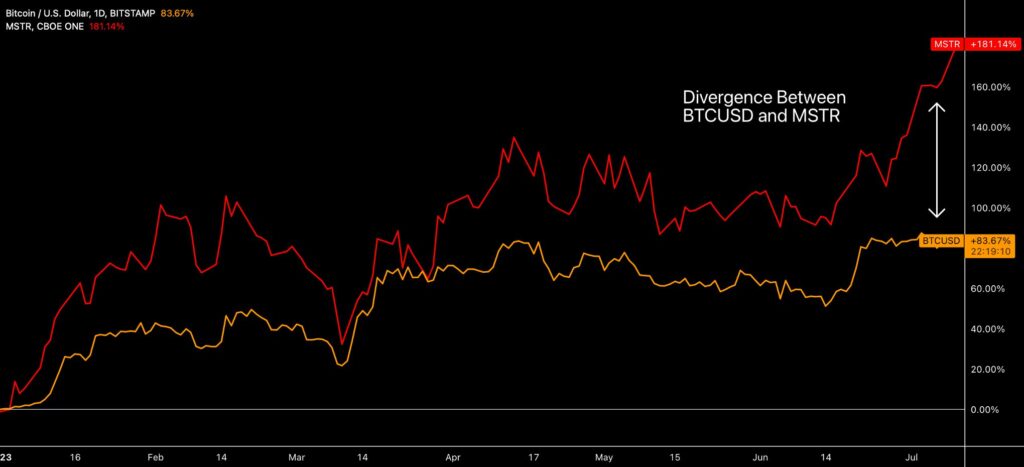

Vuoden 2022 syvän karhusyklin jälkeen bitcoinin vuosi 2023 on lähtenyt vauhdikkaasti käyntiin, kryptovaluutan (oranssi) noustessa 83,67 prosenttia vuoden alusta. Kuten aiemmassa kaaviossa osoitimme, bitcoin on noussut selvästi muita Coinmotioniin listattuja kryptovaluuttoja enemmän. Markkinan ollessa nyt taitekohdassaan, sijoittajat odottavat selvää signaalia tulevasta suunnasta.

Yksi relevantti signaali on MicroStrategy-yhtiön MSTR-osake (punainen), jonka on vahvistunut 181,14 % tänä vuonna. MicroStrategyn voi katsoa peilaavan sijoittajien markkinaodotuksia ja toimien samalla johtavana indikaattorina bitcoinille. Lisäksi MSTR-osake ja bitcoin toimivat refleksiivisesti, edustaen kumpikin bitcoinsidonnaisia omaisuuseriä.

George Sorosin esittämä refleksiivisyysteoria käsittelee positiivisen palautekierron vaikutusta sijoittajien odotuksiin ja realiteetteihin. Niiden ero voi aiheuttaa hintatrendejä, jotka poikkeavat merkittävästi tasapainohinnoista.

Lähde: TradingView

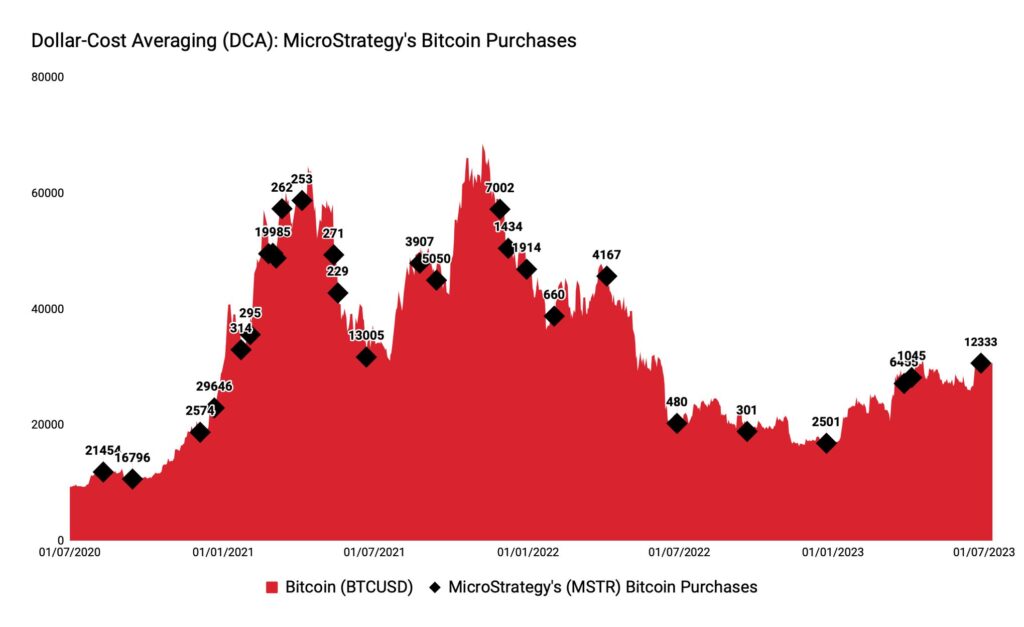

Michael Saylor ja hänen vuonna 1989 perustamansa MicroStrategy ovat profiloituneet institutionaalisen bitcoinsijoituksen edelläkävijöinä. Yhtiön käännekohta tapahtui heinäkuussa 2020, kun Saylor ilmoitti korvaavansa yhtiön dollarivarat bitcoineilla ja vaihtoehtoisilla omaisuuserillä. Saylor on tunnettu myös bitcointeeseistään, jotka sisältävät defensiivisiä, opportunistisia ja strategisia argumentteja.

Coinmotion Researchin rakentama kaavio antaa kokonaiskuvan MicroStrategyn bitcoinhankinnoista. Kuten kaavio osoittaa, yhtiö akkumuloi hyvin aktiivisesti vuosina 2020 ja 2021, mutta viime vuoden ostot jäivät vaatimattomiksi. Vuonna 2023 tahti on jälleen kiihtynyt, yhtiön kerryttäessä yhteensä 19 833 bitcoinyksikköä tammikuusta lähtien.

Lähde: Coinmotion Research

MicroStrategyä on pidetty institutionaalisen ruokahalun indikaattorina ja alkuvuoden ostot voi nähdä merkkinä markkinan laajemmasta elpymisestä. MicroStrategyn kaltaiset toimijat ovat ensimmäisinä lisäämässä bitcoinaltistustaan markkinan taitekohdan jälkeen.

GBTC:n preemio korkeimmalla tasollaan yli vuoteen

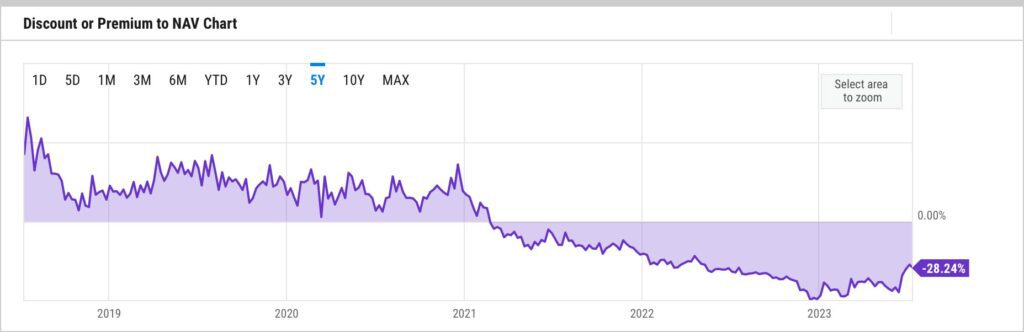

Vuonna 2013 perustettu Grayscale on yksi alan ikonisista bitcoinyhtiöistä, joka tunnetaan kryptorahastoistaan kuten GBTC ja ETHE. Grayscale Bitcoin Trust, eli GBTC, oli pitkään institutionaalisen rahan pragmaattisin bitcoininstrumentti ja sen monopoliasema takasi mahdollisuuden periä huomattavia hallinnointikuluja (2 %). Viime aikoina Grayscale on kohdannut kasvavaa kilpailua uusien ETF-rahastojen suunnalta, ensin Kanadassa ja sitten Yhdysvalloissa. Grayscalen suunnitelmana on konvertoida GBTC spot ETF -rahastoksi mahdollisimman pian.

Lähde: YCharts

Yksi GBTC:n mielenkiintoisimmista ominaisuuksista on ollut sen preemio, joka nousi parhaimmillaan 132,6 prosenttiin toukokuun lopussa 2017. Vuodesta 2021 lähtien preemio on kuitenkin ollut laskukulmassa, pudoten vuoden 2021 tammikuun 29 prosentista vuoden 2022 lopun lähes -50 prosenttiin. Putoava preemio (tai diskontto) toimi johtavana indikaattorina bitcoinin hinnalle aiempina vuosina.

Nyt preemio on kuitenkin selvästi elpymässä, sen noustessa tammikuun alun -46 prosentista nykyiseen -28 prosenttiin. Nouseva preemio peilaa samalla markkinan yleistä korjausliikettä. Korkeasta riskiprofiilista pitävä sijoittaja voi edelleen hankkia GBTC:n osakkeita -28 prosentin “alennuksella” ja hyötyä oletetusta ETF-listauksesta myöhemmin. Tämä strategia olettaa tietenkin, että spot ETF tulee hyväksytyksi, ceteris paribus.

Mitä seuraamme juuri nyt?

Mark Yusko analysoi BlackRockin ETF-hakemusta ja sen valtavaa potentiaalia.

Glassnoden syvällinen on chain -markkinakatsaus. Fokuksessa erityisesti 30 000 dollarin konfluenssivyöhyke.

Robert Breedlove ja Peter McCormack keskustelevat Bitcoinista, taloustieteestä ja mimeettisistä käyttäytymismalleista.

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- Lähestyykö bitcoin tarjontashokkia?

- S-Pankkia sen perustamisesta lähtien johtanut Pekka Ylihurula osaksi Coinmotionin hallitusta

- Sijoittajien omaisuus on turvassa Coinmotionissa

- Bitcoinin näyttävä paluu $30K-tasolle

- Näin valitset parhaan kryptovaluuttalompakon

- Bitcoin irtautuu osakemarkkinan ja altcoinien korrelaatioista

- Lohkoketjujen käyttötarkoitukset – kuinka lohkoketjut vahvistavat luottamusta liiketoiminnassa?

- Bitcoin-dominanssin déjà vu

- Milloin karhumarkkina (bear market) päättyy?

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.