Viikon 26 tekninen analyysi perehtyy bitcoinin markkinasykleihin ja refleksiivisyyteen. Lisäksi kartoitamme markkinaa teknisten ja fundamentaalisten työkalujen avulla. Samalla tutkimme mm. bitcoinin ja osakemarkkinan nollakorrelaatiota.

Kryptomarkkinan positiivinen momentum jatkuu jo kolmatta viikkoa, vaikka bitcoinin viimeisten seitsemän päivän hintakehitys on jäänyt varovaiseksi. Johtava kryptovaluutta on pystynyt vahvistumaan 13,6 prosenttia kahdessa viikossa ja yli 80 % vuoden alusta. Lisäksi bitcoin on kesä-heinäkuussa saanut selvästi nostetta instituutioiden suunnalta. Keskiviikkona BlackRock-varainhoitoyhtiön Larry Fink kommentoi johtavaa kryptovaluuttaa seuraavasti:

“Bitcoin is digitizing gold. Instead of investing in gold as a hedge against inflation, bitcoin can represent an asset that people can play as an alternative. Bitcoin is an international asset.”

Bitcoin kohtasi vuoden 2022 lopussa teknisen leikkauspisteensä, jonka voi nähdä markkinan monivuotisena vedenjakajana. Leikkauspisteessä bitcoinin nouseva ja laskeva spot-trendilinja kohtasivat, nostaen kryptovaluutan uuteen markkinasykliin.

Markkina siirtyi paraboliseen hintatrendiin alkukeväällä (valkoinen), jonka jälkeen nähtiin tekninen korjausliike. Bitcoinin spot-hintaa tukevat jyrkästi nouseva 200 päivän liukuva keskiarvo (keltainen) ja toteutuneen hinnan aalto (harmaa).

Isossa kuvassa bitcoin on nyt siirtynyt distribuutiosyklistä (violetti) nykyiseen puoliintumistapahtumaa edeltävään akkumulaatiosykliin (sininen). Samalla bitcoin-markkinassa voi nähdä uutta refleksiivisyyttä, jota avaamme tässä TA:ssa.

Lähteet: Timo Oinonen, CryptoQuant

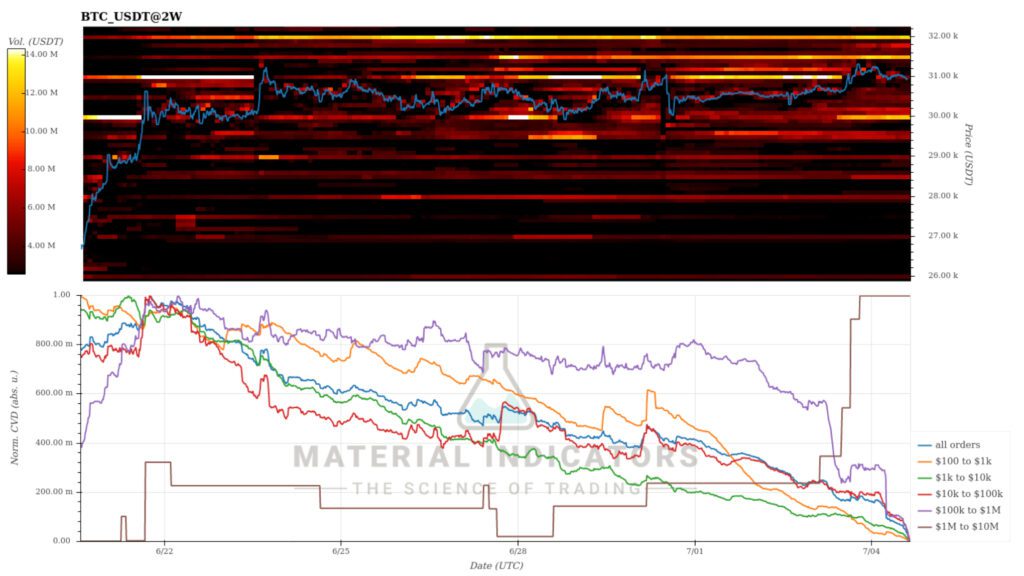

Material Indicatorsin lämpökartta viittaa kysynnän jatkuvan vahvana heinäkuussa. Kumulatiivinen volyymidelta CVD indikoi edelleen valaskategorian (ruskea) akkumulaatiomoodia.

Lähde: Material Indicators

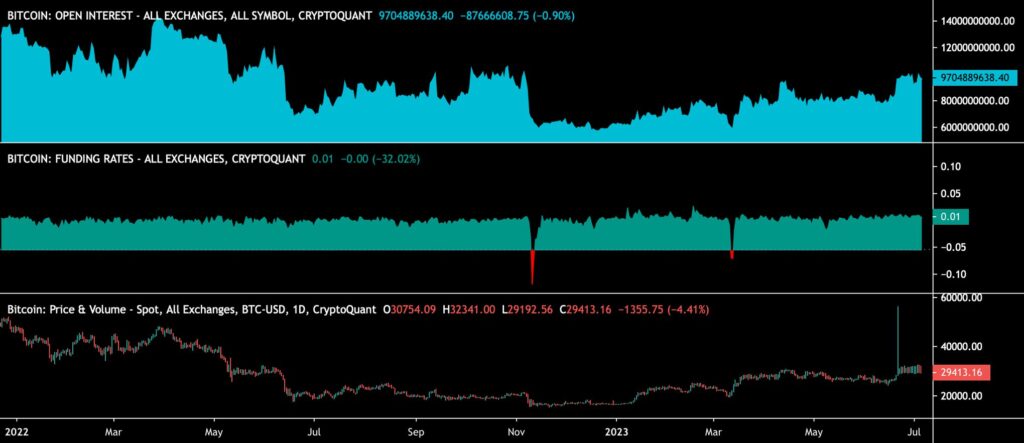

Bitcoin-markkinaa viime aikoina nostattanut BlackRockin ETF-hakemus heijastui välittömästi johdannaismarkkinaan, nostaen avointen johdannaissopimusten määrää (OI, open interest) lähes 30 prosenttia.

Lue lisää: Bitcoinin arvo nousussa: Varainhoitajat jahtaavat ETF-lupia

Avointen johdannaissopimusten määrä kuvaa orastavaa FOMO-ilmiötä (fear of missing out), johtaen yleensä retail-kysynnän kasvuun. Samalla insitutionaalisen renessanssin paluusta on selviä merkkejä. Kohoava OI ja pitkät johdannaispositiot korottavat samalla short squeeze -tilanteen riskiä.

Lähteet: Timo Oinonen, CryptoQuant

Bitcoinin vahvistuessa maltillisesti seitsemän päivän aikaikkunassa, muutamien altcoinien kohdalla on nähtävillä selviä irtiottoja. 27 päivän päästä puoliintumistapahtumansa kohtaava Litecoin on noussut viikossa 23,8 prosenttia, sijoittajien suunnaten siihen odotuksiaan. Hajautetun rahoituksen suomalaistaustainen alusta Aave on vahvistunut 24,4 % viime viikosta. Osakemarkkinan pääindeksi S&P 500 ja kulta nousivat molemmat viikossa lähes kaksi prosenttia.

Seitsemän päivän hintakehitys

Bitcoin (BTC): 1 %

Ethereum (ETH): 4,1 %

Litecoin (LTC): 23,8 %

Aave (AAVE): 24,4 %

Chainlink (LINK): 7,8 %

Uniswap (UNI): 11,3 %

Stellar (XLM): -1 %

XRP: 2,8 %

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

S&P 500 -indeksi: 1,6 %

Kulta: 1,8 %

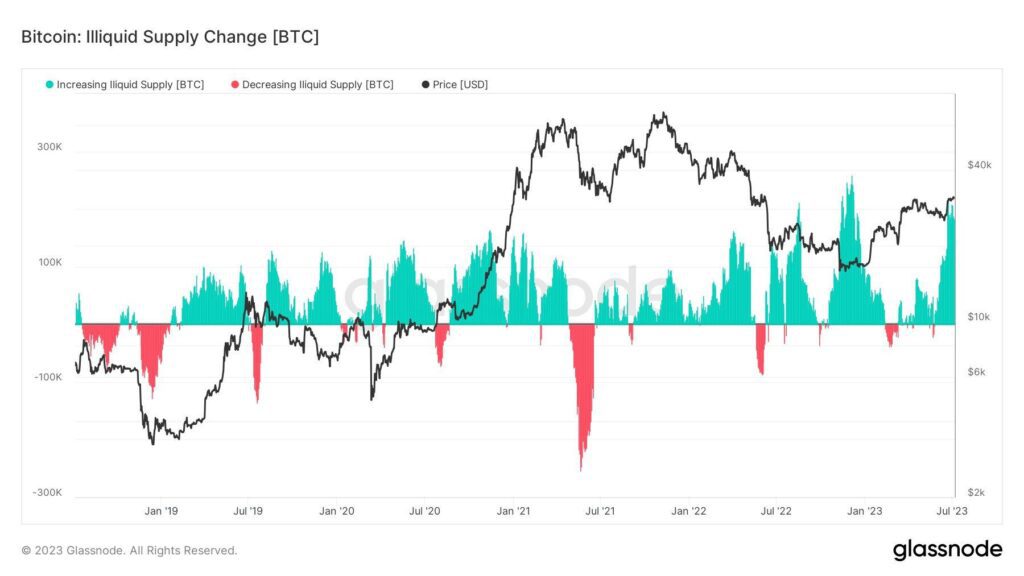

Bitcoinin epälikvidi tarjonta kasvussa

Viimeisten 30 päivän aikana bitcoinin epälikvidi tarjonta on kasvanut yli 200 000 yksiköllä, samalla kun pörssien bitcoin-reservit ovat matalimmalla tasollaan sitten vuoden 2018. Rational Root -analyytikko arvioi hiljattain 75 prosenttia bitcoin-tarjonnasta olevan epälikvidiä.

Mitä epälikvidi tarjonta sitten tarkoittaa? Bitcoinin epälikvidi tarjonta viittaa tilanteeseen, jossa suuri osa olemassa olevista bitcoineista on pitkäaikaisesti lukittuna ja niitä on saatavilla aktiiviseen kaupankäyntiin vain rajoitetusti tai ei lainkaan. Epälikvidi tarjonta heijastuu bitcoinin hintaan, heikon saatavuuden lisätessä kysyntää ja nostaessa yleensä kurssia. Epälikvidi tarjonta voi aiheuttaa myös tarjontashokiksi kutsutun tilanteen.

Lähde: Glassnode

Epälikvidi tarjonta johtuu mm. seuraavista tekijöistä:

[A] Sijoittaminen pitkällä aikahorisontilla. Monet sijoittajat pitävät bitcoineja pitkäaikaisena arvonsäilyttäjänä tai suojausvälineenä. Jos nämä sijoittajat eivät tee aktiivista kaupankäyntiä, se voi johtaa epälikvidiin tarjontaan.

[B] HODL-käyttäytyminen. Erityisesti vanhemmat bitcoin-fanit pyrkivät välttämään omistustensa myyntiä viimeiseen asti. Englanninkielinen nimi näille holdaajille on “holders of last resort”.

[C] Ns. kadonneet bitcoinit. Bitcoin-verkko lanseerattiin vuonna 2009, joten sen historia alkaa olla suhteellisen pitkä. Erityisesti alkuvaiheen sijoittajat ovat saattaneet kadottaa avaimensa tai eivät muusta syystä johtuen pääse käsiksi omistamiinsa coineihin. Näitä bitcoineja kutsutaan kadonneiksi ja niitä ei lasketa mukaan kierrossa oleviin yksiköihin.

Bitcoin ja refleksiivinen sykli

Kuten Bitcoinin luoja Satoshi Nakamoto kuuluisasti sanoi:

“It might make sense just to get some in case it catches on. If enough people think the same way, that becomes a self-fulfilling prophecy.”

Satoshin lausunto viittaa Bitcoin-verkon suosion kasvuun, mutta sen voi tulkita myös viestinä refleksiivisyydestä. Alun perin George Sorosin esittämä refleksiivisyysteoria käsittelee positiivisen palautekierron vaikutusta sijoittajien odotuksiin ja realiteetteihin. Niiden ero voi aiheuttaa hintatrendejä, jotka poikkeavat merkittävästi tasapainohinnoista.

Bitcoinia on aina leimannut vahva refleksiivisyys. Bitcoinin positiiviset syklit todennäköisesti jatkuvat pidemmän aikaa, mutta sen negatiiviset syklit ovat tunnettuja pituudestaan ja syvyydestään.

Saavutettuaan teknisen ja fundamentaalisen käännepisteensä loppuvuonna 2022, bitcoin siirtyi uuteen paradigmaan vuoden 2023 alussa. Johtava kryptovaluutta on noussut lähes 100 prosenttia vuoden alusta lähtien, heijastaen kysynnän renessanssia. Positiivisen palautekierron tukemana bitcoin on siirtynyt uuteen refleksiiviseen sykliin (turkoosi).

Laajemmassa kuvassa bitcoinin markkinakäyttäytyminen voidaan jakaa distribuutio- (sininen) ja akkumulaatiosykleihin (violetti), jotka yhdessä muodostavat monivuotisen syklien sarjan.

Instituutiot ovat perinteisesti suosineet akkumulaatiosyklejä, kun taas piensijoittajat ovat olleet aktiivisia distribuutiosykleissä. Bitcoinin historiaa määrittävät myös puoliintumistapahtumat, joita edeltää aina akkumulaatiosykli.

Lisäksi bitcoinin polkua tukevat tällä hetkellä useat makrotason tekijät. Ensinnäkin bitcoin on siirtynyt distribuutiosyklistä puoliintumista edeltävään akkumulaatiosykliin, katsoen kohti kevään 2024 tapahtumaa. Lisäksi bitcoinia tukee tällä hetkellä refleksiivisyys ja johtava kryptovaluutta korreloi osakkeiden, kuten Coinbasen (COIN), kanssa, joka on vahvistunut 138 prosenttia tänä vuonna.

Lähteet: Timo Oinonen, CryptoQuant

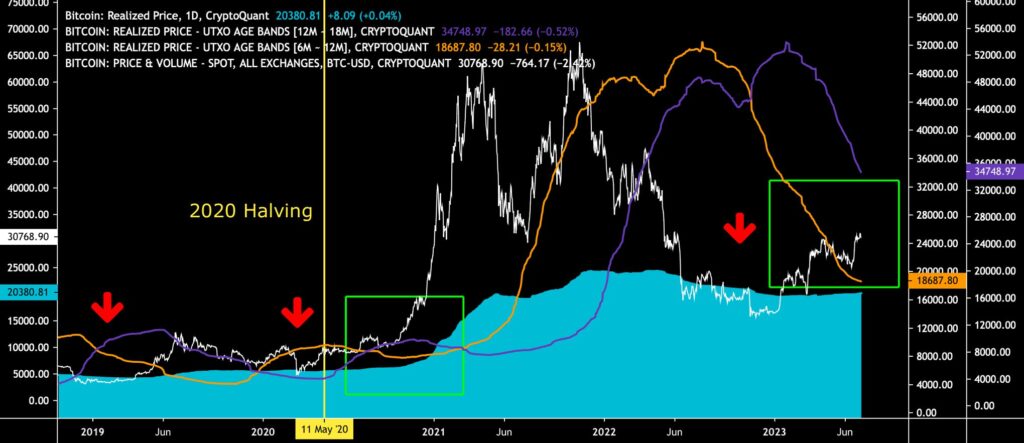

Toteutunut hinta lievässä nousussa

Bitcoinin lähes 20 prosentin vahvistuminen kuukaudessa on saanut myös toteutuneen hinnan (turkoosi) liikkeelle. Kevään parabolisessa hintakaaressa bitcoin ehti muodostaa divergenssin toteutuneeseen hintaan, joka on nyt selvästi ylittänyt 20 000 dollaria. Toteutuneen hinnan on nähty olevan markkinan vedenjakaja, koska se edustaa kaikkien bitcoin-ostojen keskihintaa. Samalla toteutuneen hinnan ylittänyt spot osoittaa bitcoin-sijoittajien olevan sijoituksissaan voitolla.

Lähteet: Timo Oinonen, CryptoQuant

Spot-hinta (valkoinen) ja toteutuneen hinnan 6M-12M-aalto (oranssi) muodostavat nyt vuotta 2020 imitoivan tilanteen, jossa kurssi nousee aallon yläpuolelle. Sama ilmiö toistui myös vuoden 2019 kesän korjausliikkeen aikana. Historiallisesti tämä asetelma on tarkoittanut kurssinostetta.

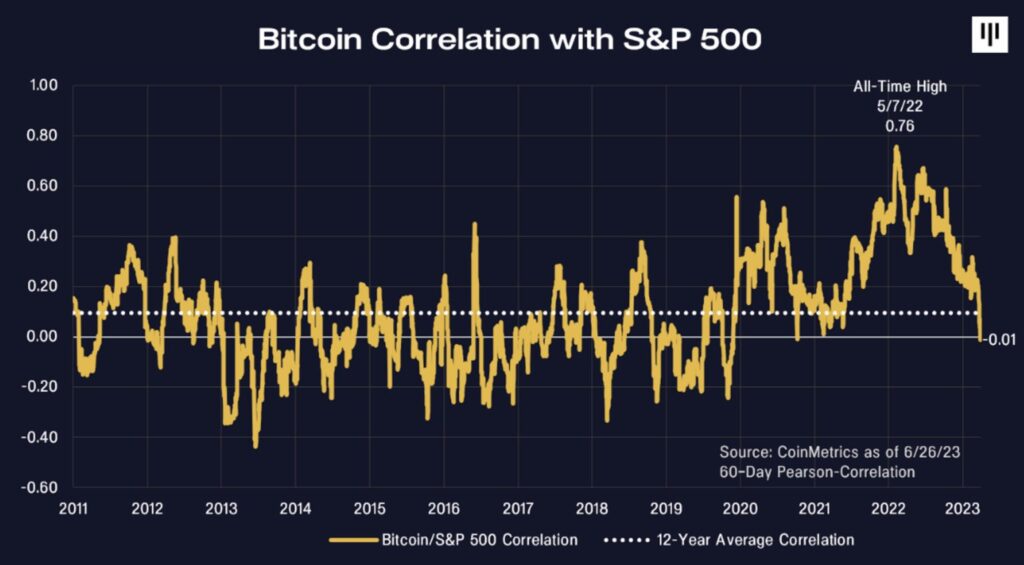

Bitcoinin ja osakemarkkinan korrelaatio lähellä nollaa

Bitcoinia pidettiin pitkään ns. korreloimattomana omaisuusluokkana, jonka kurssikehitys tapahtui irrallaan perinteisistä omaisuusluokista. Tämä narratiivi oli totta erityisesti kryptovaluutan alkuvuosina, jolloin sen rippuvuussuhde S&P 500 -indeksiin oli lähellä nollaa. Tilanne muuttui kuitenkin vuonna 2020, jolloin Michael Saylor lanseerasi kuuluisat Bitcoin-teesinsä, tehden samalla suuria bitcoin-allokaatioita MicroStrategy-yhtiönsä (MSTR) kautta. Institutionaalisen kiinnostuksen myötä bitcoinin korrelaatio osakemarkkinaan kasvoi.

Nyt bitcoin on jälleen palaamassa juurilleen osakemarkkinan nollakorrelaation muodossa. Pantera Capitalin kaavio osoittaa miten vuosien 2021-2022 jyrkän nousun jälkeen bitcoinin korrelaatio on pudonnut nollarajalle ja jopa hieman sen alle. On mielenkiintoista seurata putoaako bitcoinin ja osakemarkkinan korrelaatio nyt selvästi negatiiviseksi.

Lähde: Pantera Capital

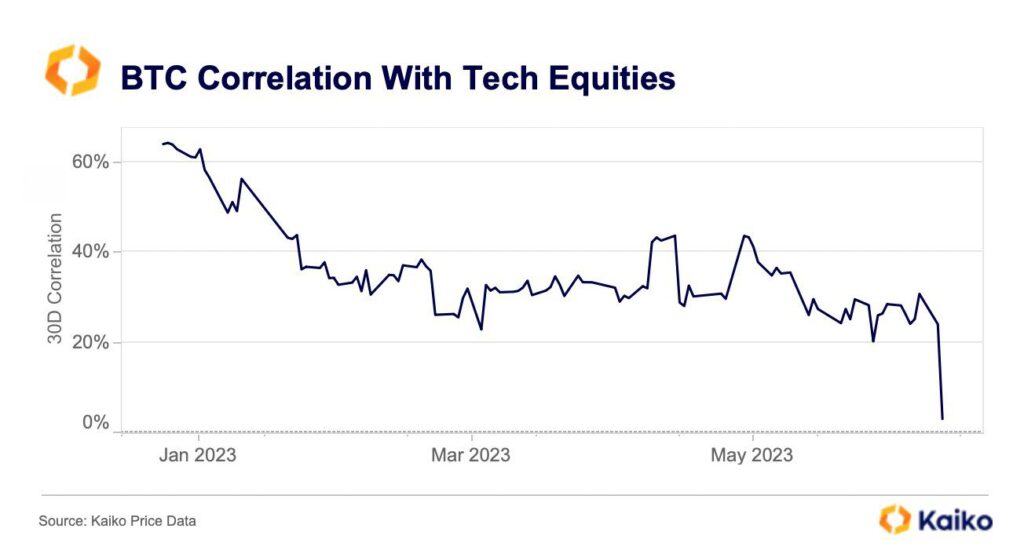

S&P 500 -indeksin lisäksi bitcoinin korrelaatio teknologiaosakkeisiin on pudonnut mitättömäksi. Kaikon kaavion mukaan bitcoinin ja teknologiaosakkeiden korrelaatio on hieman nollan pinnassa, muodostaen poikkeuksellisen asetelman. Yli 133 prosenttia vuoden alusta nousseeseen Coinbasen COIN-osakkeeseen bitcoinin korrelaatio on edelleen vahva.

Lähde: Kaiko

Mitä seuraamme juuri nyt?

Tanskalainen Saxo Bank on yllättäen saanut kryptovaluuttoihin sidotun kaupankäyntikiellon maan viranomaiselta.

Danish regulator orders Saxo Bank to dispose of its own holdings of cryptoassets, saying banks aren’t allowed to conduct proprietary trading under current regulations https://t.co/eT7njPPXYn

— Bloomberg Crypto (@crypto) July 5, 2023

Glassnoden kattava opas kuinka analysoida lyhyen (STH) ja pitkän tähtäimen (LTH) sijoittajia.

Onko inflaatio ajamassa keskuspankit lopullisesti nurkkaan? Analyytikko Lyn Alden avaa näkemyksiään aiheesta.

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- S-Pankkia sen perustamisesta lähtien johtanut Pekka Ylihurula osaksi Coinmotionin hallitusta

- Sijoittajien omaisuus on turvassa Coinmotionissa

- Bitcoinin näyttävä paluu $30K-tasolle

- Näin valitset parhaan kryptovaluuttalompakon

- Bitcoin irtautuu osakemarkkinan ja altcoinien korrelaatioista

- Lohkoketjujen käyttötarkoitukset – kuinka lohkoketjut vahvistavat luottamusta liiketoiminnassa?

- Bitcoin-dominanssin déjà vu

- Milloin karhumarkkina (bear market) päättyy?

- Opas altcoinien pariin – kaikki mitä tarvitset aloittaaksesi

- Miten hajauttaminen voi pelastaa meidät tekoälyn ohjaamassa maailmassa?

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.