Viikon 18 tekninen analyysi kartoittaa tuoreimpia teknisiä ja fundamentaalisia indikaattoreita. Perehdymme mm. bitcoinin kanavamalliin, lämpökarttaan ja yleiseen likviditeettiympäristöön. Lisäksi tutkimme BRC-20-standardin vaikutusta verkkoon sekä eri syklimalleja.

Laskeva likviditeetti, uhka vai mahdollisuus?

Kryptomarkkinan maltillinen laskutrendi jatkuu jo toista viikkoa, heikentäen bitcoinia viikkotasolla noin prosentin. Viime viikon TA arvioi toukokuuanomalian, eli sell in may -ilmiön, mahdollista tarttumista kryptomarkkinaan. Mikäli spot-hinta laskee edelleen, toukokuuilmiön voi nähdä toteutuvan nyt.

Teknisestä näkökulmasta katsoen bitcoin on pudonnut maaliskuisesta nousevasta pääkanavastaan (vaaleanpunainen) toissijaiselle kanavalle (turkoosi), joka tulee stressitestatuksi lähipäivinä. Siirtyessään pääkanavasta toissijaiselle kanavalle, bitcoin muodostaa monikuukautisen sivusuuntaisliikkeen (keltainen), joka likviditeetin haihtuessa on negatiivinen kehityssuunta.

Lähteet: Timo Oinonen, CryptoQuant

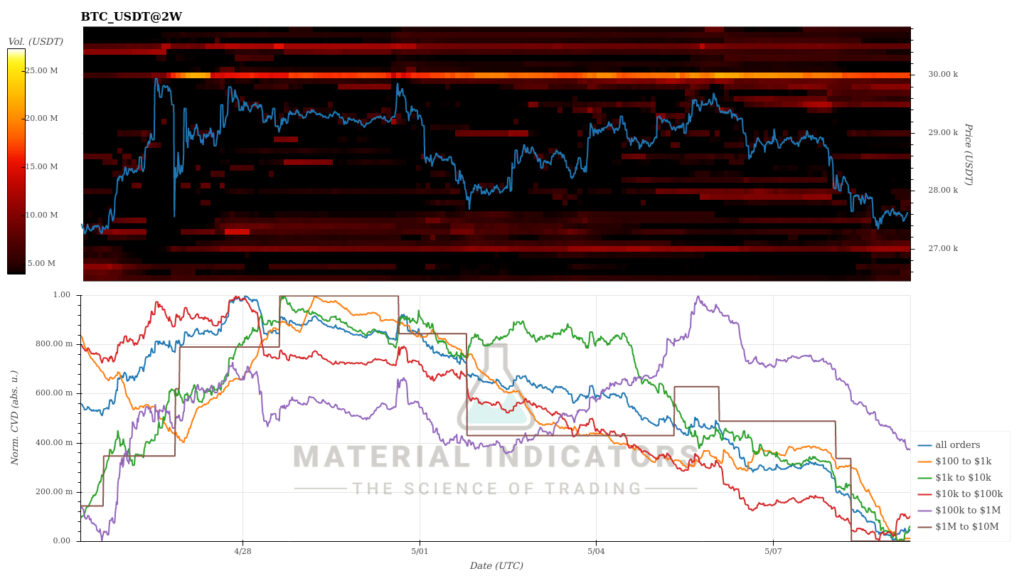

Material Indicatorsin lämpökartta kertoo bitcoinin pääasiallisen vastustason olevan edelleen 30 000 dollarissa, joskin resistanssitason vahvuus on heikentynyt. Samaan aikaan hyvin heikolta aiemin näyttänyt 27 000 dollarin tukitaso on hiljalleen vahvistumassa. Kumulatiivinen volyymidelta (CVD) indikoi selvää likviditeetin laskutrendiä, tukien osaltaan toukokuuanomaliaa.

Lähde: Material Indicators

Likviditeettiasetelmaa heikentää entisestään Yhdysvaltain radikaali regulaatiolinja, joka tällä viikolla osui Jane Street Group ja Jump Crypto -markkinatakaajayhtiöihin. Jane Street Group ilmoitti skaalaavansa alas globaalia kryptoliiketoimintaansa, kun taas Jump Crypto vähentää toimintaansa vain Yhdysvalloissa.

Vaikka uutiset näyttävät negatiivisilta, markkinatakaajayhtiöiden heikentymisessä saattaa olla myös hopeareunus. Likviditeetin vähentyminen lisää pääsäännön mukaisesti volatiliteettia (heiluntaa) ja saattaa näin tehdä markkinan mielenkiintoisemmaksi treidaajille.

Lähde: Bloomberg

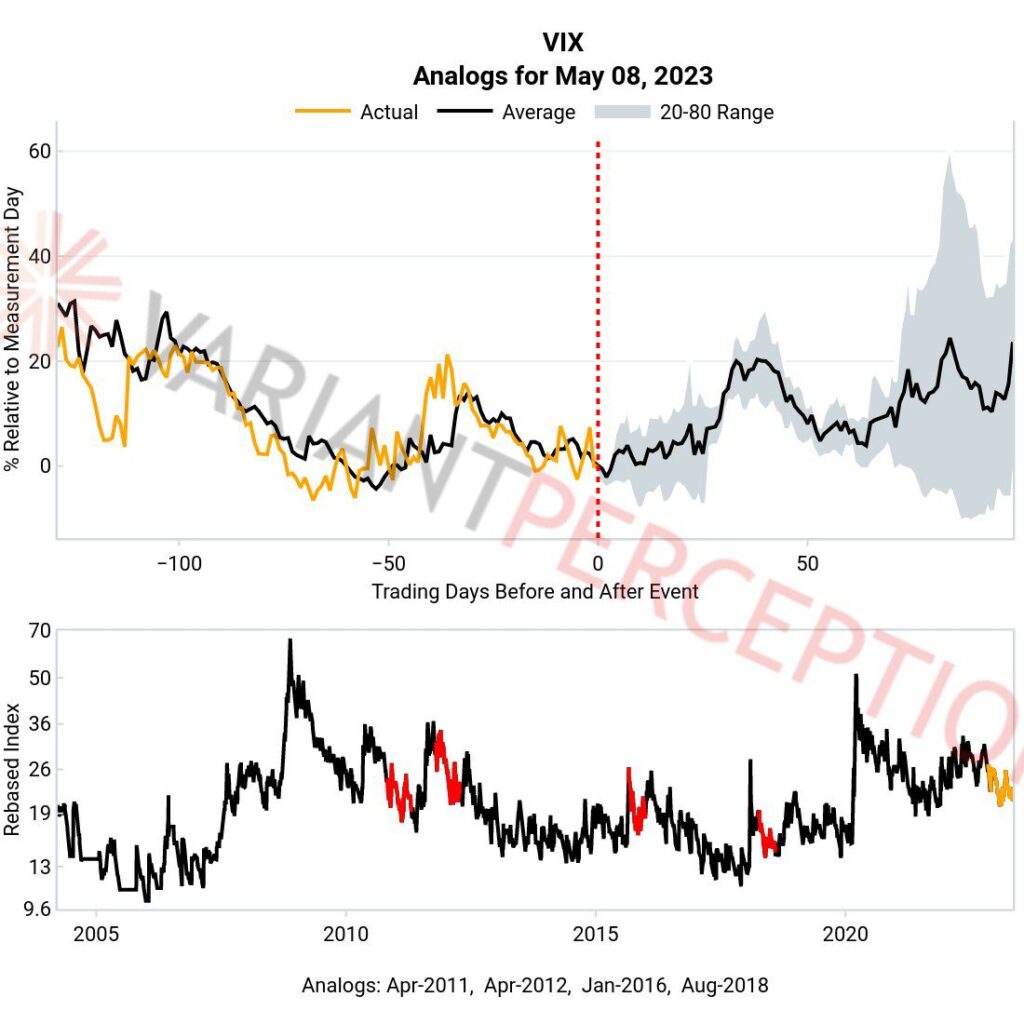

Volatiliteetin kasvua vihjailee myös makromarkkinan VIX-indeksi, joka Variant Perception -yhtiön mukaan on nousemassa 50 päivän sisällä. VIX-indeksi kuvaa johdannaisten arvostuskaavasta johdettua vallitsevan hintatasoon pohjautuvaa volatiliteettiä, eli riskiä. Mitä korkeampi indeksiluku, sitä korkeampi on markkinoiden kokema riski.

Lähde: Variant Perception

Viikko on ollut maltillisen negatiivinen kryptovaluutoille, pienempien tokeneiden korreloidessa bitcoinin kanssa. Edes korkeamman betan tokeneiden kentällä ei ole nähty varsinaista volatiliteettia. Johtava osakemarkkinaindeksi S&P 500 vahvistui noin prosentin, samalla kun kulta nousi 1,5 prosenttia pankkisektorin riskiprofiilin kasvaessa.

Seitsemän päivän hintakehitys

Bitcoin (BTC): -1,4 %

Ethereum (ETH): 0,5 %

Litecoin (LTC): -8 %

Aave (AAVE): -5,6 %

Chainlink (LINK): -4,9 %

Uniswap (UNI): -4,5 %

Stellar (XLM): -3,9 %

XRP: -7 %

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

S&P 500 -indeksi: 0,9 %

Kulta: 1,5 %

Onko Bitcoin spekulatiivisen hyökkäyksen kohteena?

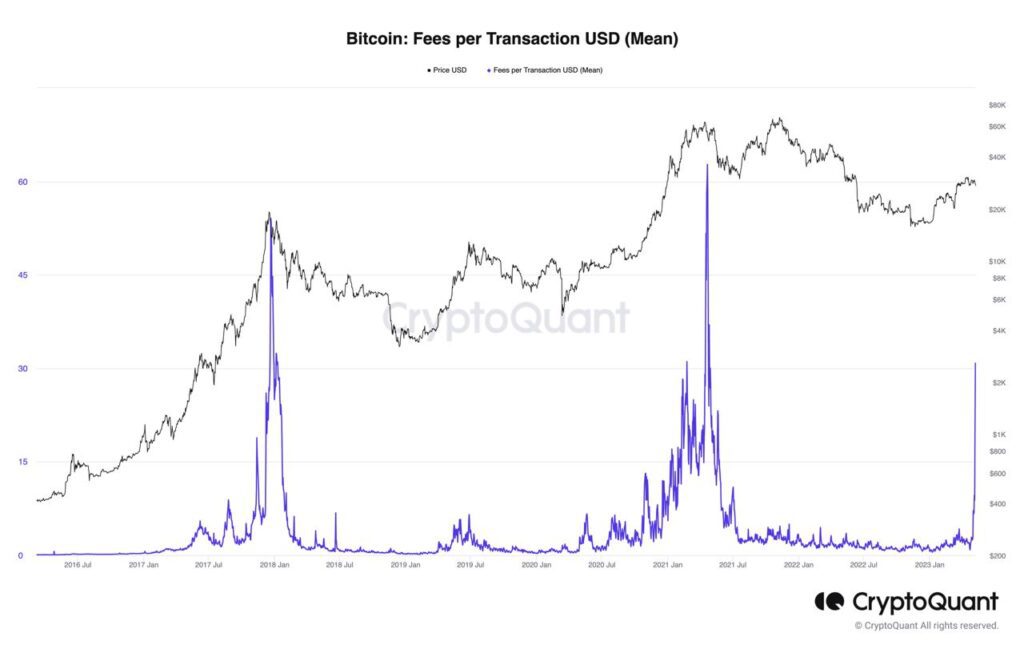

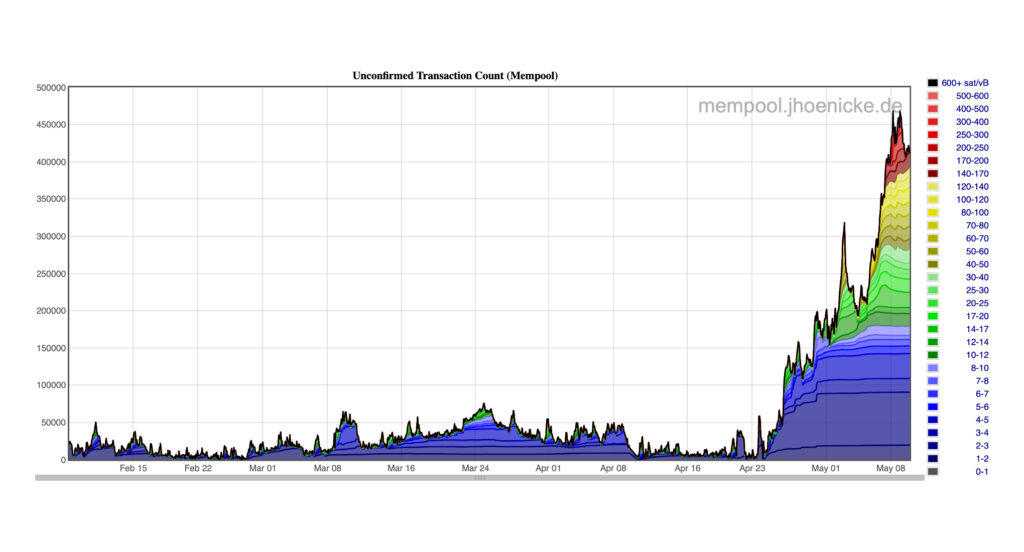

Bitcoin-verkko on toukokuun alkupäivien aikana kokenut valtavan stressitestin raketoivien kulujen ja vahvistamattomien transaktioiden muodossa. Verkon keskimääräinen transaktiokulu nousi 24 tunnin sisällä lähes 30 dollariin, edustaen samalla korkeinta kulutasoa sitten kevään 2021 noususyklin.

Tilanteen taustalta löytyy Ordinals-protokollaan perustuva BRC-20-standardi, joka mahdollistaa mm. NFT-teosten ja erilaisten tokeneiden luomisen Bitcoinin lohkoketjuun. Poiketen Ethereumin tunnetusta ERC-20-protokollasta, BRC-20 ei tue älysopimuksia ja sitä voi käyttää vain bitcoin-taustaisilla lompakoilla. Ordinals-protokolla hyödyntää vuonna 2021 julkaistua Taproot-päivitystä.

Lue lisää: Uudet Bitcoin NFT:t kovassa nousussa – Bitcoin Ordinals

Lähde: CryptoQuant

Uuden BRC-20-standardin suosio on saanut spekulaattorit ja sijoittajat liikkeelle, aiheuttaen samalla bitcoin-verkon vakavan ruuhkautumisen, joka taas on nostanut transaktiokulut kestämättömälle tasolle. Asiantuntijat ovat tällä hetkellä erimielisiä siitä onko kyseessä orgaaninen kasvu, DDoS-tyylinen palvelunestohyökkäys, vai molemmat?

Bitcoin-verkossa on selviä merkkejä toiminnan tahallisesta ja vihamielisestä estämisestä, samalla kun jonossa on yli 450 000 (pientä) transaktiota. Monet tahot ovat maksaneet huomattavia transaktiokuluja näiden mikrotransaktioden lähettämiseksi, johtaen paikotellen kulujen nousuun yli transaktion arvon. Samalla transaktiokulut nousevat kohtuuttoman korkeiksi tavalliselle käyttäjälle.

Lähde: Jochen Hoenicke

Case-esimerkkinä kohtuuttomista transaktiokuluista voi pitää El Salvadoria, jossa bitcoin-lähetyksiä tekevät kansalaiset joutuvat maksamaan kymmenien dollarien kuluja, samalla kun maan keskipalkka on joitakin satoja euroja. El Salvador markkinoi aiemmin bitcoinia halvempana vaihtoehtona perinteisille maksuvälityspalveluille.

Kaikesta huolimatta MicroStrategy-yhtiöstä tunnettu Michael Saylor suhtautuu Bitcoin-verkon tuoreimpaan stressitestiin tyynen rauhallisesti. Saylorin mukaan Bitcoin tulee toimimaan alustakerroksena eri sovelluksille ja johtavan kryptovaluutan L2-skaalaus tulee onnistumaan salamaverkon (Lightning) avulla.

Executive Chairman of MicroStrategy, @saylor, on the impact of Ordinals on Bitcoin mining and the power of inscriptions.

— Leonidas.og (@LeonidasNFT) May 9, 2023

“What happened with Ordinals and NFTs is we crossed this chasm from what was a bearish scenario to a bullish scenario. If I was a miner I would be ecstatic.” pic.twitter.com/UDIGN5C08I

Transaktiokulut pakottivat johtavassa markkina-asemassa olevan Binancen keskeyttämään bitcoin-siirrot hetkellisesti. Pörssi ilmoitti myöhemmin tutkivansa salamaverkon laajempaa käyttöä osana alustaliiketoimintaansa. Bitcoin-verkon nykyinen tilanne ajanee salamaverkon nopeampaa omaksumista kaikissa käyttäjäsegmenteissä.

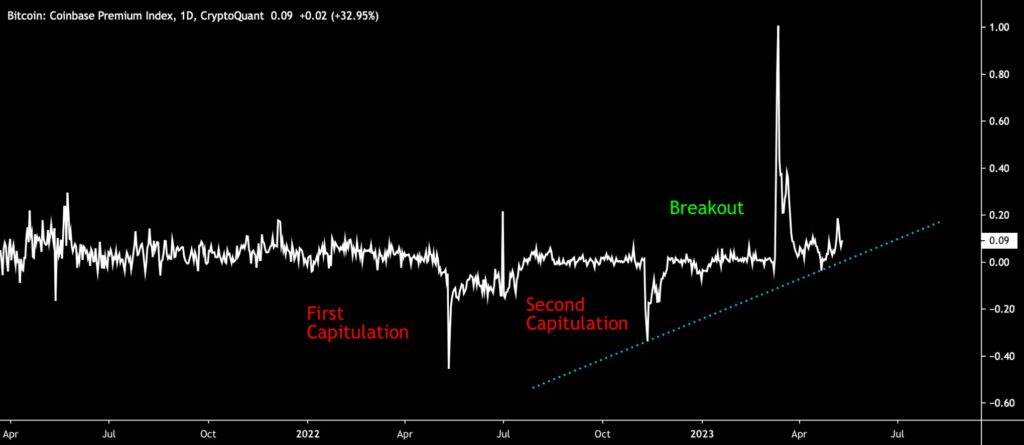

Coinbasen preemioindeksi peilaa orastavaa kysyntää

Coinbasen preemioindeksi (premium index) osoittaa miten markkina kohtasi viime vuonna kaksi kapitulaatiopistettä (punainen) sekä loppukevään että loppuvuoden myyntipaineessa. Preemioindeksi on kuitenkin yltänyt poikkeukselliseen nousuun, saavuttaen poikkeuksellisen arvon yksi (1) kevään parabolisessa hintakaaressa.

Kokonaisuutena Coinbasen preemioindeksi on jatkanut trendilinjansa (turkoosi) mukaista kasvua marraskuun pohjilta kesään 2023. Preemioindeksi peilaa yhdysvaltalaisten sijoittajien hakevan nyt suojaa itselleen kasvavalla bitcoin-altistuksella. Orastava epäluottamus pankkeihin näyttää siis korreloivan bitcoinin suosion kasvun kanssa.

Lähteet: Timo Oinonen, CryptoQuant

Coinbase oli yksi ensimmäisistä julkisesti noteeratuista kryptopörsseistä maailmassa (kaupankäyntitunnus: COIN) ja yhtiö on samalla yksi alan läpinäkyvimmistä toimijoista. Nämä ominaisuudet houkuttelevat Coinbaseen amerikkalaisia instituutioita ja varakkaita HNWI-yksityishenkilöitä. Upotetussa kaaviossa käytetään Coinbase Premium -indeksiä, joka mittaa Coinbasen (USD-pari) ja Binancen (USDT-pari) bitcoin-hinnan prosentuaalista eroa.

Piisyklihuippu osoittaa bitcoinin olevan siirtymävaiheessa

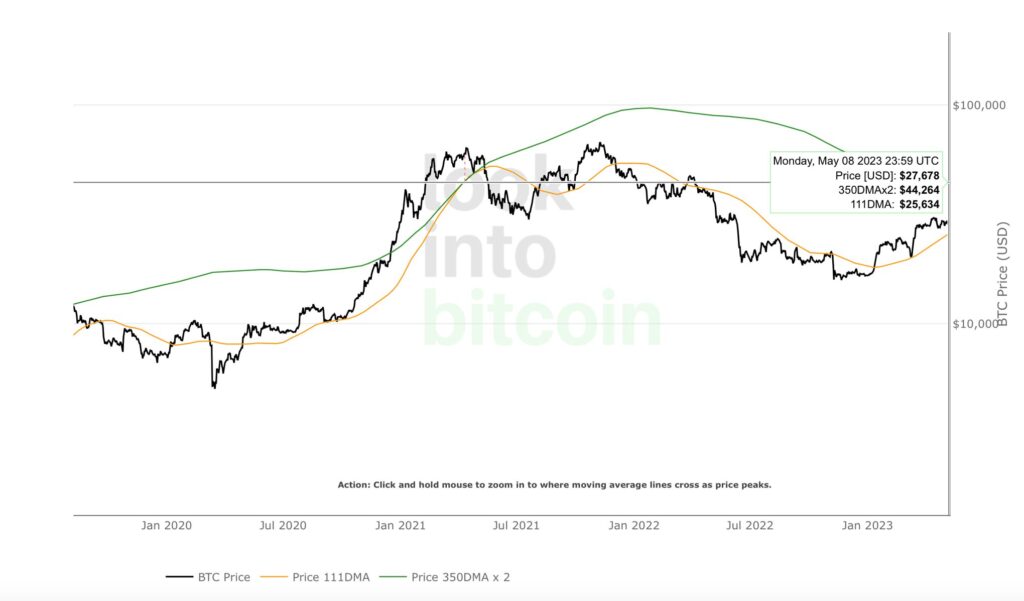

Viimeaikaisesta teknisestä heikkoudesta huolimatta bitcoinin laajemman perspektiivin kehityssuunta näyttää edelleen hyvältä. Philip Swiftin kehittämä piisyklihuippuindikaattori (Pi Cycle Top) muodostuu 111 (keltainen) ja 350 (vihreä) päivän keskiarvoista, jotka ovat ennustaneet tarkasti markkinasyklien vaiheita viime vuosina. Piisyklihuipussa 350 päivän keskiarvo on kerrottu kahdella.

Bitcoinin nykyinen kurssiasetelma muistuttaa erityisesti vuoden 2019 syklin puolivälipistettä, jossa bitcoinin hinta kohosi huomattavasti kesää kohti. 2019 kesällä 111 päivän ja 350 päivän keskiarvokuvaajat lähestyivät toisiaan, kuitenkaan risteämättä. Mikäli vuosi 2023 mukailee 2019:n pääpiirteitä, bitcoinin hinta nousee kohti kesää, mutta saattaa kulkea sivusuuntaan loppuvuonna.

Lähde: LookIntoBitcoin

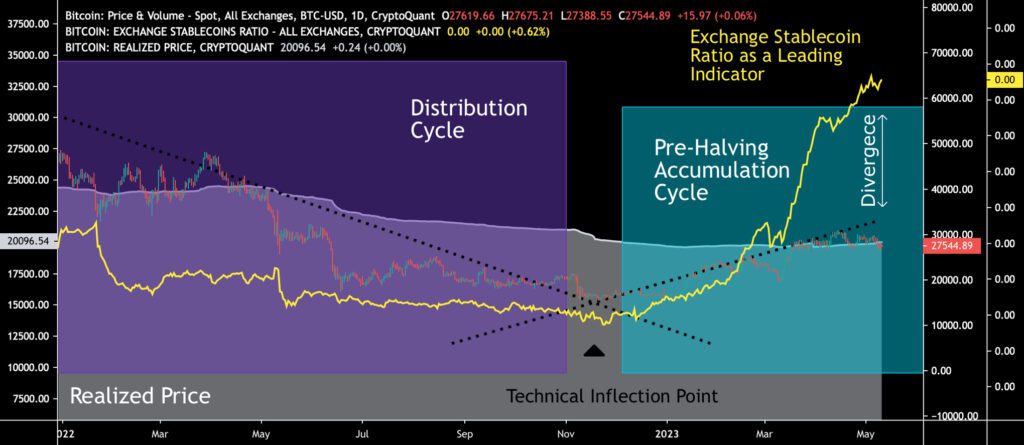

Bitcoin ohitti vuodenvaihteessa teknisen käännepisteensä, jossa monivuotinen laskeva ja nouseva trendilinja kohtasivat. Teknisen käännepisteen lisäksi bitcoinille nostetta tarjoaa vuoden 2024 lähestyvä puoliintumistapahtuma (halving, halvening), jonka arvioidaan tapahtuvan 351 päivän kuluttua.

Bitcoinin seuraavan puoliintumistapahtuman arvioitu päivämäärä on 27. huhtikuuta 2024 ja se lisää kryptovaluutan niukkuutta pudottamalla lohkopalkkion 6,25:stä 3,125:teen. Bitcoinia ennen puoliintumistapahtuman suorittaa sen sisarvaluutta Litecoin, jonka arvioitu puoliintumispäivämäärä on 3. elokuuta 2023.

Lähteet: Timo Oinonen, CryptoQuant

Markkinan ja puoliintumisen hahmottamiseksi bitcoinin viimeaikaisen hintakehityksen voi jakaa kahteen sykliin: Distribuutiosykli (violetti) ja puoliintumista edeltävä akkumulaatiosykli (turkoosi). Distribuutiosykli ulottuu vuoden 2021 härkämarkkinaan asti ja sen päätepiste sijaitsee samalla alueella bitcoinin teknisen käännepisteen kanssa. Marraskuusta 2022 lähtien bitcoin on siirtynyt uuteen akkumulaatiosykliin, jossa sijoittajat hinnoittelevat puoliintumista spot-kurssiin. Käyttäen aiempia puoliintumistapahtumia vertailupohjana, spot-hinnan nousu kuuteen numeroon vuoden 2024 puoliintumisen jälkeen olisi täysin perusteltua.

Mitä seuraamme juuri nyt?

Perinteikäs yhdysvaltalainen kryptovaluuttapörssi Bittrex on ajautunut konkurssiin. Bittrexin kultakausi ajoittui vuosien 2017-2018 ICO-sykliin, jossa se oli suosittu token-alusta. Keväällä 2023 Bittrex joutui Yhdysvaltain arvopaperi- ja pörssikomissio SEC:n hampaisiin, pörssin kohdatessa syytteet lisensoimattomien arvopapereiden myynnistä.

Bittrex went bankrupt in Delaware, less than a month after the Securities and Exchange Commission accused the crypto platform of flouting securities rules https://t.co/IasyBO7T4p

— Bloomberg Crypto (@crypto) May 8, 2023

MicroStrategy-yhtiöstään tunnettu Michael Saylor avaa näkemyksiään Bitcoiniin, salamaverkkoon, tekoälyyn ja tietoturvaan liittyen.

MicroStrategy-yhtiön Phong Leen johtama paneeli institutionaalisesta Bitcoinista. Miten yritysten tulisi priorisoida digitaalisia omaisuuseriä osana tiekarttaansa ja miten luoda instituutiotason Bitcoin-strategia?

Tutustu alaa puhuttaneisiin aiheisiin kattavammin

- Kryptovaluuttojen verotus: Asiantuntijoiden vinkit talteen | Webinaari

- Opas altcoinien pariin – kaikki mitä tarvitset aloittaaksesi

- Osuuko toukokuuanomalia kryptomarkkinaan?

- Sähkön jouston ja säädön tarve kasvavat tulevaisuudessa – Bitcoin voi tulla siinä avuksi

- Bitcoinin akkumulaatiosykli jatkuu korjausliikkeestä huolimatta

- Miten hajauttaminen voi pelastaa meidät tekoälyn ohjaamassa maailmassa?

- Kaikki mitä tulee tietää Ethereumin Shapella-päivityksestä

- Onko uusi altseason lähellä?

- Mistä NFT-markkinassa on kyse? | KRYPTOPODI

Aloita sijoittaminen jo tänään Bitcoin Litecoin Ethereum AAVE USDC Stellar Ripple

Liity Coinmotioniin ja aloita sijoittaminen minuuteissa!

Vastuuvapauslauseke: Esitetyt mielipiteet ovat kirjoittajan omia, eikä niitä voida pitää Coinmotionin virallisina kantoina. Annetut tiedot voivat muuttua ilman erillistä ilmoitusta markkinan nopean vaihtelun vuoksi. Artikkeleissa esitettyjä tietoja tai näkemyksiä ei tule koskaan tulkita suosituksiksi tai sijoitusneuvonnaksi.